【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

证券市场红周刊

作者|王晓明

截至一季度末,公募FOF整体规模突破千亿。在核心资产分化的一季度,FOF整体获得0.15%的正收益,他们如何应对市场调整值得基民借鉴。

控制风险、均衡策略是一季度配置主基调

2021年一季度各类FOF重仓基金中,债券型基金的占比较上一季度均有所提升。除开资产配置比例相对确定的目标日期和目标风险型养老FOF,从重仓基金细分类别来看,普通FOF整体上在2020年一季度主要增加了中长期纯债基金配置比例,纯债基金的仓位环比增长4.01%,偏股混合型与灵活配置型基金配置比例大幅缩减,一季度普通FOF持仓的偏股混合型基金占比为24.07%,相比2020年年末减少了0.60%。

以南方全天候策略为例,基金整体的配置是以偏债混合型为主,其重仓的易方达新益、华安新活力等基金都是权益仓位在20%左右的“固收+”产品。一季度南方全天候对股债进行了再平衡操作,固收部分增加长端利率债产品,风险资产部分明显降低权益敞口,降低高估值板块暴露。从具体基金层面,其大幅降低了易方达安盈回报的仓位。

具体来看,易方达安盈回报是张清华管理的一款相对来说权益仓位较高、波动较大的产品。大幅减仓之后,南方全天候策略的权益仓位采取了均衡偏防御的结构,因此,在本轮权益市场回调过程中回撤控制较好。

无独有偶,更加注重客户体验的养老产品在上涨过程中也在不断降低权益仓位,兴全安泰养老三年今年以来基金上涨2.02%,整体回撤控制较好。在运作中,基金执行了均衡的风格配置和略偏左侧的交易模式,在市场上涨中减持了自家的明星产品兴全合宜,其持仓中有三一重工、腾讯控股等估值不菲的标的。

从行业布局上,也可以看到FOF更趋均衡的思路:银行板块成为FOF的一致加仓方向,一季度持有华宝中证银行ETF的FOF数量达到13只;工银瑞信金融地产的持仓规模增加3000万元;军工板块被大量抛售,国泰中证军工被减持超6000万份,减持比例超60%。

谭丽、林英睿、周雪军产品认可度提升

在FOF组合进行产品筛选时,不少产品会采用“核心+卫星”以及风格轮动的策略,核心部分通常会选择长期稳健的基金产品,卫星部分会结合市场风格进行选择。而风格轮动策略投资模式下,投资者会结合拟投资产品的风格特征进行产品选择。如果某只主动基金被多只FOF重仓配置,一定程度可代表市场对该基金较高认可度。

根据一季报,老牌价值型选手谭丽被FOF重点加仓,而前期被诸多FOF重仓、策略相对均衡的乔迁、袁芳则被机构减持,这也反映了未来投资方向上更趋保守。一季度FOF持仓嘉实价值精选1.35亿元,相比去年四季度增长超过1亿,产品既在之前的牛市中取得较好业绩,又在春节后的市场调整中回撤较小,产品风格介于深度价值和价值成长之间,同时回避抱团严重、估值高企的个股,主要在低估值的资产中寻找投资机会。谭丽目前布局的长城汽车、万科A均为一季度盈利能力出现波动或者仅有小幅盈利的企业。另外,擅长逆向投资,目前较大仓位在周期板块的周雪军和林英睿也被FOF重点布局。

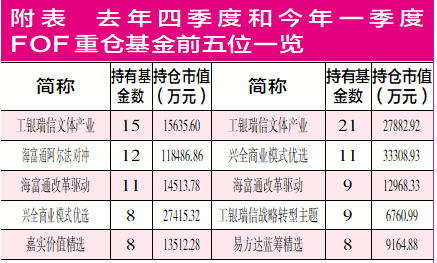

与之对应,从2020年以来长期被FOF持有数量最多的产品是袁芳管理的工银瑞信文体产业和乔迁管理的兴全商业模式,它们在一季度均遭到较大幅度减持,持有的数量分别降至15只和8只。FOF降低布局力度可能有几方面原因,这两只基金在过去一年规模上升较快,工银瑞信文体产业目前规模超过150亿元,持仓中海康威视、五粮液等蓝筹股占比逐渐加大,机构投资者会对抱团产生顾虑;其次,两只基金虽然持仓方向略有不同,但是投资逻辑却有相似之处,即以核心资产辅以小仓位参与一些成长空间大的板块。

综上所述,一季度FOF的持基风格可以定义为“再平衡”,在增加固收产品的同时,面对市场短期的高波动,通过适度动态调整平抑波动,适度降低偏成长风格的基金占比,提升了偏价值和低估值风格的持仓比例,从选基表现看,FOF重仓基金中一些规模适中、长期业绩优秀的黑马经理值得投资者关注。

(本文已刊发于5月1日《证券市场红周刊》)

扫二维码,注册即可领取6.xx%理财券>>