原标题:溢价率破百后!原油基金“四兄弟”遭遇临时停牌,这是什么信号?

来源: 资本深潜号

4月29日,上市商品类基金出现罕见景象。

当天开盘后,挂钩海外期货油价的南方原油、易方达原油、嘉实原油、国泰商品四只基金(即“原油四兄弟”)集体停牌一小时,并提示溢价风险。

当原油价格“负得流油”之际,国内原油基金的高溢价一直颇引关注。而交易所予以临停,显然是强势表明监管态度。

当天恢复交易后,上述基金命运各不相同。除国泰商品外,南方原油、易方达原油、嘉实原油场内齐齐大幅下跌。

原油基金能否就此走上溢价的理性回归之路,值得关注。

罕见集体停牌

4月29日,包括南方原油、易方达原油、嘉实原油、国泰商品在内的4只原油商品基金集体早晨开盘起停牌一小时,并提示溢价风险。

这在上市基金中是非常罕见的一个情况。

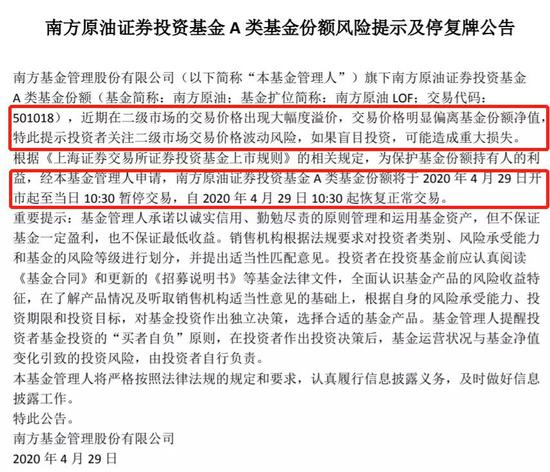

相关基金公告称,这是根据“证券交易所证券投资基金上市规则”的相关规定,为保护基金份额持有人的利益,而做出的决定。

“经基金管理人申请,XX原油证券投资基金A类基金份额将于2020年4月29日开市起至当日10:30暂停交易,自2020年4月29日10:30起恢复正常交易。”

相关公告还特别指出:近期在二级市场的交易价格出现大幅度溢价,交易价格明显偏离基金份额净值,特此提示投资者关注二级市场交易价格波动风险,如果盲目投资,可能造成重大损失。

其他三家甚至更为直白地在公告中标注了,截至某一个交易日相关产品的溢价幅度,对于溢价率的提示程度可见一斑。

尽管交易所一直有相关规定,但上市的证券投资基金在盘中临时停牌,是非常罕见的现象。同一种资产类别的基金“集体”停牌一小时,更是前所未有。

复牌后最大跌幅超6%

在经历了一小时的临时停牌后,4只停牌基金随即恢复交易。

最终截至当日收盘,南方原油跌超6%,嘉实原油、易方达原油跌幅超过5%。国泰商品小幅上涨。

另外,相关基金当天也均呈成交放大之势,显示有场内资金接获“信号”后加速抛售。

溢价率在历史高位

原油基金的溢价率之所以如此之高,和相关基金都暂停场外申购有关,更和二级市场的炒作情绪密切相关。

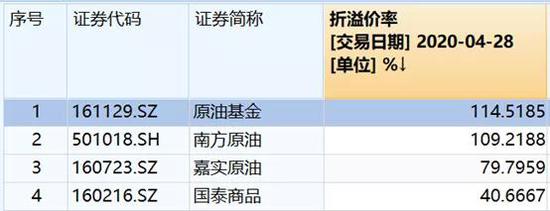

在29日开盘前,“原油四兄弟”们有两只基金的溢价率突破100%。(以4月28日收盘价和4月27日净值相比)

即便当天大跌后,这个溢价水平依然高企。

从历史溢价率情况看,原油基金的溢价率是自2020年2月中开始发酵的。此前原油基金的溢价率始终在0%上下。

但自2月中下旬,随着申购原油基金的投资者日益增多,四家紧密挂钩油价的基金开始出现外汇额度的紧张,并最终导致四只基金在3月上旬全面暂停申购。

此后,原油基金的溢价率一飞冲天。

部分溢价有其合理性

必须指出的是,原油基金有少量的溢价有其一定的合理性,但过高则理性全无。

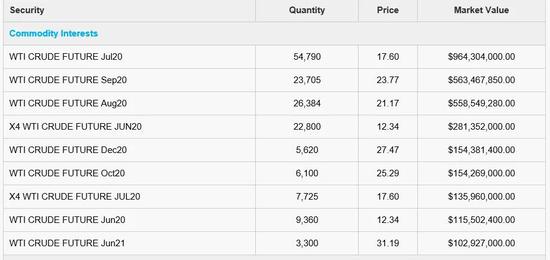

事实上,目前海外基金的原油ETF也有少许溢价。截至28日收盘,USO的溢价率达到4.9%。当日最后成交价报2.13美元每份,实际净值为2.04美元。

▼ 附图:美国最大原油ETF的最新基金资料

这一方面是受供需影响。即因为海外油价波动加大后,大量原油基金的组合管理压力陡增。从审慎出发,部分基金管理人暂停了一些产品的申购。

而这导致了ETF产品的套利功能“失效”,需求推升了二级市场成交价格。

另外,如果二级市场机构仍对目前的原油价格有兴趣,那么从便利性角度付出一些溢价成本来购买主流原油基金,也并非不可接受。

大幅溢价则理性全无

但如国内市场这样,以100%上下的溢价率来投资原油则让人怀疑,部分二级市场投资者的理性水平。

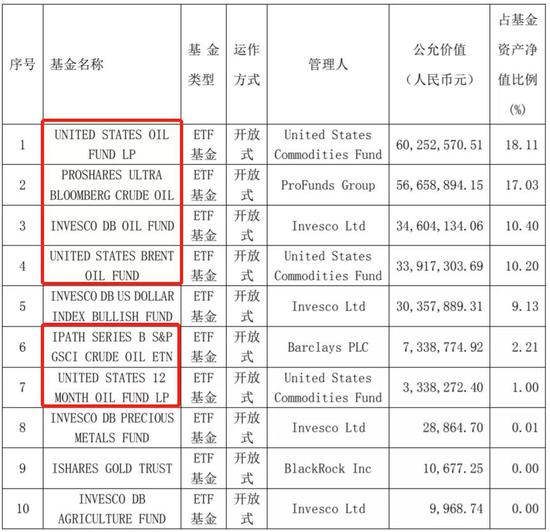

国内原油基金普遍以挂钩海外原油基金为投资方案。而目前海外的主流原油基金,经历几轮调仓后,持仓重点已移动至七月份和九月份美油合约。

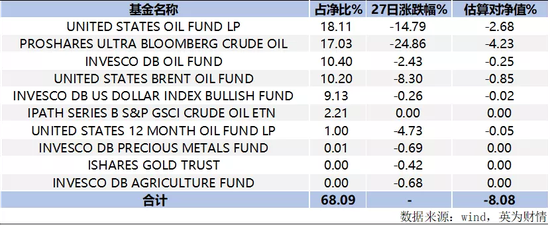

▼ 附图:海外最大原油ETF最新持仓情况

截至4月29日21:30,相关合约19.5美元和24.58美元的价格推算,溢价100%大约相当于40~50美元在建仓原油。

国泰商品或已开始调仓

值得一提的是,国泰商品之所以今日逆势上涨,或许与它已经率先调整持仓组合有关。

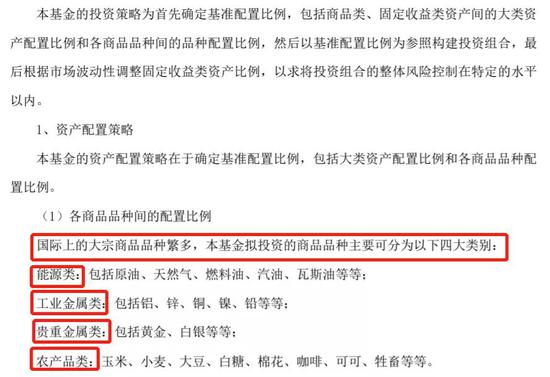

国泰商品是“原油四兄弟”中是契约最灵活的,准确的说,国泰实际上是一只大宗商品基金,且可以资产灵活调整(见下图)。

而国际上的大宗商品品种繁多,该基金拟投资的商品品种主要可分为以下四大类别:能源类、工业金属类、贵重金属类、农产品类。

国泰之所以被当作“原油四兄弟”,只是由于历史上持有海外原油类基金较多(“含油量”较高),被投资者们认为是原油类产品来交易。

▼ 附图:国泰商品一季报重仓品种表

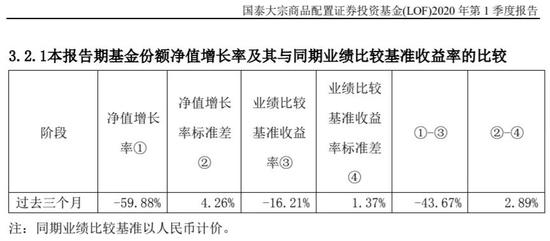

也正是由于“含油量”较高,一季报显示,国泰大宗商品期间净值跑输业绩比较基准43个百分点。

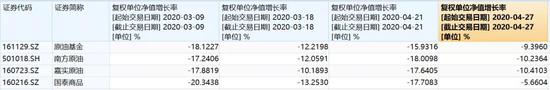

但从近期数据看,与其他QDII原油基金相比,国泰商品基金4月27日的净值跌幅明显较小。

从国泰商品一季报显示的持仓基金27日涨跌幅看,若仍旧持有一季报时披露的前十大持仓基金,这十只基金对净值的影响将造成净值约8个点的跌幅,而实际上国泰商品当日净值跌幅约5.66%。

这意味着,国泰商品或许已经悄悄调仓。更重要的是,考虑到当日多只海外原油基金的跌幅较大,或许国泰商品调仓的方向是调低了它的“含油量”。

当然考虑到其持仓中除了总资产超66%的部分投资于基金,还有33%投资于银行存款和结算备付金,亦不排除将存款挪作其他投资的可能性。

值得投资者注意的是,以国泰商品的招募说明书看,其并非要“抱住”油气类资产不放。因此,是否会做出资产配置上的调整值得投资者仔细观察。