原标题:【市场观点】浙商基金固定收益双周报(10月25日)来源:浙商基金微视界

浙商FICC系统中的短期、中期利率引导模型、久期轮动模型、汇率视角模型、商品视角模型均维持看空债市信号。

7月降准后,宽货币预期骤升,但后续并没有宽松迹象,加上近期央行记者会表态,宽货币预期落空。近几个月的社融、M2和PMI确认了基本面的下行,三季度GDP也破5,大家对基本面走弱形成了一致性预期;但前期基本面走弱预期即便很强,10Y国债也仅仅短时下探2.8,并未形成下行趋势。宽信用举措加速推进,如11月份专项债提前发行,对债市形成了扰动。海外央行的逐步收紧箭在弦上,人民币汇率合意区间内波动,央行大概率以我为主、办好自己的事情。

综合来看,我们觉得债市短空长多,短期内大概率震荡上行,但中长期仍看好债市。建议维持中性偏低久期,适当结合择时波段操作。

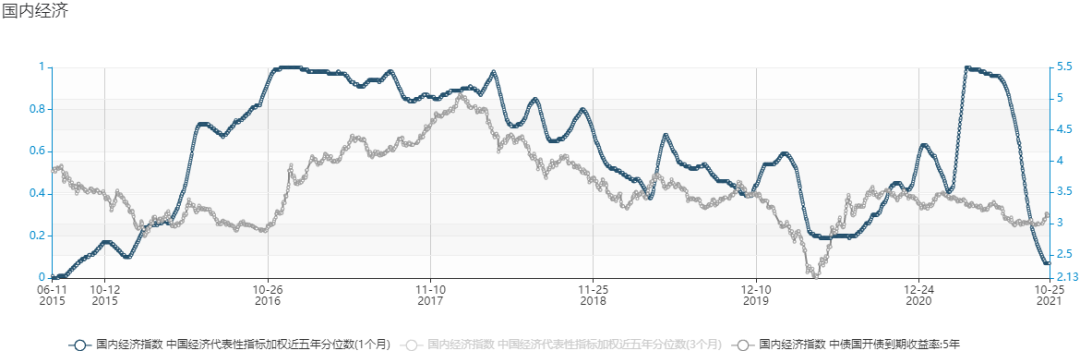

1. 经济指数

浙商国内经济指数自七月初以来,持续下降,至最新值7%分位,反映国内经济基本面边际上走弱。

2. 资金

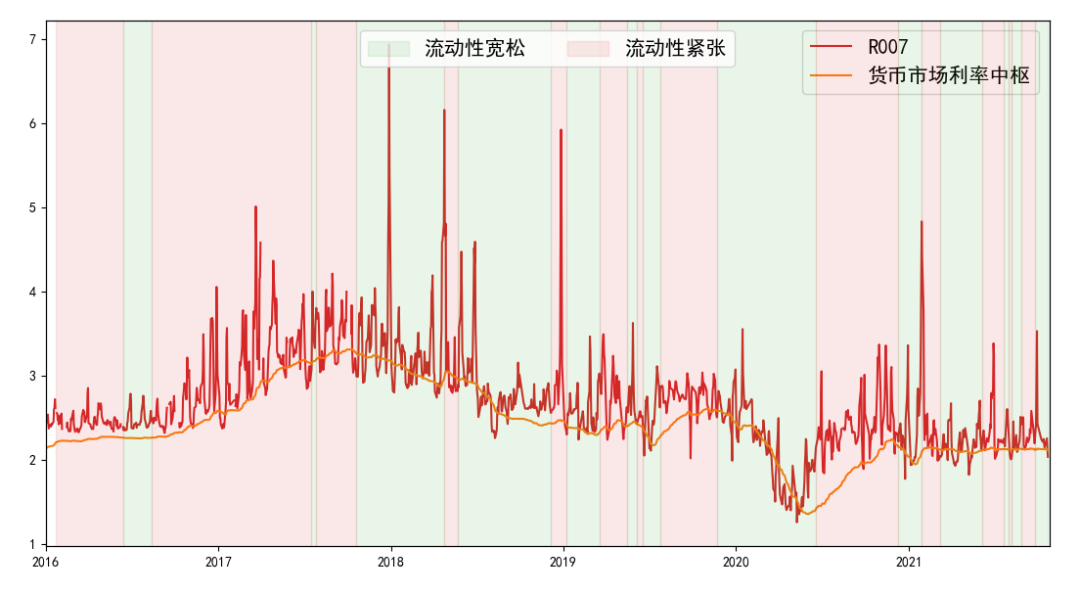

2.1利率中枢与趋势

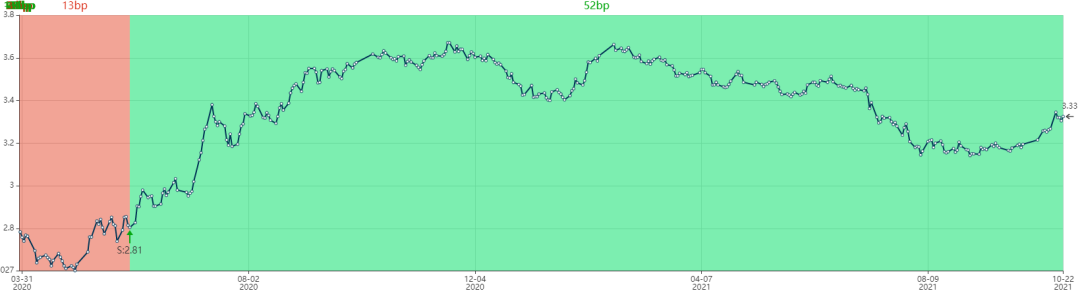

近期利率中枢较平稳,上周以来央行开始增加OMO净投放,资金市场较为宽松,R007下穿中枢

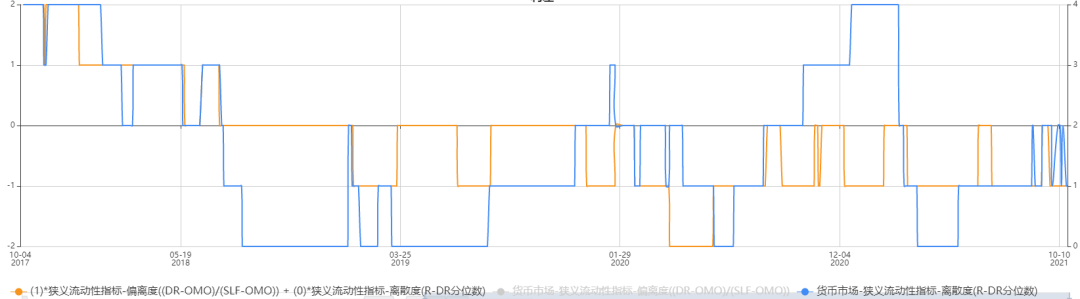

2.2偏离度与离散度

从偏离度来看,DR007在利率走廊的相对位置在5档中第2档,处于较宽松状态

离散度指标位于5档中第2档,市场流动性分层程度较低

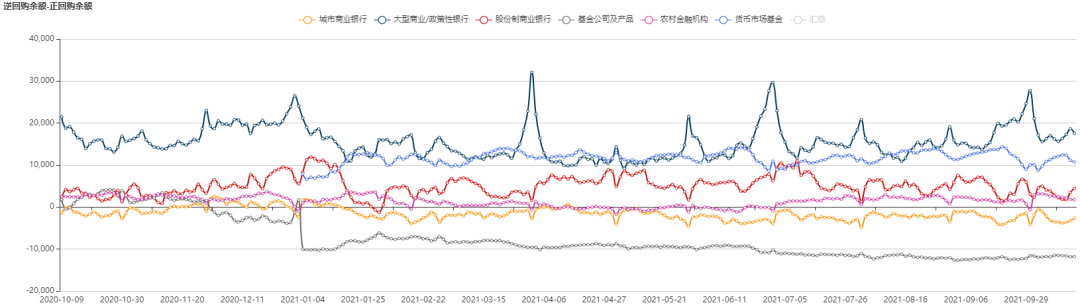

大型商业银行/政策行、股份行增加净融出;基金公司增加净融入;农村金融机构和货基减少净融出

3. 现券

3.1久期信号

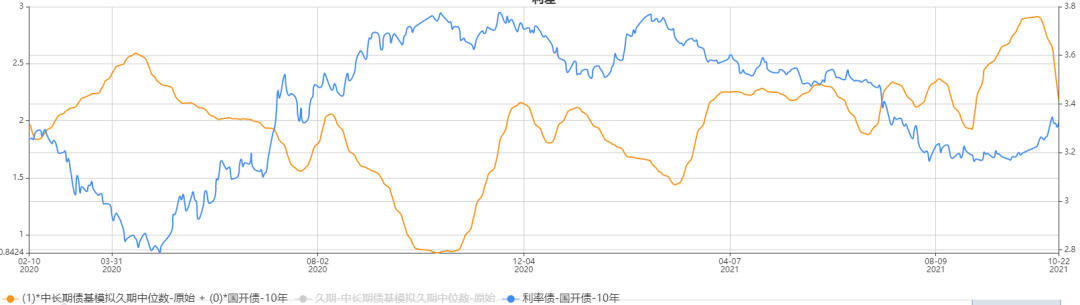

近期10Y国开利率低位震荡有所上行,根据浙商-中长债基拟合久期中位数,市场久期国庆后从2.9年的高位持续回落至2.2年左右,大致近5年的75%分位,向历史中枢回归但仍相对中枢仍较高,近两周利率上行对市场情绪的影响大部分可能有所释放

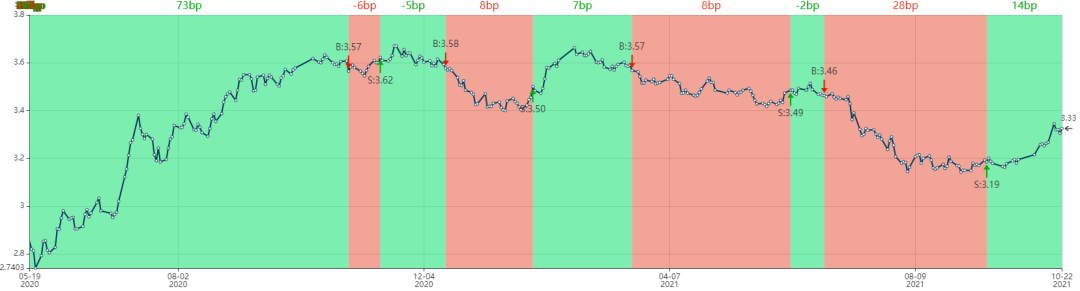

浙商-久期轮动模型10月13号开始,从10Y推荐期限跳至1Y推荐,看空债市。

短期趋势策略9月14日翻转,看空债市

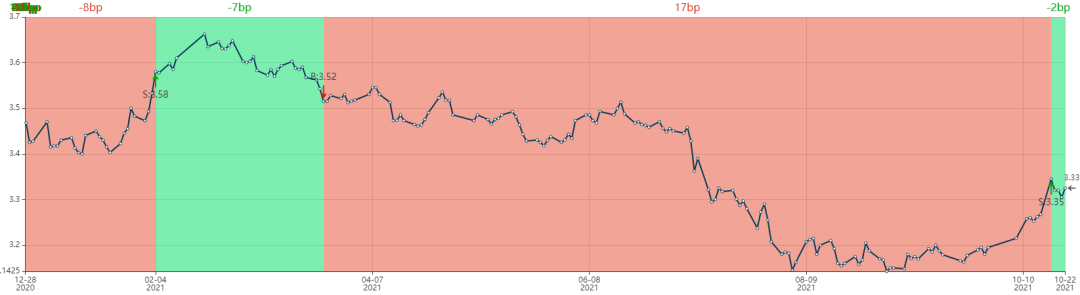

长期趋势策略10月18号发出看空债市信号,长短趋势信号一致,确认了短期的利率上行趋势

3.2多资产策略

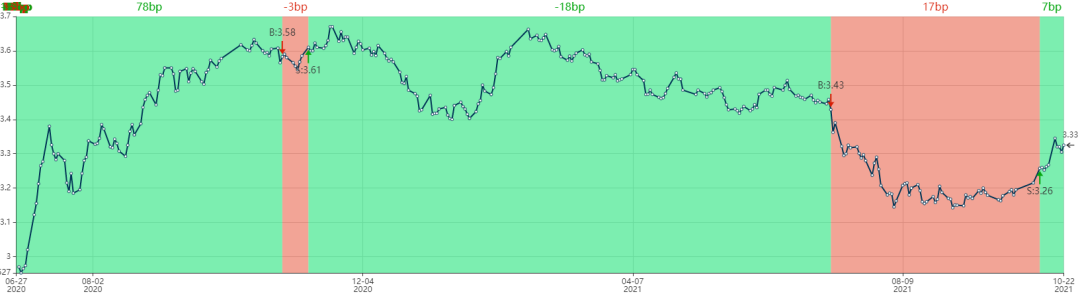

汇率模型10月11号多翻空,开始看空债市

商品视角维持看空债市

4. 衍生品及其他

4.1Bond Swap及NDD

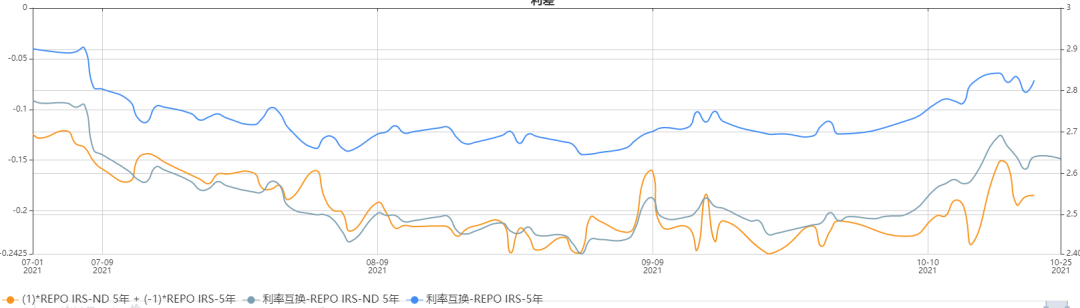

近两周国开上行幅度较Repo更大,5Y Bond Swap走阔至31bp,近五年20%分位。

NDD基差-18bp,略有收窄,回到五年5%分位数,因NDIRS波动幅度更大

4.2国债期货

10Y跨期价差V型走势,总体变化不大,跨期套利性价比不高。

4.3转债

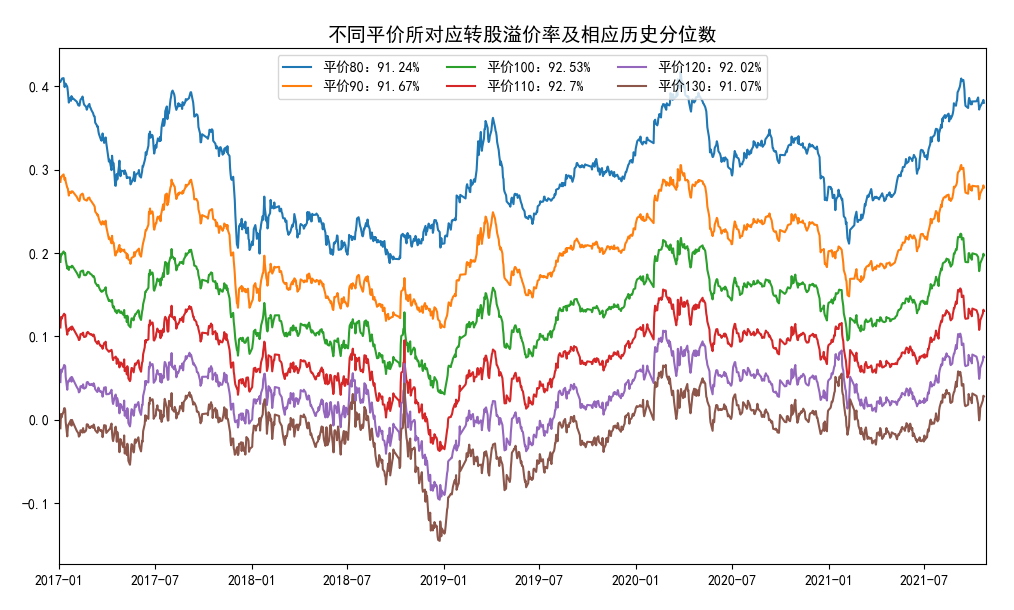

转债估值维持高位,各平价转股溢价率处于17年以来90%分位数之上,需关注估值是否能够维持。

风险提示

以上图片和数据来源于浙商基金FICC投研系统,数据截止日期为2021年10月25日。文章所提及图表和数据仅展示宏观市场形势和行业板块情况,不构成具体投资建议,仅作投资逻辑分析。人工智能投资存在固有缺陷,投资者应当充分了解基金运用人工智能投资的风险收益特征。基金有风险,投资需谨慎。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。购买货币市场基金并不等于将资金作为存款存放在银行或者存款类金融机构,基金管理人不保证基金一定盈利,也不保证最低收益。定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本材料不构成任何投资建议,本材料仅为宣传材料,不作为任何法律文件。投资人应当认真阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。