近期A股动荡明显,面对盘中起伏不定的走势,许多投资者都希望跟随市场波动持续进行高抛低吸,或者在大跌时先“下车”避避风头,即依靠“择时”来争取更高回报、减少亏损。事实上,这并不是一件简单的事情。

01

依靠“择时”赚钱有多难?

对极少数资深投资者来说,择时或许能带来可观回报,但对大部分普通投资者来说,择时的准确率往往较为有限,因此想要通过择时获利,恐怕并没有那么简单!不妨来看看下面的数据:

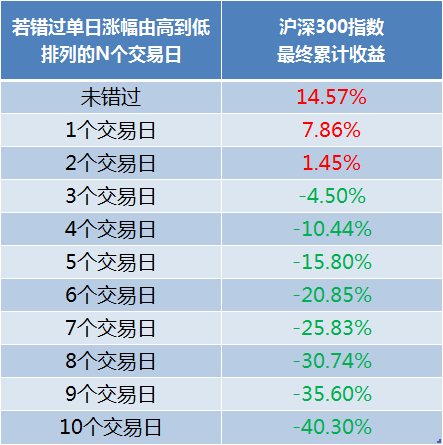

在2010/1/1至2019/12/31这10年间,沪深300指数累计上涨幅度为14.57%,整体回报并不理想。

不过,期间大家若能精准避开跌幅最大的10个交易日,那么10年间的累计收益则会提升至将近90%。当然,若遇上大跌的次数越多,收益自然也会相应减少。

对择时能力较弱的朋友来说,如果非但没有避开大跌,反而还错过了涨幅最高的几个交易日,那么最终的回报究竟会变成什么样呢?

数据来源:Wind;

统计周期:2010.1.1-2019.12.31

可见,在这10年期间,如果未能规避大跌,反而错过了3个涨幅最高的交易日,最终不仅不能赚钱,反而会亏损近5%,最差情况下,亏损甚至会超过40%!由此可见,通过择时赚钱绝非易事!

02

机构也会吃“择时”的亏

看到这里,一些朋友可能会认为,普通投资者之所以难以通过择时获取可观收益,可能是受时间、精力、专业程度等多方面因素的限制。

然而事实上,据上交所此前发布的相关统计数据显示,在2016年1月至2019年6月的统计区间内,即便是更加专业的机构投资者,也难以通过择时获得收益。

专业机构尚且难以通过择时获得正回报,对普通人来说,难度自然就更高了!那么,面对起伏难料的A股市场,大家究竟该如何应对呢?

03

抛开“择时”的定投策略或是好选择

许多朋友之所以倾向择时交易,往往为的是争取收益最大化。但上述数据证明,对大部分普通投资者来说,择时并不是个理想的选择。

相反,如果抛开择时,淡化市场涨跌,选择更加“佛系”的定投策略,或许反而能有所收获。这里不妨再举个例子:

假设我们在2015年6月的市场顶部开始定投沪深300指数并坚持至今,期间完全忽视市场涨跌情况,最终结果究竟如何呢?

定投标的:沪深300指数

定投周期:月

扣款日期:每月首个交易日

定投金额:1000元

不考虑相关交易费用

数据来源:Wind 统计周期:2015.6.1-2020.9.1,以上测算数据仅作为示例,不作为收益保证或具体投资策略承诺

同样是在2015年市场顶部上车,如果采取定投策略,如今可以获得近34%的收益;而如果想要依靠择时交易获得同样的回报,则需要在抓住所有大涨机会的情况下,完美避开4个跌幅最大的交易日才行!

可见,对广大基民朋友们来说,较费时费神且难度较高的择时投资而言,省时省心的定投方式,可谓是个更加合理的选择。