小华近日就发现自家基金经理的二季报观点,因观点独到鲜明、理性反省复盘被不少投资者刷屏吸粉了!

他就是银华富裕现任掌舵人焦巍

在过去两年多里焦巍曾在季报中使用

“打鱼理论”、“搬砖思维”

“威尼斯人”、“魔杖选择主人”

“范弗里特弹药量”等众多中外典故

形象阐释自己的投资理念

和对未来投资看法

在业内被不少媒体称之为“金句王”

银华富裕基金经理焦巍

当然,业绩才是基金经理最好的名片,银华富裕的季报除了焦巍的文采圈粉外,该基金的历史业绩也是足够能“打”!

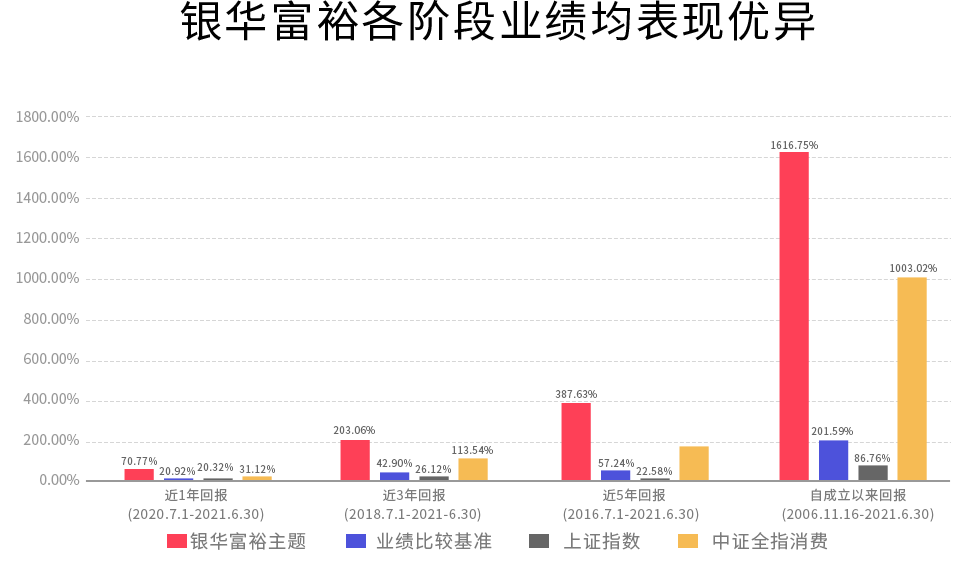

银华富裕近5年回报高达387.63%

同期业绩比较基准仅为57.24%

在381只同类基金中排名第一 !

(业绩数据来源:基金二季报;排名数据来源:海通证券,银华富裕属于强股混合型;截至时间:2021.6.30)

基于长期优异的业绩+真材实料的季报,该基金后市的投资策略自然备受大家关注,今天小华就再次为大家“温故知新”这只长跑基金!

银华富裕是银华基金的旗舰产品,成立于2006年11月16日。其投资目标为把握居民收入增长和消费升级蕴含的投资机会,实现基金资产可持续的稳定增值。从目前成果来看,银华富裕经过14年多的精细化运作管理,的确做得非常出色,坚定投资大消费行业,短中长期业绩均表现优异,可谓是基金中的“常青树”。尤其是该基金自成立以来的总回报已经高达1,616.75%,是业内少有的“十倍基”之一。

(基金业绩及同期业绩比较基准数据来源:基金二季报;上证指数、中证全指消费指数数据来源:Wind;截至时间:2021.6.30)

从上述业绩对比图我们可以明显发现,无论是相比较于业绩比较基准还是大盘指数,或投资方向相近的消费行业指数,银华富裕均有大幅明显的超额收益,并且持有时间越长,收益相对越可观。此外,在同类基金排名方面,除了上述提及近5年位列冠军之外,近1年、近3年同样处于领先位置,分别排名前6%(42/772)、前5%(19/460)。(排名数据来源:海通证券,银华富裕属于强股混合型;截至时间:2021.6.30)

在高手云集的基金圈,能获得出类拔众的业绩自然是凭实力圈粉。据2020年银华富裕年报数据显示,目前该基金持有人已经超过100万。在份额持有结构上,个人投资者占比92.71%,机构投资者占比7.29%。是一款深受个人投资者和机构投资者信赖的人气好基。

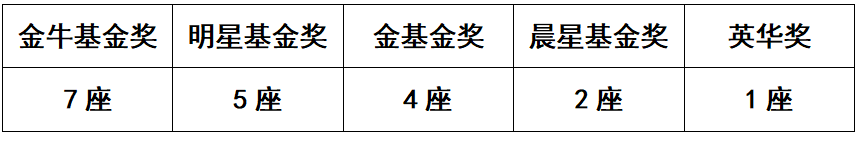

值得投资者关注的是,近期大家在看奥运会时,常提到“大满贯”选手,即是拿遍了该领域项目中所有的大奖。而银华富裕也是基金中的“大满贯”选手,成立至今获权威奖项共19座。

注:银华富裕获奖记录:7次金牛基金奖(获奖时间:2020.3、2019.4、2018.3、2017.4、2012.3、2011.4、2010.5;评选单位:中国证券报);5次明星基金奖(获奖时间:2019.3、2018.3、2017.5、2011.4、2010.5;评选单位:证券时报);4次金基金奖(获奖时间:2020.7、2019.4、2018.5、2011.4;评选单位:上海证券报);晨星(中国)年度基金奖 激进配置型基金(获奖时间:2018.3、2010.6;评选单位:晨星);1次英华奖(获奖时间:2018.3;评选单位:中国基金报)

自焦巍2018年末接管银华富裕后,投资方向依旧是保持深耕消费升级方向,但也适当做出了更符合自己能力圈以及适应未来趋势的调整,整体组合为消费+医药为主的行业配置,持股更集中。

比如在面对今年初市场波动加大的情况,焦巍在今年一季报中坦言,在年初确实感受到了组合过热的风险,做出的主要调整是精简个股,寄希望于把仓位集中在最有基本面的公司上去,同时希望能用时间换空间的方式完成调整。同时,他认为不妨将这次冲击视作一次检验组合抗击黑天鹅事件的良好机会。同时对自己的投资理念进行再梳理和强化。

然而在二季度,银华富裕强势反弹收复一季度的回撤。对此,焦巍表示从一季度到二季度,本基金重仓的一批公司被冠以了核心资产的概念,并经历了向下的大幅波动和迄今为止仍然分化的反弹。市场对这批公司的态度,使本基金管理不禁想起拿破仑从厄尔巴岛逃出后七天内一家报纸的题目变换 — “第一天,科西嘉怪物在儒安港登陆;第二天,吃人魔鬼向格拉斯前进;第三天,篡位者进入格勒诺布尔;第四天,波拿巴占领里昂;第五天,拿破仑接近枫丹白露宫;第六天,皇帝抵达巴黎”。两个季度内,我们大多数投资的对象并没有发生实质的改变,只是市场的认知和投资人的主观心态调整更多。

展望后市投资策略。焦巍在二季度报告中提到了几项主要操作:

1、对原来重仓的快递业龙头进行了清仓

原因:原来重仓这个行业龙头的原因是基于其日常生活的粘性以及用户愿意为时间付费从而加强其行业护城河壁垒的判断。事实证明我们的误判很可能只是基于疫情期间的特殊情况。

2、对其中一个中药品种进行了清仓

原因:对被投资对象的盈利模式、激励手段都与自己的理想存在误差。

3、对白酒的香型进行了再整理

原因:调出了依然优秀的浓香龙头,把仓位主要集中在酱香、清香和馥郁香的配置上。口味的变迁是长期和偏主观的过程,但我们只是主观的倾向了酱香和含酱高的品种的配重。

4、增加了对医美行业特别是敏感肌龙头和注射类产品龙头的配置

原因:我们从来都尊重新兴行业的情怀,但同时怀着威尼斯人的生意之心来使用持有人的一分一厘。认为男人的胃和女人的脸始终是能够产生品牌溢价和消费者定价权偏移的行业。

5、增加了对医药的投资比重,特别是传统中药、疫苗核心品种和医疗服务的权重。

原因:认为商业模式投资方法论很多。但一家企业的最终市场份额、定价权,最终取决于这个行业或者产品本身的特质有关。一言蔽之,就是没有对手的投资是最好的品种。

此外,焦巍谈及投资的本质就是从生意角度进行比较的过程。包括了资产配置比较、行业比较、公司比较等等。通过比较筛选出来的优秀公司,尽管估值高涨幅大也不应卖出的原因在于,卓越公司往往会更卓越,犯不着因为卓越的价格高低而追随平庸。我们始终认为,只有拒绝平庸,才是接近正确公司的手段。本着对持有人的信托责任所在,我们将继续殚精竭虑,在追求卓越公司的道路上继续“五月渡泸,深入不毛”(此句引用诸葛亮的《后出师表》)。

我们都知道选基金就是选人,虽然历史业绩不代表未来表现,但长期绩优的基金和基金经理起码证明过他们有穿越牛熊周期的能力。在今年市场震荡加剧,投资环境更复杂的背景下,与其担忧估值是否过高、风格是否切换等难题,不如选择一款像银华富裕这种历经十多年风雨,依旧能保持业绩出色的长跑基金,通过长期持有或定投等方式抵抗波动,做时间的朋友。