来源:阿尔法工场

导语:揭开这家集全息、AR、5G、云等酷炫概念于一身的公司全貌。

美东时间1月3日,微美全息再次更新了其向SEC(美国证券交易委员会)递交的F-1招股文件,计划近期以“ WIMI” 为证券代码在纳斯达克挂牌上市。

这已经是微美全息第五次更新F-1招股文件。

公司最早于2019年6月27日在SEC官网上挂出F-1招股文件,拟定于2019年7月26日上市,预计募资5000万美元。在临近上市时前,IPO时间被推迟到7月31日,之后再次推迟到8月8日,之后又延迟到9月份。结果九月份也未能如愿IPO,直到最近这次更新文件。

相较第一份F-1文件,本次微美全息更新的F-1文件在募资额上有明显的缩水。招股书显示,微美全息本次预计发行400万ADS(美国存托凭证),每ADS发行价为7.5美元-9.5美元,区间募资最高为3800万美元。相较于它初次提交时的5000万美元,有明显缩水。

微美全息是做什么的?

还记得,几年前市场上大火的AR/VR眼镜、AR/VR头盔吗?

戴上这种设备,用户就能体验到现实实物与虚拟场景互相交融的效果。不过,这股视觉风未能兴盛多久,由于AR/VR相应设备的价格居高不下,以及专业AR/VR内容的匮乏,这种视觉生意很快便凉了下来。

来自微美全息官网

微美全息做的也是这种视觉生意。

微美全息自称的核心技术为“全息AR技术”。

首先是“全息”,英文全称“Holography”。最常用的技术手段是全息投影,也称“虚拟成像技术”是将影像投射到全息介质上,从而在人们眼前呈现出了裸眼3D的效果。

其次是“AR",英文全称”Augmented Reality”,意为增强现实,是通过电脑技术,将虚拟的信息应用到真实世界,真实的环境和虚拟的物体实时地叠加到了同一个画面或空间。

一般来说,这两种技术有着明显的区隔,但不知为何,在微美全息的话术里,常常将二者放在一起。

招股书显示,微美全息的技术应用覆盖“广告、娱乐、教育、5G等多个领域。不过,目前支撑公司营收的仅有两大块:广告服务和娱乐产品。招股书显示,目前微美全息的广告业务与娱乐产品以8:2的比例组成公司整体营收。

微美全息招股书整理

具体来看,微美全息的广告服务包括两大块:线上广告植入、线下广告。其中线上广告是指微美全息通过软件在视频片段中插入真实或动画的三维对象,使广告内容与视频场景无缝链接。如下图中,在原来电影画面中,植入某品牌的汽车广告。

来自微美全息官网

线下广告是指:通过光离子广告机、全息玻璃广告机、全息橱窗等特殊设备,呈现出全息视觉的线下广告。这种广告能较传统广告展现出更好的视觉效果,缺点是需要特殊的展示设备。

来自微美全息官网

微美全息的线上广告服务主要根据广告的用户浏览量来收取费用;线下广告则根据定制效果收取一次性的费用。2019年上半年,微美全息的广告收入占比83%,较2017年的69%有较大的提升。

微美全息的娱乐产品分为支付中间件软件、游戏分发平台和全息MR软件。这些软件,一般是通过嵌入到拥有AR功能的移动应用程序中,微美全息按照事先与软件经销商约定的比例提取手续费。2019年上半年,微美全息的娱乐收入占比17%,较2017年的30%缩幅近一半。

理清楚微美全息的主营业务及盈利方式后,我们再来看一下,微美全息所讲述的投资故事。

毛利与净利堪比茅台?

聚集“全息AR以及5G”等酷炫的概念,并不能真正打动投资者,投资者更关注一家IPO企业的盈利能力与成长性。

微美全息在这两件事情上做得怎么样?

盈利方面,招股书显示:2017年、2018年、2019年上半年,微美全息分别实现营收:1.92亿元、2.25亿元、1.58亿元;净利润0.73亿元、0.89亿元、0.79亿元。

相较于不少亏损IPO的中概股,微美全息至少实现了小规模盈利。

增长方面,微美全息2018年的营收增长同比2017年为17%,到了2019年上半年,这一同比数据为42%;净利润方面,2018年同比为21%,2019年上半年的这一数据则为58%。净利润的增长要优于营收的增长。

不仅如此,按微美全息披露的数据,公司在毛利率方面的表现不错。

招股书显示,微美全息2017年到2019年上半年的综合毛利率分别为:58.8%、67.4%、71.2%。其中,广告的毛利率为:50.3%、56.6%、64.7%,均超过50%;全息娱乐的毛利率为:77.9%,91.8%、91.8%,高达90%。2017年到2019年上半年的净利率数据为:38.9%、39.6%、50%。

毛利率为70%,净利率为50%,这样的数据我们仿佛只有在茅台身上看到过。

三个不可忽视的风险

【1】高商誉

招股书显示,微美全息于2015年5月通过北京微美(前名:微美光速资本投资管理(北京)有限公司”)开始商业运营。2016年2月,北京微美于香港成立全资附属公司Micro Beauty Lightspeed Investment Management HK Limited。

此外,北京微美短期内收购了三家均AR相关业务公司,从而形成如今微美全息的AR业务雏形。招股书显示,北京微美分别于2015年10月21日收购了深圳一点网络100%的股权,于2015年8月20日收购了深圳易天互联,并于2015年8月26日收购了深圳酷炫游。。

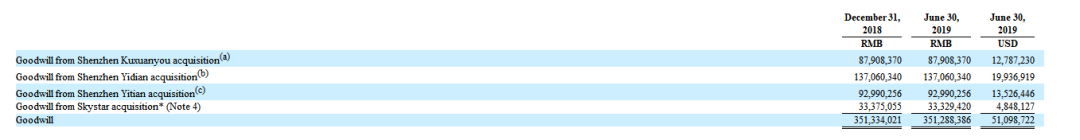

不过,巨额收购给微美全息带来了财务上的隐患。招股书显示,微美全息目前的商誉高达3.5亿元,均来自收购支出。被收购方不仅包含以上三家公司,还新增了一家名为星空(Skystar)的公司。

来自微美全息招股书

2018年,微美全息的商誉总资产占比为60%,2019年上半年,这一比例降到了40.5%。

【2】技术护城河不宽

尽管微美全息号称自己的技术覆盖多个领域,并在AR软硬件设备的普及与5G的加持下,获得不错的增长空间。

不过,到目前为止,微美全息主要收入来源仍旧是广告。至于全息AR技术的其他的应用领域,比如弗诺斯特沙利文报告中提出的未来占比将超一半的AR娱乐与AR教育,目前来讲,这些领域距离全息AR大面积的应用阶段还尚早。

2019年初,微美全息曾将全息AR技术应用到酒吧而引发低俗内容的争议,这透视出微美全息除了广告外,其他领域仍存在变现难的困境。

此外,招股书显示,微美全息2017年到2019年上半年的研发费用总计2063万,研发费用率分别为:5.05%、3.50%、1.79%,平均研发费用率不到4%。这在以高研发投入为主要特征的高科技行业显得很另类。

就微美全息这样的低研发投入还能取得行业领先地位,这让人不禁要怀疑其相关专利技术的含金量,技术护城河皆不够宽阔。

【3】估值偏高

微美全息招股书显示,公司本次将发行400ADS(美国存托凭证),每ADS发行价为7.5美元-9.5美元,募资金额为3000美元-3800美元。按照每ADS等于2股普通股计算,微美全息本次IPO将发行800万普通股,占上市总股本的6.9%,对应的公司市值为4.3亿美元-5.5亿美元。

取中位数4.9亿美元,按照微美全息的当前的营收增速计算,2019年全年的营收将在3.2亿元附近,对应的PS值为11,高于行业平均值7;

按微美全息的当前的净利润增速计算,微美全息2019年全年的净利润将在1.3亿元附近,对应的PE值为41,高于行业平均的30。

不论从PS还是PE的角度看,微美全息的IPO价格都存在高估的风险。