全文2699字,阅读约需5分钟

近年来,越来越多的中国高净值人群开始关注“财富的保障与传承”这一话题,在2021年嘉实财富88财富节云峰会上,嘉实财富副总经理段方晓就此进行了专业研判:

高净值人群日益增长,财富

管理需求旺盛

随着经济的发展,中国高净值人群的数量也日益增长。据贝恩公司数据,2018年可投资资产在1000万以上的中国高净值人群达到197万人,2019年末增至约220万;2016-2018年年均复合增长率约为12%。2018年,中国高净值人群人均持有可投资资产约为3080万人民币。预计到2021年年底,中国高净值人群的数量将会超过290万人,合计持有可投资资产可能达到9.6万亿人民币。

这个数字还是比较惊人的,虽然当前我们面临的是一个比较动荡的市场环境,但高净值人群的资产规模还是在不断增长,所以对高净值人群来说,进行更科学、合理的资产配置,就变得尤为重要。

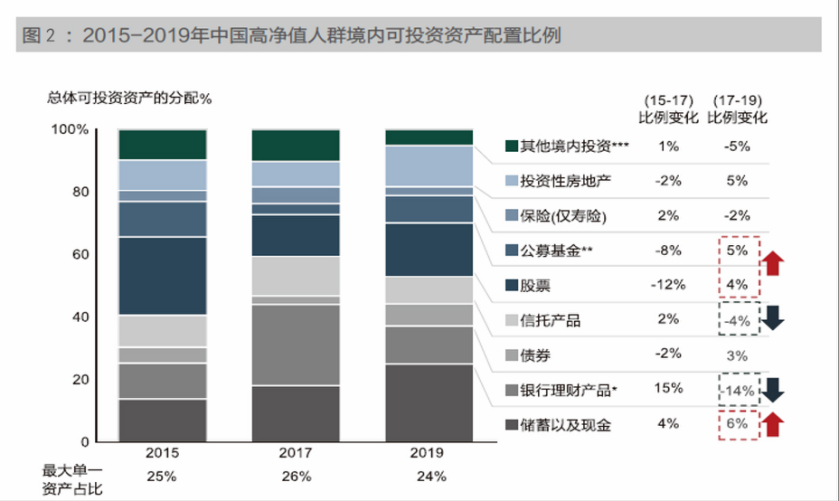

再来看另外一组数据:自2015年至2019年,高净值人群的资产配置中包含公募基金、私募基金、信托、债券、银行、理财、储蓄保险等各类投资品种,高净值人群对单一资产类别的依赖度逐年下降,整体资产配置更趋均衡,投资的心态也更趋平和,同时对收益率的预期也有所下降。

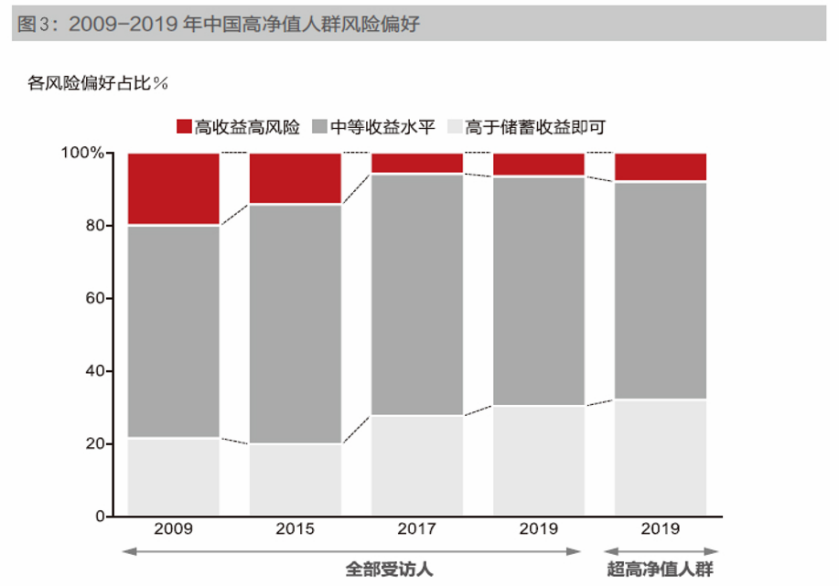

尤其是在今年资本市场频频发生震荡的情况下,更多的高净值投资者在投资风格上更加趋向于避险,冷静、观望的心态有所加强。如何做好家庭的资产配置呢?今年很多投资者的需求可能变成了:安全第一。

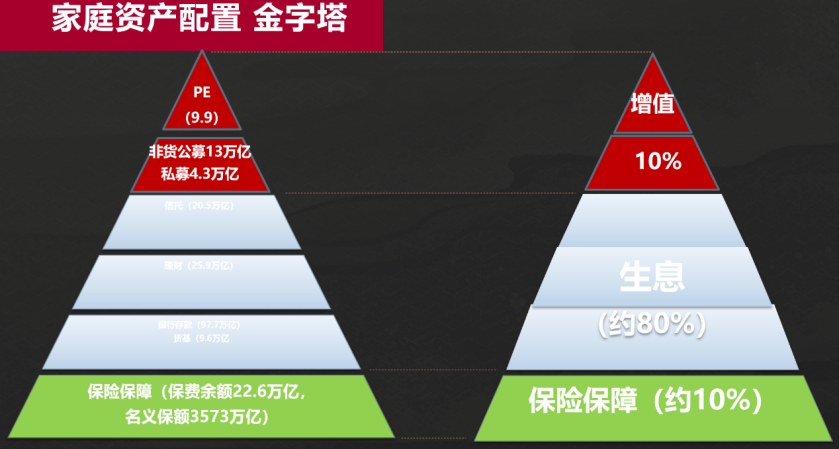

根据央行、中国银保监会、中国基金业协会、中国信托业协会、中国理财网等官方渠道获取到的信息,截至2021年4月,我国保险保费余额达到22.6万亿,银行存款达97.7万亿;截至2020年12月,理财产品总额达25.9万亿,信托总额20.5万亿。我们预估,在家庭资产配置中,保险保障方面占比大概为10%,充当着压舱石般底层资产的角色。

数据来源:公募基金数据取自中国基金业协会,数据截至2021年4月;PE及私募数据取自中国基金业协会,截至2020年12月;信托数据取自中国信托业协会,数据截至2020年12月;理财数据取自中国理财网,数据截至2020年12月;银行储蓄存款数据取自央行,截至2021年4月;保险数据取自中国银保监会,数据截至2021年4月。

家庭财富规划中,高净值

人群更关心什么?

调查显示,高净值人群在规划家庭财富的过程中,更关心以下几类问题:

一是婚姻规划——如何从财富角度建立幸福的婚姻。如果婚姻规划没有做好,高净值人群的资产安全可能会面临一定风险。

二是子女教育规划——如何正确引导子女保持身心健康、追求事业进步。

三是资产隔离——很多高净值人士在创业成功后最关心的问题就是如何做好家庭资产和企业资产的隔离,构筑家族资产、企业资产的防火墙。

四是养老保障——怎样过好自己的晚年,保证退休后的高品质生活,也是很多高净值人士不断考虑的重要问题。

无论是婚姻规划、子女教育规划需求,还是资产隔离、养老保障需求,更多高净值人士的需求实际上是:在遇到突发事件的时候,希望家庭财务的风险是可控的,现金流是有足够保障的。万一遇到急需用钱的情况,底层资产配置有没有做好就显得尤为重要。而保险类产品可以在一定程度上帮助投资者解决现金流的长期管理问题。我建议高净值投资者考虑两大类保险产品:一类是大额年金险,一类是终身寿险,这两类产品有利于帮助投资者解决大额现金流的长期管理问题。

家族财富如何传承?

对于高净值人群来说,家庭/家族财富的传承也是一个很重要的问题。从意愿到行动,越来越多中国高净值人群开始重视财富的保障与传承。招商银行2020年发布的《2020中国家族信托报告》显示:2020年家族信托在高净值人群中提及率超30%,成为中国高净值人士主要运用的传承工具,家族信托潜力人群逾24万人,预计到2023年底该数字将突破60万人。预计到2021年,潜力人群可转入家族信托资产规模将突破10万亿元。参与调查的近一半受访者表示,希望最终能通过家族信托持有家族总资产财富的20%-50%。

在传承家族财富方面,我想给高净值投资者一些提示:

●一是注意财富的分配,即自己的财富将来要留给谁;

●二是注意归属的确认,即确定他(们)是否真正能拿到财富;

●三是注意受益的确认,即确定是否只有他(们)能拿到财富,是否还有其他人也有继承财富的可能;

●四是注意后续的跟进,即确定给予他(们)财富后,能给他(们)带来幸福吗?

在传承工具方面,目前主流观点认为主要有四大类:

一是法定继承,财富拥有者即使什么都不做,按照民法典规定,也会根据法定第一顺位继承人、第二顺位继承人等进行财产分配;

二是遗嘱继承,财富拥有者事先订立好遗嘱,然后按照遗嘱的安排来分割财产;

后两类传承工具会借助金融工具来完成,第三类是人身保险,第四类是家族信托或保险金信托。其中人身保险的方式类似于定向传承,而且建立在合同制基础上,具有较大的私密性;家族信托或保险金信托更适合于资产量较大、家族情况更复杂的高净值客户人群,基于信托财产独立性的优势,可以更好地实现委托人的资产隔离。

总体而言,随着刚性兑付的打破,高净值人群已经认识到:依赖单一资产快速获取高收益的时代已经过去,他们的避险情绪在逐渐上升,认识到财富管理是一个长期的过程,需要在专业人士的帮助下进行科学配置。