金麒麟港股上市公司价值风云榜评选开启,上千家公司将激烈角逐8项目大奖,张勇、郁亮、王兴、雷军、许家印、丁磊等谁是最具领导力企业家。欢迎参与,投出您神圣的一票>>

中国基金报 莫飞

市场低迷之际,炒作资金却并不寂寞。

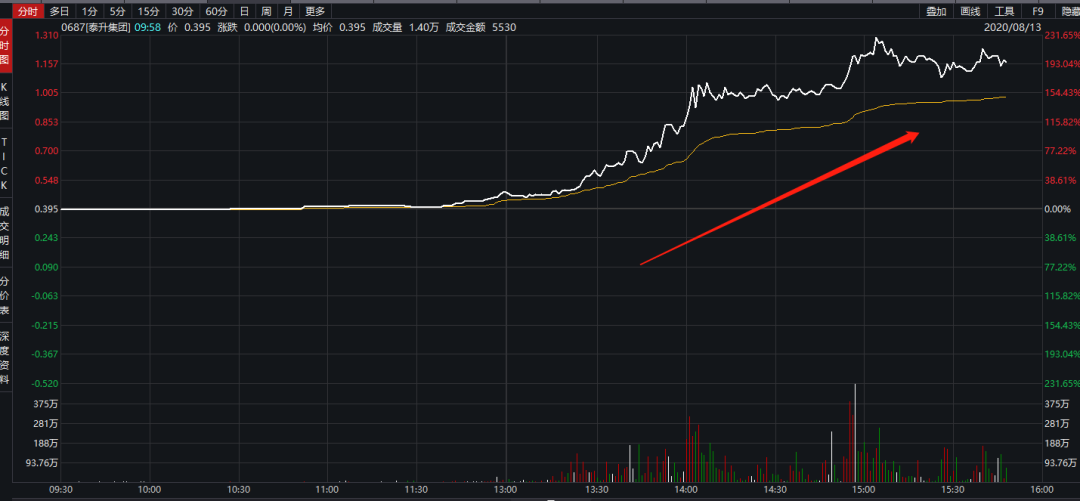

8月13日,港股市场频频出现异动股。当天,港股霸王集团股价突然暴涨200%。午后,另一只港股泰升集团也出现了诡异暴涨,短短1小时,股价狂飙140%,涨幅最高触达230%,市值快速冲上40亿港元。

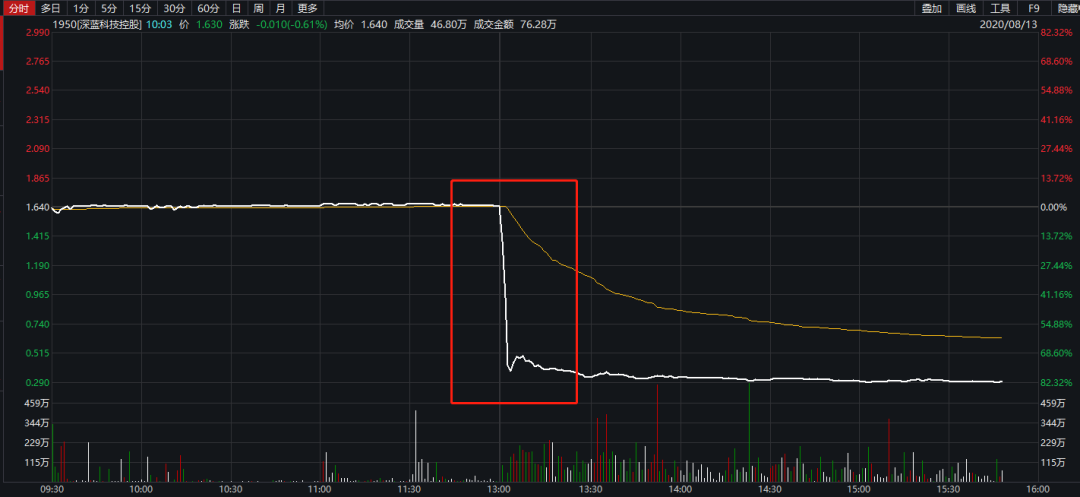

与此同时,闪崩妖股也重出江湖。港股次新股深蓝科技控股午后闪崩,最低报0.3港元,现跌约80%,跌破发行价。该股在今年3月挂牌上市,如今却一日跌成“仙股”,股价变脸也让投资者猝不及防。

在A股市场,炒作情绪并没有跟随大盘的震荡而降温。从盘面上看,尽管热点涣散,但新的题材依旧层出不穷,农业股涨停板此起彼伏成为当日热点。

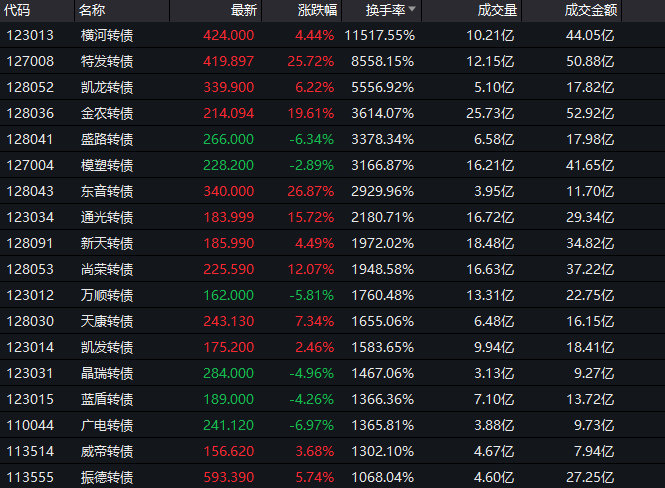

可转债同样高温不断。当天,超9只可转债被交易所临停,“熔断潮”频频成为当前可转债市场一道独特风景。有机构分析,可转债频频暴涨背后,游资成为其中重要推手。

从妖股到妖券,炒作的故事永远都在更新,而对于投资者而言,则需要谨慎防范其中的风险。稍有不慎,就有可能被深埋。

1小时暴涨140%

港股泰升集团直线拉升

港股“过山车”行情,又有新的剧情。

8月13日午后,港股上市公司泰升集团突然出现诡异暴涨,股价直线拉升。

从行情图来看,当天午盘,泰升集团已经出现了20%的大涨行情,而到了午后,股价涨幅更是迅猛。短短1个小时,股价涨幅超140%,最高涨幅触达160%。

随后,泰升集团股价继续大涨,涨幅最高涨超230%,触及最高0.87元,创下1个月新高。

由于因股价波动,泰升集团下午1时54分触发市场波动调节机制(市调机制)而进入5分钟冷静期,交易限于0.56元及0.84元之间进行,并将于下午1时59分结束。

据悉,泰升集团是港股通标的以及恒生综合小型指数成分股之一。根据交易所制度,当股份价格相对5分钟前的最后交易价变动幅度超过20%,市调机制会被触发,为市场提供5分钟冷静期,并容许交易限于指定价格限制范围内进行,其后将重启正常交易。

不过,有市场人士认为,泰升集团的股价异动可能和中期业绩预期可能出现一定好转有关。据泰升集团近期公布,该集团预期截至2020年6月30日止六个月将取得亏损约9500万港元,与截至2019年6月30日止六个月亏损约11.21亿港元相比亏损大幅减少。

值得注意的是,就在公布中期业绩之际,内资减持动作也开始出现。根据港股通数据,内资持股0.15%,持股506.8万股,前一交易日,内资还减持8.2万股。

业绩亏损股价暴涨

霸王集团单日翻倍

如果说泰升集团的暴涨,还和业绩转好有关的话,那另一只港股的诡异暴动就可能纯粹是资金炒作的游戏了。

8月13日,港股上市公司霸王集团股价突然暴涨超200%,成为当天港股市场领涨选手。当天,霸王集团股价最高触达0.33港元,创下近三年新高。午后,霸王集团涨幅开始收窄。

而就在前一交易日,霸王集团却发出业绩预警,预计6月止六个月将录得净亏损约500万人民币,相比2019年同期净亏损1,860万人民币。上半年,集团降低售予经销商的产品单价,从而减少经销商可报销市场费用,并增加销量,期间收入增长约9%,但对毛利率产生了负面影响。

对于霸王集团神秘暴涨,不少投资者纷纷发出评论称,庄家收割机开始启动,大概率将是“一日游”行情。

闪崩妖股重出江湖

次新股一日跌成“仙股”

当然,港股市场的过山车行情,除了暴涨更有暴跌,闪崩的剧情也回来了。

8月13日当天,港股次新股深蓝科技控股午后闪崩,最低报0.3港元,现跌约80%,跌破发行价。

截至下午15点50分,深蓝科技控股跌剩0.30港元,市值仅为3亿港元。这也意味着,深蓝科技仅仅用了一天时间,就跌成了“仙股”。

公开资料显示,深蓝科技控股公司是一家人工革化学品制造商,于今年3月12日挂牌,发行价0.52港元,股价最高触及2.01港元。

就在前两天,深蓝科技控股刚刚出现业绩预警信号。只不过,市场给到的反应却足足晚了两天。

据深蓝科技8月10日发出的盈利预警公告称,中期业绩预计盈转亏620万人民币,而2019年同期取得股东应占溢利约1020万元。

公告显示,本期间亏损主要是由于本期间确认的非经常性上市开支约人民币1000万元;及集团来自人工革化学品销售业务的收入减少,公共安全卫生事件对全球经济及金融市场造成强劲影响,而外国已采取严厉措施以防止共安全卫生事件进一步扩散,包括封锁措施、旅行及运输限制等,且截至2020年第二季度末仍未全面恢复。

深蓝科技表示,海外严格管控实际上对整体经济环境及消费市场造成不利影响,从而导致人工革制造业的市场需求下降,且其后影响人工革化学品制造业及集团的收入。

可转债再掀“熔断潮”

换手率最高超百倍

除了港股市场之外,资金炒作的盛况,也频频在可转债市场上演。

8月13日当天,中证转债指数收盘涨0.46%,逾六成可转债收涨。

当天,转债再度狂掀“熔断潮”,其中东音转债、金禾转债等9只转债盘中大涨临时停牌;东音转债收涨近27%,特发转债涨近26%,金农转债涨超19%,通光转债涨近16%,万里转债涨逾13%。

值得注意的是,多数暴涨的转债债券发行规模并不大,流动市值较小,意味着短期波动的概率较高。8月13日当天,多数领涨的可转债,债券余额均为超亿元规模。

从交易层面看,转债暴涨行情背后,则是资金疯狂的炒作。以换手率指标来看,全市场中,横河转债换手率已经高达115倍。而超13只转债换手率超15倍以上。

与此同时,超30只可转债溢价率超过100%,其中最猛的英科转债,纯债溢价率高达871%,这也意味着这批转债的溢价风险较高。

实际上,炒作转债的行情从今年3月就已经频频上演,其中规模较小的转债价格不断被超高,溢价率和换手率均突破天花板,令市场惊呆。

有分析人士认为,此轮转债行情不排除有游资力量进场,通过炒作流通市值教低的个券进行控盘式拉升,引发资金追逐。

不过,转债大涨后,高价交易的转债需要面对一定的赎回风险。根据转债发行条款规定赎回条款,进入转股期后,转债如果有10到15个交易日价格处于130元以上,存在公司以略高于100元的价格(面值加当期应计利息)强制赎回的风险。

国信证券研报指出,不要忽视可转债潜在的下修机会。从发行人角度来看,牛市下修是顺水推舟,事半功倍。对于转债发行人而言,转债完成转股是其最理想的退出方式,历史上当正股持续缺乏动力时,转债发行人基本都会选择下修,差异只是在时间先后上。

尾盘农业股爆发

粮食安全问题受关注

而在A股市场,热点板块轮动快速,资金抱团也出现新的方向。

8月13日,A股三大指数弱势震荡,但农业股却成为逆市大涨的板块之一。当天,农业股尾盘爆发,登海种业涨停,万向德农、华英农业快速冲高。

从行业表现看,农林牧渔板块成为领涨板块之一。

同时,生物育种、大豆、乡村振兴、人造肉指数、智慧农业等农业板块相关题材先后大涨,成为当天逆市飘红的题材。

从两市行业板块资金流向来看,农牧饲渔板块获主力资金净流入26.07亿,电信运营板块获主力资金净流入2.84亿,酿酒板块主力净流入2.61亿,电力行业主力资金净流入2.48亿,包装材料板块获主力净流入1.55亿。

消息面上,联合国的研究报告发出预警,今年共有25个国家面临严重饥饿风险,世界濒临至少50年来最严重的粮食危机。

业内人士表示,疫情下,多国实行的边境管制措施导致务农人员紧缺,进而影响农业生产。多国政府启动粮食库存计划,以保障粮食供应充足。哈萨克斯坦和越南等小麦和大米供应国,纷纷开始限制粮食出口。粮食安全受冲击下,关注各国粮食库存短缺带来的风险。

天风证券分析师吴立指出,农产品价格上涨,粮食安全重要性凸显。首先,玉米供应偏紧,玉米价格持续快速上涨。其次,小麦和稻谷价格在玉米价格上涨带动下也出现上涨。

A股震荡格局延续

板块轮动特征明显

整体而言,A股依然维持弱势震荡的行情。热点涣散的局面并没有发生太大转变。

8月13日,A股继续震荡整理,上证指数收盘涨0.04%报3320.73点,深证成指跌0.13%报13291.32点,创业板指跌0.49%报2622.64点,连续六日下挫;科创50涨0.62%,万得全A涨0.06%。

从成交量看,交投萎缩的迹象出现,当天两市成交额8815亿元。场内上涨2300多家,下跌1447家,市场情绪指数为5.7。

从盘面表现看,前期资金追捧的热点涣散明显。

除了农业股走强之外,钢铁、煤炭股走强,永泰能源、甬金股份涨停,恒泰艾普、重庆钢铁、新潮能源等均有不错升幅。券商股午后异动拉升,第一证券涨停。

国防军工板块冲高回落,洪都航空、瑞特股份、航发控制涨停,北斗星通则跌逾6%。

医药生物板块持续走弱,博晖创新、亚宝药业、英特集团跌停,海利生物、康泰生物、万泰生物等大幅下挫。首只“A+H”新冠疫苗股康希诺登陆科创板,高开124%,收盘涨87%。

有色金属股走势低迷,金力永磁跌超7%,西藏珠峰、图南股份、深圳新星跌逾5%。

当天,北上资金继续卖出超20亿。

展望后市,机构先后发表观点。太平洋证券分析,近期资金博弈过后市场焦点将重回基本面。在前期“抱团”资金松动之后,经济持续回暖预期下,持续关注金融和周期板块的补涨机会。

天风证券认为,市场中期还将继续震荡上行,近期市场已经逐渐从之前的流动性驱动转为基本面驱动。行业层面,继续关注中报可能集中超预期的行业,如食品、家电、电新、机械、建材等。关注券商、环保、军工及底部形态较好的二线蓝筹股。

招商基金预计,短期市场仍将处于区间震荡格局,部分前期涨幅较高的板块存在一定获利回吐压力。但是,目前流动性未有明显收紧迹象,金融地产等权重股估值也仍在低位,因此指数调整的空间相对有限。长期看,A股基本面具有韧性、估值合理,配置价值较为突出。

编辑:舰长

扫二维码 3分钟在线开户 佣金低福利多