世界上最遥远的距离,莫过于你在炒股,而我在买基金……

权益市场的热火朝天,使得投资理财一跃成为小伙伴们茶余饭后除了闲聊八卦外最常谈论的话题。伴随近些年“炒股不如买基金”的观念深入人心,一些纵横驰骋A股市场多年的老股民也纷纷加入了买基金的行列当中,成为了基民大军中的一员。那么,基民的“优越感”究竟来自于哪些方面呢?

“优越感”NO.1:托付专业,省时省心

股民:大到宏观经济、小到产品数据,每天都有操不完的心(T_T)

基民:专业的人做专业的事,我不需要每天盯盘,让基金经理替我打工o(≧v≦)o

买股票这个事情,真的很难。最核心的难,是在专业的高壁垒上。买股票本质上是买一家企业的所有权,而企业的经营状况受太多因素的影响,你可能需要熟悉宏观经济、产业发展,还需要了解企业,精通财务,去体会市场先生的情绪波动,更难的是,你还要跟成千上万的聪明人去竞争,你要真的懂,懂得比大部分人多,才能获得超越市场的收益。懂得不多还不如不懂,不懂可以不去较量,也就不会输。但若一知半解,去较量的结果就是输。

而买基金是把钱交给基金管理人,由基金管理人帮你买一篮子的股票。所以买基金本质上是买一个基金管理人的投资能力。基金投资通常是基金经理(学霸中的学霸)在众多专业研究员的支持下完成的。上到宏观大势、货币环境,中到行业板块,下到公司个股,都有专业的研究员常年研究跟踪,理解深度不是一般投资者可以比拟的。由于基金的资金规模大,在投资信息的获取上,相比起大部分股民也有着天然的优势。

“优越感”NO.2:分散风险,减少波动

股民:股价大起大落,心情堪比过山车(T_T)

基民:鸡蛋怎么能放在同一个篮子里?o(≧v≦)o

对于普通股民,在没有足够专业性的前提下,理性一些的做法是只在所从事的行业或者研究领域集中投资。听起来是很理性的做法,但其实也面临不小的难题,就是波动太大。过度单一的投资意味着你的财富很可能会大起大落。先不必说传统的周期性行业,即便是最有潜力的成长股,也有大起大落的风险。这几年很火的电动智能汽车,在暴涨之前,也曾面临破产危机,股价跌到尘土里;即使是浓眉大眼的餐饮白马股,也免不了腰斩的风险。

其实,这种大起大落是资本市场固有的特征。有产业、企业自身发展充满变数的原因,也有经济周期、地缘政治甚至疫情这样的外部冲击,加上资本市场固有的贪婪和恐惧去推波助澜。可想而知,参与股市真的需要一颗极其强大的心脏。

幸运的是,基金可以通过分散配置来削弱这种波动。1952年,马科维茨在他的论文里提出了资产配置理论,他所证实的结论可以概括为:当我们尽量降低投资组合中股票之间的相关性时,可以在一定的收益水平上,通过投资更多的股票来降低获得这个收益的所需承担的风险。通俗点就是:不要把鸡蛋放在同一个篮子里。其实,基金的发明和发展,主要就是资产配置多元化理论实践的结果。

“优越感”NO.3:减少交易,管住手

股民:天天盯盘,买卖不少,收益不多(T_T)

基民:信任专业长期持有,闲庭信步享受生活o(≧v≦)o

很多研究都表明,交易越频繁的投资者在扣除交易费用以后的收益是越差的。尤其是平均持股在三个月以下的投资者,他们的业绩水平明显差于平均水平。很多股民在持股过程中,一旦获得了在他们看来足够的信息,即便绝大部分信息在重要性、及时性、准确性和完整性等方面都不够好,他们也会变得过度自信起来,并迅速开始交易。波动来自信息的冲击,但股民恰恰在信息上有天然劣势,却在交易中丢失掉了长期向好的趋势,这是其在扣除交易成本后收益率很低的原因。

股票价格在交易时间时刻变动,而基金净值每天公布一次,基民只能以收盘后的净值申购或者赎回基金,这就一定程度上阻挡了日内交易冲动,而且由于基金交易手续费比股票高得多,因此基金从成本上也更加倾向长期投资。除此之外,不少基金还设置了封闭期,防止基民过度交易或者不理性的追涨杀跌。

“优越感”NO.4:决策简单,轻松投

股民:选股,我太难了…(T_T)

基民:选人,容易多了o(≧v≦)o

正如前文所讲,影响股价的因素很多,仅靠一己之力选到好股票并长期取得超额收益是件对个人能力要求极高的工作。

相对而言,选择基金要容易得多。首先,选基金的关键是选长期业绩优异的基金经理。一个优秀的基金经理要经过多轮牛熊市的考验,经过不同市场环境的洗礼,多年历史业绩的优秀才是真的优秀。

除了长期业绩之外,基金经理的投资风格、定期投资思路、在极端市场行情下的回撤表现等信息都可以通过阅读基金的定期报告来了解,从而有利于选择与你的投资理念相匹配的基金经理。

“优越感”NO.5:国民理财,起点低

股民:炒股也得有家底,买卖股票一手起(T_T)

基民:起购门槛低,少量资金即可参与o(≧v≦)o

当前A股交易最小单位“一手”即为100股,按目前A股1块多到2000多不等的股价,很多股票没有几千上万元的资金是参与不了的。而大部分基金的起购金额通常只有10元,是平民理财的好工具,而且哪怕只有10块钱的基金资产,也能通过投资基金享受到持有众多上市公司的股票收益。因此,对于第一次接触基金的小白投资者和小额投资者十分友好。

“优越感”NO.6:最大的“优越感”来自收益

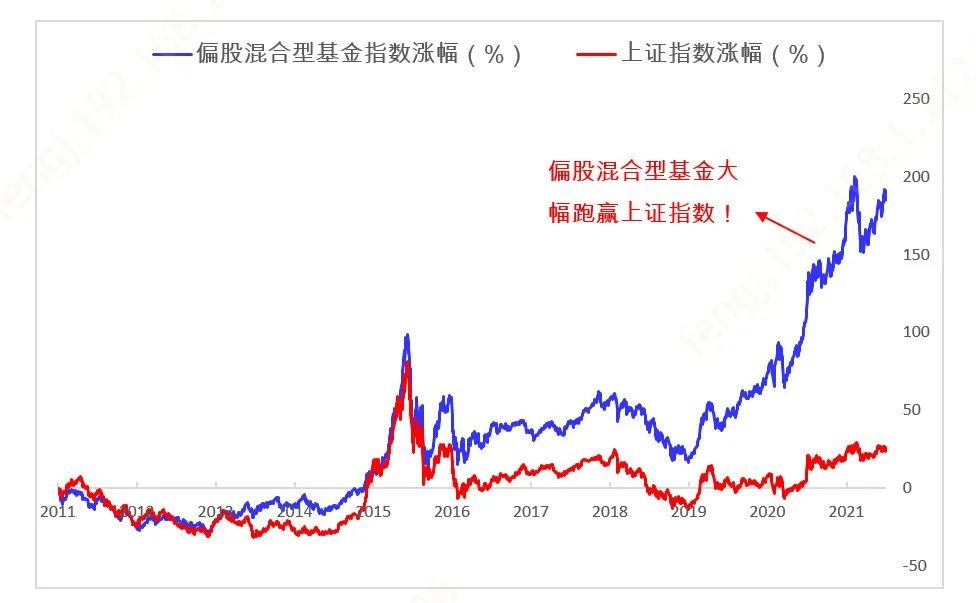

让我们来看看近10年偏股混合型基金指数与上证指数的走势对比图:

数据来源:Wind,2011.1.4-2021.6.30

如果把主要股指和权益类基金业绩相比,也会发现近三年和近五年,权益类基金的收益总的来说是都是远高于市场主流指数的。

数据来源:Wind,2021.6.30

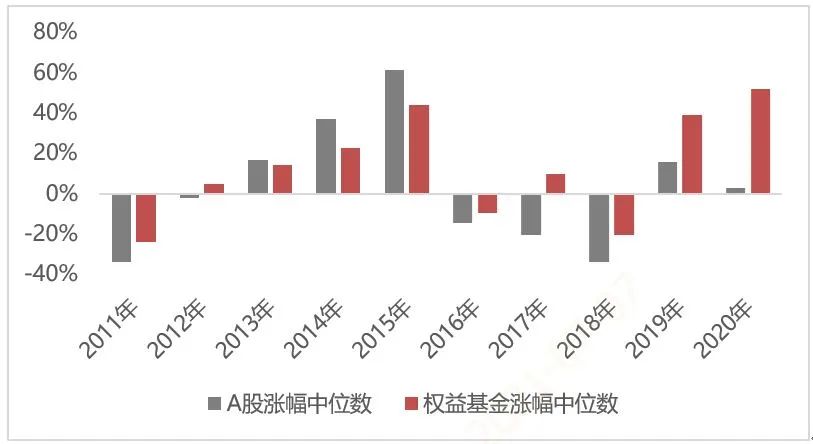

过去十年,从正收益比例来看,2011年-2020年10年中,有9年权益基金正收益比例超过股票,其中2019年、2020年两年权益类基金全部正收益,而股票上涨只数占比仅为76%、54%。

数据来源:Wind,2020.12.31权益类基金包括普通股票型、偏股混合型、灵活配置型基金

从上涨幅度来看,除2013-2015年外,其余7年权益类基金涨幅中位数均超过A股涨幅中位数。

数据来源:Wind,2020.12.31,权益类基金包括普通股票型、偏股混合型、灵活配置型基金。

投资基金,关键核心在于要坚持长期投资,坚持做时间的朋友,这些数据是最好的证明。

当然,任何的投资都会存在风险。对于基民而言,最重要的还是了解自己的风险收益特征,选择匹配自己风险偏好的基金产品。随着“养基”大军的不断壮大,基金已经在大众资产配置中占据越来越重要的地位。相信专业的力量,把投资交给专业的管理人,把生活留给自己。

看到这里,你作为基民的“优越感”是否已经尽数体现了呢?关于基金投资你还有怎样的投资感悟呢?欢迎在评论区互动留言,分享出你作为基民的“优越感”。

基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品法律文件。基金投资策略、投资范围、基金经理等相关信息,可前往银华基金官网的信息披露板块查询了解。