2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源:华宝财富魔方

1. 板块行情回顾

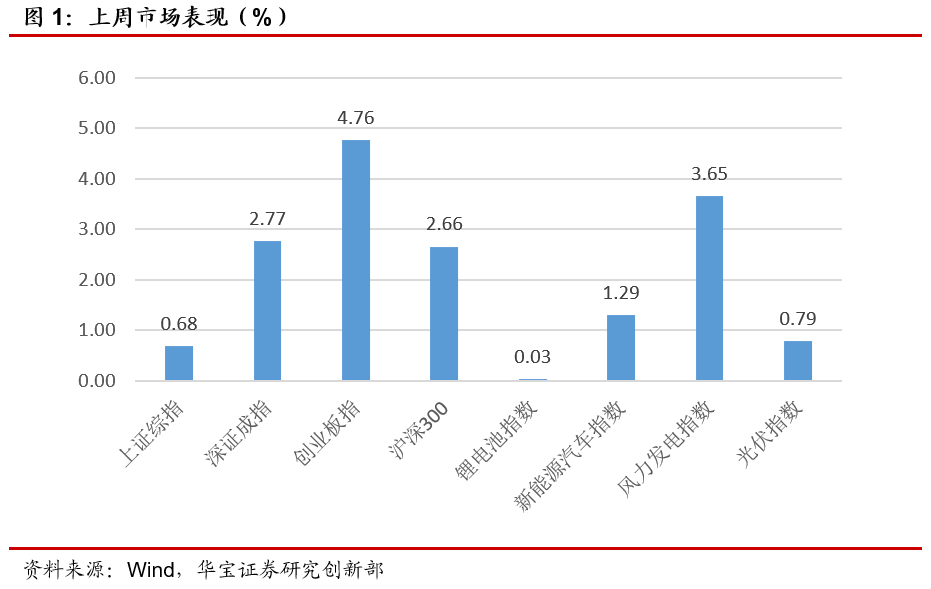

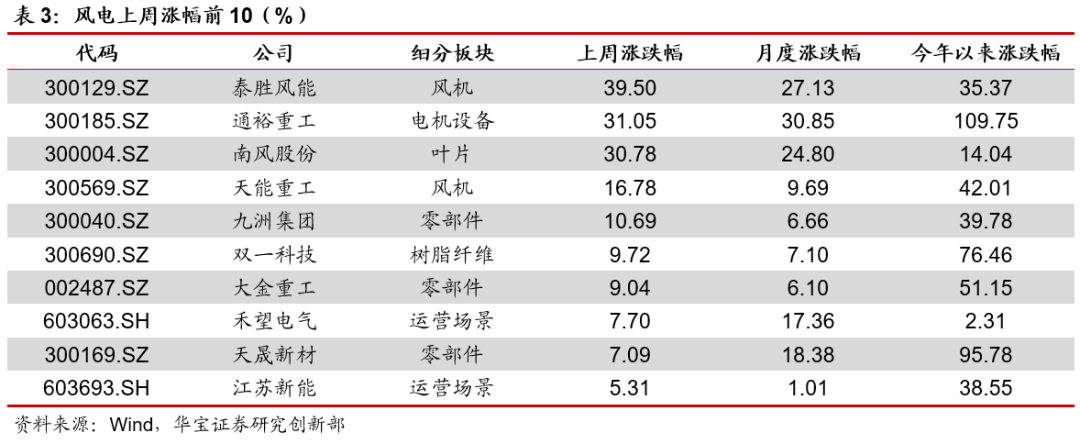

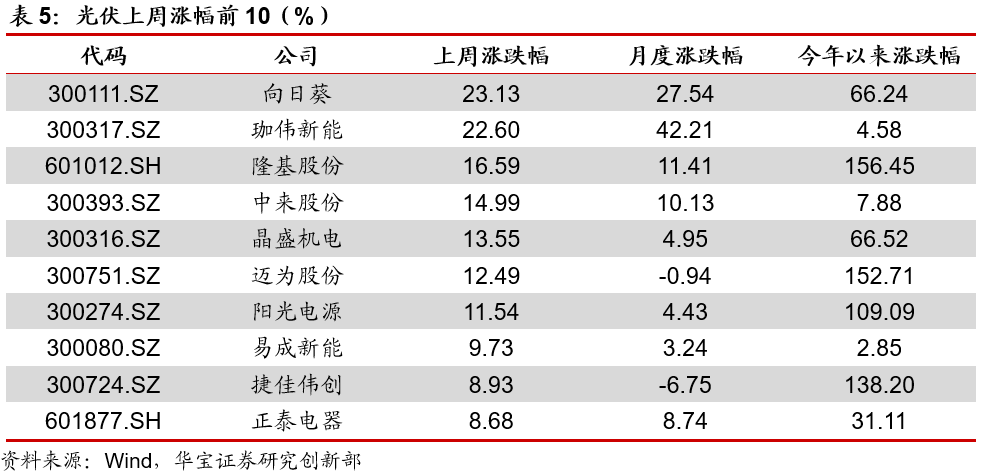

上周(8月24日-8月28日)上证指数上涨0.68%,深证成指上涨2.77%,创业板指上涨4.76%,沪深300上涨2.66%,动力电池指数上涨0.03%,新能源汽车指数上涨1.29%,风力发电指数上涨3.65%,光伏指数上涨0.79%,除动力电池外其他板块表现均好于大盘。

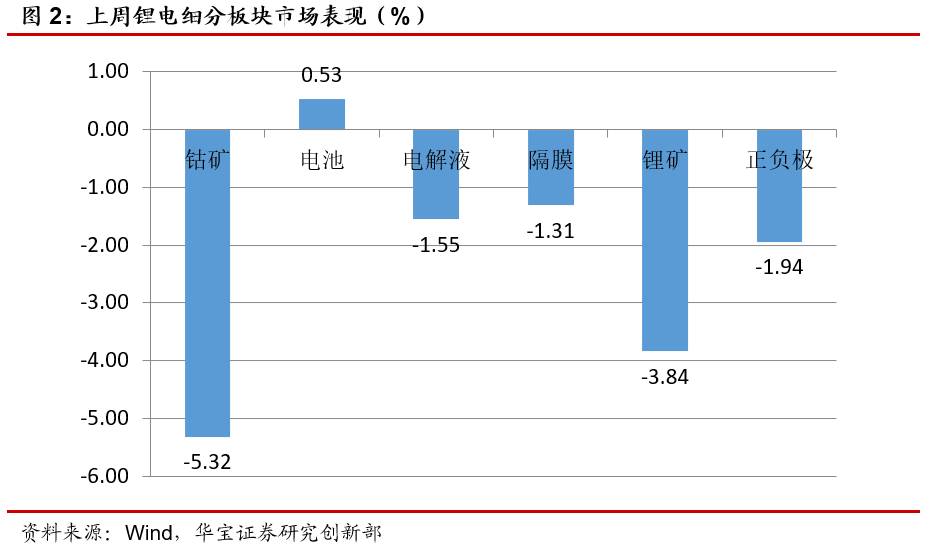

细分板块方面,上周锂资源板块平均下跌3.84%,钴资源板块平均下跌5.32%,正负极板块平均下跌1.94%,电解液板块平均下跌1.55%,隔膜板块平均下跌1.31%,电池板块平均上涨0.53%。

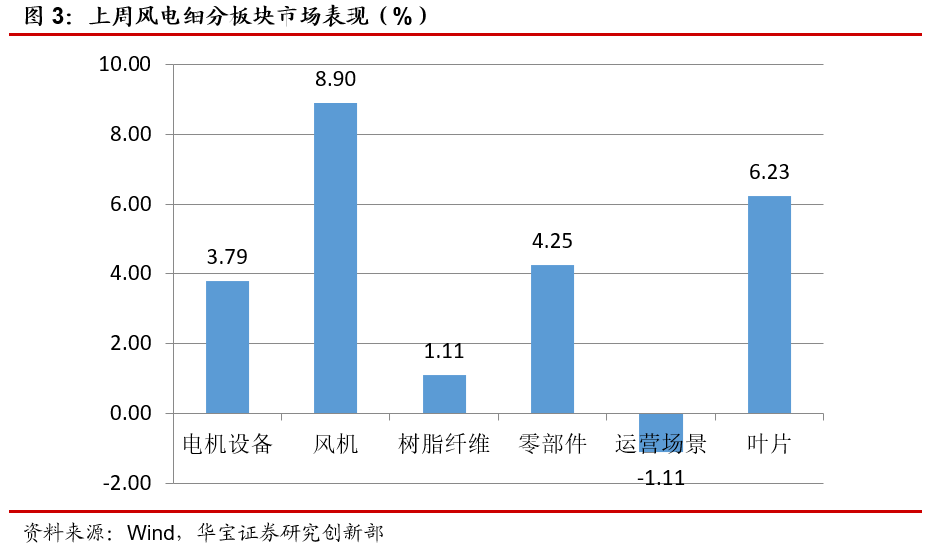

风电方面,树脂纤维板块平均上涨1.11%,叶片板块平均下跌0.18%,零部件板块平均上涨4.25%,电机设备板块平均上涨3.79%,场景运营板块平均下跌1.11%,风机板块平均上涨8.90%。

2. 本周观点

2.1. 动力电池/新能源车:第336批《道路机动车辆生产企业及产品》公告,新能源乘用车中LFP占比超40%

工信部公告第336批《道路机动车辆生产企业及产品》,新能源乘用车中LFP占比超40%。工信部公布了最新一批《道路机动车辆生产企业及产品》(第336批),在这一批次公告中只有两款首发新车,即高合HiPhi X和威马EVOLVE量产版。仅看新能源乘用车,最明显的变化就是搭载磷酸铁锂电池的车型越来越多,北汽、比亚迪、欧拉、宝骏、荣威等品牌都推出了换装磷酸铁锂电池的车型。本批目录中,搭配LFP电池的车型占比超过75%,即使在三元电池占据主流的乘用车领域,LFP也超过40%。

LFP电池装机占比提升,关注相关产业链机会。比亚迪和宁德时代对LFP电池技术的推动有望打破此前国内的电池格局,随着刀片电池的面世以及LFP版特斯拉下半年发行,LFP电池有望逐渐在乘用车市场进一步获取市场份额,可关注LFP电池产业链相关上市公司。

上汽申报两款款换电车型,换电阵营逐渐壮大。上汽推了两款换电车型荣威Ei5和荣威ER6,就换电而言,上汽荣威新R标旗下车型都支持充换电和动力电池架构升级,目前已确认搭载R标的有MARVEL-R和ER6,随着新车的推出,上汽将会有更多的换电车型,这也说明了上汽在换电领域的决心。上汽的进入也让换电阵营逐渐壮大,预计未来更多的车企选择换电模式。

2.2. 光伏:价格上涨延缓下游需求,上行趋势有望企稳

硅料价格大涨延缓下游需求,组件电池片开工减少。此前受硅料价格大涨影响,带动了下游电池片和组件价格上行行情,不过本周国内单晶电池片龙头企业公示九月份电池片报价基本维持之前水平,主要由于下游因价格上升而延缓了开工,组件和电池片的需求递延。此轮光伏制造业价格的大幅上涨,已逐步开始“反噬”终端需求,部分国内终端项目延缓,国内部分组件厂商也不得不降负荷生产。

光伏产业链上涨逻辑不变,下半年需求最终决定此次上涨行情持续时间。本轮光伏产业链价格上涨源于硅料供给收缩,上周又一家硅料大厂受当地洪水影响紧急停产,而原本进入检修期的内蒙某厂尚未完全复产,使得市场上本就捉襟见肘的硅料供应更加雪上加霜,硅料价格也依旧呈现继续上涨的趋势,但是市场观望情绪日重,新价格成交不多,令行业企业重新意识到一体化布局的重要性,多家龙头开始向上游延伸布局,现在仍能保持正常生产的硅硅料厂开始迎来长单邀约。

目前组件价格上行给下游光伏电站的需求带来压力,不过考虑到今年的竞价和平价项目,叠加今年的户用以及2019年结转至今年并网的竞价项目等,有望支撑全年光伏装机量保持高速增长,需求即使递延至21年一季度也并不会消失,因此下游需求的乐观将会支撑次轮产业链上涨行情。

3. 行业数据跟踪

3.1. 动力电池

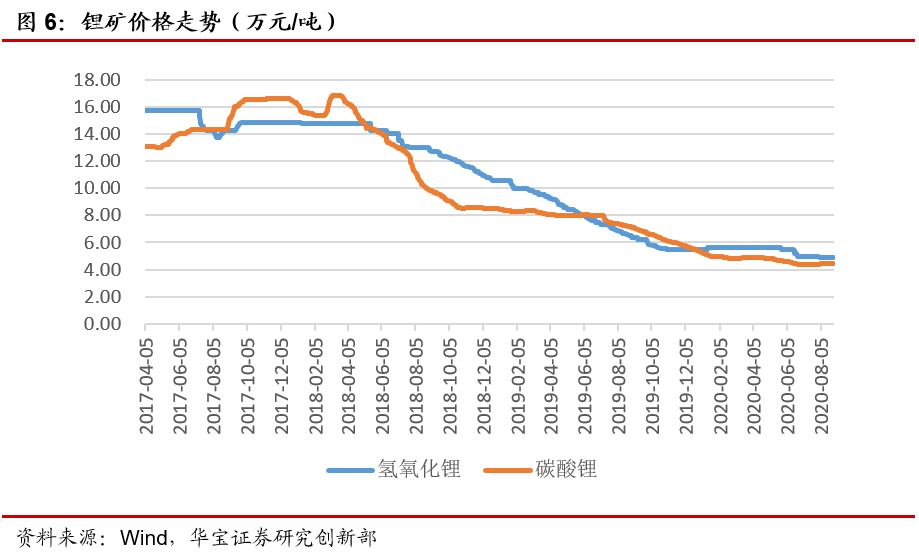

3.1.1. 原材料:供给收缩,锂盐价格底部横盘,下降空间有限

3.1.2. 电池正极:正极材料价格保持稳定

3.1.3. 电池负极:价格保持稳定

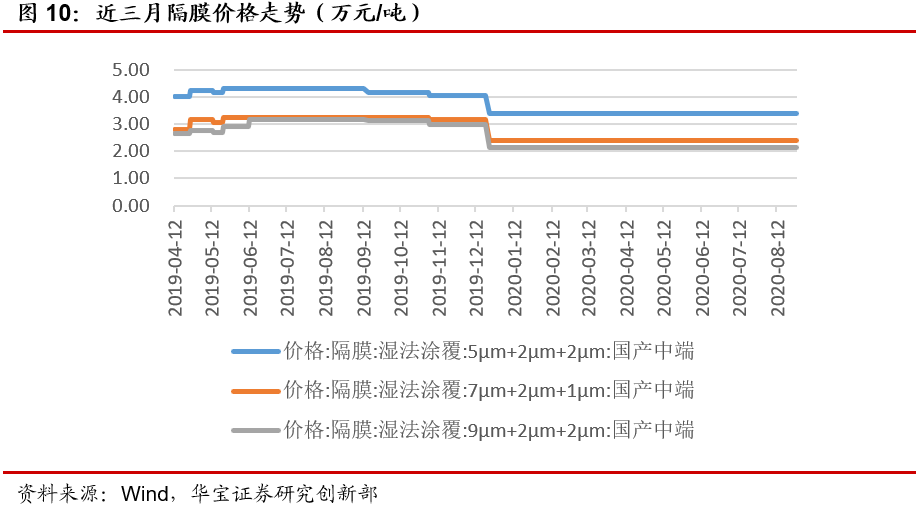

3.1.4. 隔膜:价格保持稳定

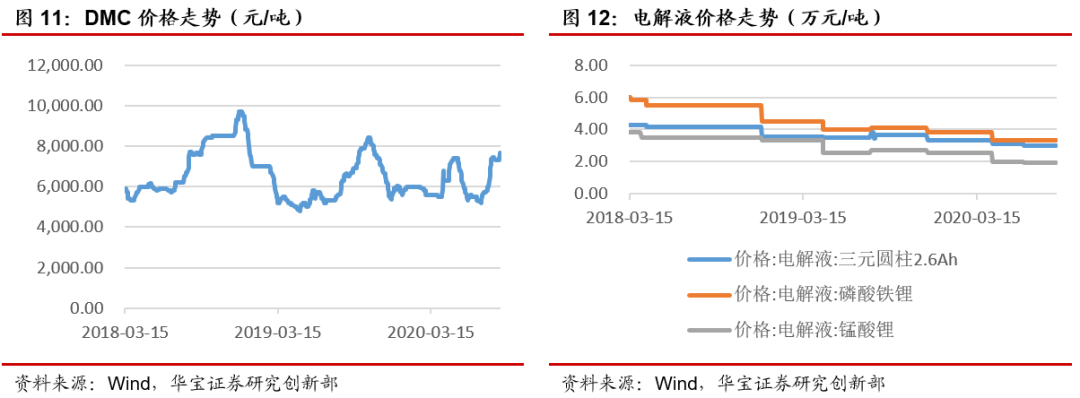

3.1.5. 电解液:电解液价格不变

3.2. 风电

3.2.1. 玻璃纤维:国内价格下滑后出现反弹

从产能上看,2019年玻纤产能扩张步伐明显放缓,产能经过逐步消化,供给压力有所减轻。2020年虽然继续有大规模的产能在四季度投产,但真正产量贡献将在2021年,因此在经历了19年扩张的供给过剩阶段后,后续随着风机市场的持续增加,玻纤价格有望在底部企稳后反弹。

3.2.2. 树脂:原料价格上行带动树脂价格回升

上周国内环氧树脂市场持续上行,原料环氧氯丙烷报盘企稳后走强,另一原料双酚A重心走低,对市场提振乏力,成本压力减弱。供应面本周负荷走低,开工率在五成上下,以消耗前期库存原料为主。终端市场方面,风电行业依旧凭一己之力支撑需求市场,其他需求领域恢复缓慢,市场内外情况仍不乐观,预计近期国内环氧树脂市场将呈弱势走低态势,上周环氧树脂价格出现反弹,报18700元/吨,价格较上一周上涨200元/吨。

3.2.3. 20mm中板:上周价格出现下滑

上周20mm中板报价3980元/吨,较上一周价格下滑20元/吨。

3.3. 光伏

3.3.1. 硅料:供给短缺持续,单晶一路上涨

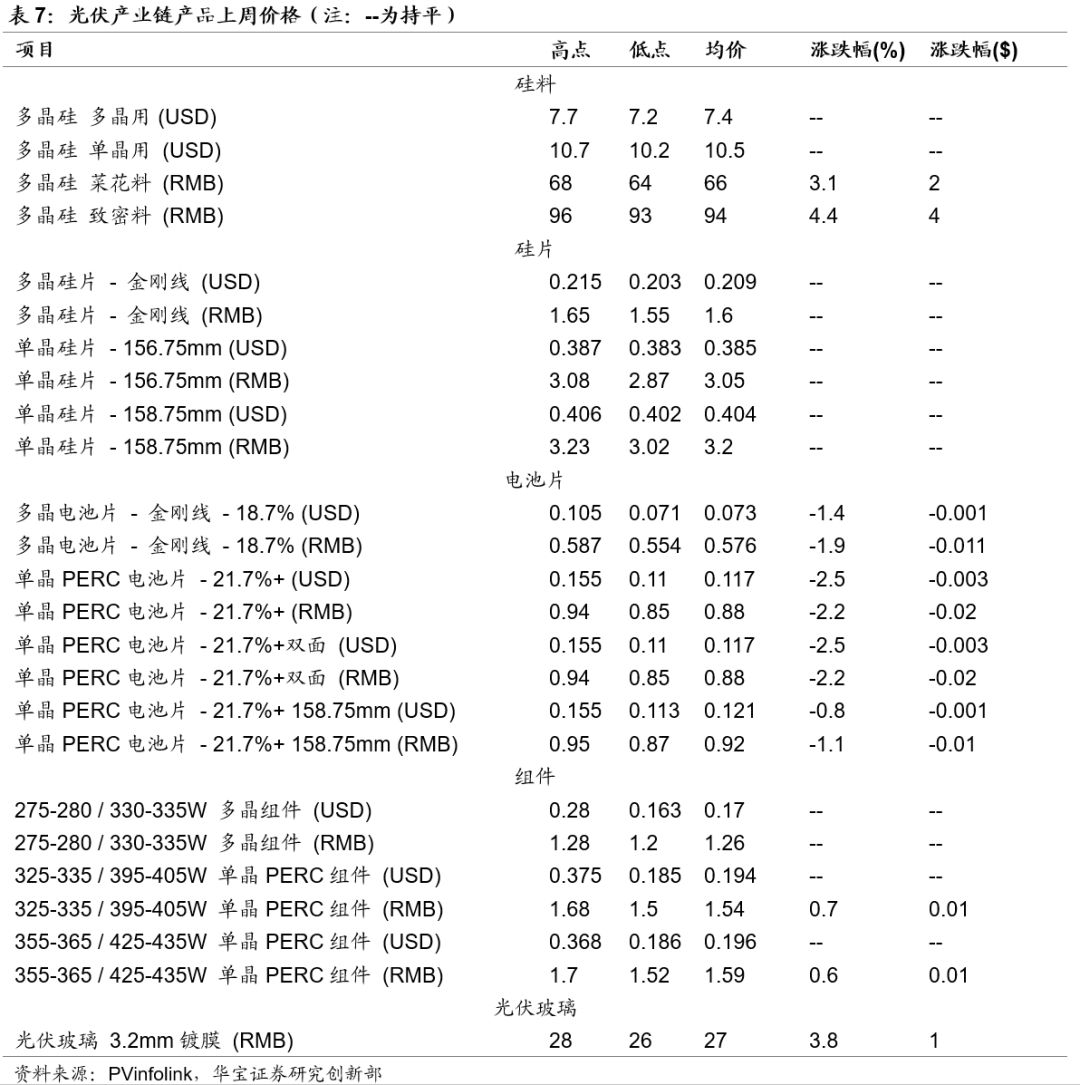

本周国内主要一线厂家开始陆续签订9月单晶用料订单,实际成交价格相比上周皆调涨每公斤4元人民币,主流成交区间落在每公斤93-96元人民币,均价为每公斤94元人民币。由于现况硅料价格仍处于高水位,硅料厂家话语权相对来的高,对于下游有能力区分不同客户价格,因此少部分厂家成交价格略高于市场主流价格。另一方面虽然市场耳闻一线企业报价超过每公斤100元人民币价格,不过当前下游买家相比前期成交态度不够积极,实际了解鲜少成交。整体而言,自7月下旬以来,能够维持满产开工率硅料厂家屈指可数,再加上近期永祥乐山老线停车,及8月鄂尔多斯硅料产出不稳定,使得供应短缺的情况更是超乎预期,导致单晶用料价格一路跳涨。不过随着8月下旬新疆地区硅料企业迎来复工开端,预期9月厂家接近满产概率大增,再加上海外硅料企业满产供应的助力,预判接下来单晶用料价格不至于有大幅上涨情况发生。

多晶用料的部分,随着下游企业承担风险及压力日渐遽增,部分多晶硅片企业减少多晶用料采购,本周价格呈现小幅上扬,不过上涨走势趋缓,成交价落在每公斤64-68元人民币之间,均价为每公斤66元人民币。

海外硅料的部分,受到连续几周硅料价格上扬,本周客户观望成分居多,整体成交订单偏少,呈现有价无市情况,因此单多晶用料价格基本持稳,单晶用料价格落在每公斤10.2-10.7元美金之间 ; 多晶用料价格落在每公斤7.2-7.7元美金之间。

3.3.2. 硅片:价格平稳

由于7月中旬以来硅料厂事故频繁,下游厂家担忧缺料预期心理,不断催化单晶用料价格助涨,单晶硅片企业也如预期将硅料上涨部分转嫁至硅片价格。不过随着近期新疆地区硅料企业陆续恢复开工,加之9月单晶硅片龙头隆基受新扩产能释放并网导致部分基地停电检修,因此在上游单晶用料供给逐步增加,及硅片厂对于硅料需求逐步滑落的情况下,8/25隆基官宣公告牌价相比前期维持不变,本周国内G1及M6成交价分别落在每片2.87-3.08元及3.02-3.23元人民币之间 ; 海外G1及M6成交价分别落在每片0.383-0.387元及0.402-0.406元美金之间。

本周国内多晶硅片价格平稳,成交价落在每片1.55-1.65元人民币之间,均价为每片1.6元人民币 ; 海外多晶硅片成交价落在每片0.2-0.205元美金之间,均价落在每片0.203元美金。自7月中旬以来,多晶硅片价格一路上涨垫高电池厂家采购成本,因此随着多晶电池片性价比逐步降低,带给以多晶为主的印度市场负面影响,进一步减缓多晶硅片拉货动力。整体来看,随着多晶用料价格涨幅趋缓,及多晶终端需求维稳下,预判短期内多晶硅片价格上涨力道将有所受限。

3.3.3. 电池片:组件采购减少,电池片成交价格下滑

观察25日晚间通威释出的官宣价格,可看到单晶电池片涨势停止,G1与M6九月的报价止步于每瓦0.97元人民币,多晶则因应硅片涨幅出现上调报价至每瓦0.62元人民币。

本周观察到整体电池片成交价格出现下滑的迹象,主要仍是受制下游组件减少外采量影响,G1尺寸电池片库存堆积,本周出现明显跌幅,均价从每瓦0.9-0.91元人民币跌落至每瓦0.88元人民币,海外部分亦出现明显跌势,均价滑落至每瓦0.115-0.117元美金。

M6尺寸部分,虽然目前需求仍有支撑,但受制下游组件压价影响,价格也开始出现滑落,本周均价落在每瓦0.91-0.92元人民币、出现一分钱左右的跌幅,海外也受到影响、均价小幅下跌至每瓦0.121-0.122元美金。

多晶电池片部分,目前多晶需求已逐渐减缓,受到本次涨价影响性价比降低,再加上整体需求受到疫情影响仍尚未完全回复,部分项目动工进度较缓,印度组件厂开工率回升较慢,以上因素相应影响印度市场对于多晶电池片的拉货动力减缓,均价开始出现些微滑落来到每片2.6-2.65元人民币。在多晶需求持续减缓的状况下,后续价格仍将持续走低。。

3.3.4. 组件:买家处于观望状态,成交减少

虽然电池片已经因为组件厂近期下调电池片外采量而开始了跌价通道,但组件通常为较长期的价格,且玻璃价格仍在持续上扬,目前3.2mm的玻璃价格可能从每平方米26元人民币上涨至27-28元人民币,在组件成本走势难以断定的情况下,四季度组件价格趋势仍显凌乱。近期大型项目中M6单晶单面组件成交价格上涨至每瓦1.57-1.65元人民币,双面组件价格更来到每瓦1.7元人民币以上。

目前无论是海内外项目,只要是不赶着年底前并网就持续保持观望,在海诸多区域能够延迟并网的情况下,海外组件涨幅价格也因而未出现明显涨幅,因此四季度的组件价格走势尚不明朗。

3.3.5. 光伏玻璃:价格出现上涨

上周受玻璃原材料纯碱价格大幅上涨影响,玻璃价格出现大幅上行。

4. 行业资讯及事件

4.1. 行业资讯

4.1.1. 动力电池/新能源汽车

特斯拉7月在欧注册量低迷,同比大跌76%。当地时间8月27日,欧洲汽车行业咨询机构JATO发布报告称,在7月份,特斯拉在欧洲的注册量仅为1050辆,同比大跌76%,未能进入当月欧洲纯电动汽车注册量的前十名。

蔚来拟增发7500万股,募资用于研发及全球市场扩张。蔚来拟增发7500万股美国存托股票(ADS),同时承销商将有30天的选择时间,可以从蔚来额外购买总计不超过1125万股的ADS,总计8625万股ADS。摩根士丹利、中金香港和美银证券担任本次发行的承销商。本次所募集金额将主要用于增持蔚来中国股份、行使蔚来中国的股份回购权、自动驾驶技术的研发以及新产品和技术的研发以及销售和服务网络的扩展。

恒大加速筹建1600个恒驰销售中心。为配合未来恒驰系列车型的正式上市,恒大也开始着手加快销售和售后服务的布局。刘永灼表示,目前恒大汽车正在快速筹建恒驰汽车展示体验、销售、维保修售后服务三大中心,其中恒驰展示体验中心36个、恒驰销售中心1600个、自营及授权维保修售后服务中心3000个,建立庞大的汽车销售渠道和售后服务网点。

加州拟建美最大充电网。美国最大电动汽车市场加州周四批准了一项4.37亿美元的计划,在该州建设一个近4万个充电桩的电动汽车充电网络,并称这是美国有史以来为扩大充电基础设施而批准的最大公用事业项目。

鄂尔多斯124亿元新能源项目开工。年产125万吨煤基路线新能源材料项目由内蒙古东日新能源材料有限公司投资124亿元建设,项目占地面积2200亩,是国家战略性新兴产业新型能源材料项目。煤基路线新能源材料以我市乃至全自治区丰富的煤焦油为原料,采用国际先进的成套工艺技术,生产大规格超高功率电极、新型锂电池负极材料、合成氨等产品。项目完成后将形成三条煤化工产业链,包括煤制石墨电极、锂电池;煤制活性炭;煤制合成氨,延长煤炭深加工链条,提升煤炭的附加值。

德国政府14.3亿支持巴斯夫正极布局。德国化工巨头巴斯夫在勃兰登堡的施瓦热德的正极材料工厂和Ludwigshafen的研发项目获得了德国联邦政府和州政府提供的1.75亿欧元(约合人民币14.3亿元)资金支持,帮助欧洲电动汽车产业发展建立可持续的供应链。巴斯夫Schwarzheide工厂每年将为约40万辆纯电动汽车生产所需的正极材料,同时还在芬兰Harjavalta建设一个动力电池回收基地,巴斯夫计划在2022年同时启动两家工厂。

特斯拉400Wh/kg 电池有望在三到四年内量产。日前,特斯拉首席执行官埃隆·马斯克表示,特斯拉或在三到四年内大量生产寿命更长、能量密度提高50%的电池。

4.1.2. 风电

储能新政策征求意见稿发布。国家发展改革委、国家能源局8月27日联合发布《关于开展“风光水火储一体化”“源网荷储一体化”的指导意见(征求意见稿)》(下称“征求意见稿”),提出要积极探索“风光水火储一体化”“源网荷储一体化”(下称“两个一体化”)实施路径,将“两个一体化”作为电力工业高质量发展的重要举措,积极构建新型电力系统,促进电力工业转型升级。

装机量夺冠全球,海上风电造价成本大涨。“抢装潮”已造成当前国内风电市场关键装备及服务的价格猛涨。据江苏省电力行业协会统计,截至目前,江苏海上风电项目平均造价较去年上涨了1000-2000元/千瓦,部分设备及施工费用涨幅高达30%以上,推动开发成本骤增。

4.1.3. 光伏

财政部更新、调整两批光伏扶贫项目补贴目录。近日,财政部发布《关于调整可再生能源电价附加资金补助目录(光伏扶贫项目)的通知》,通知强调:本次调整项目信息与上述两批目录不符的,以本次调整为准。据统计,此次发布的光伏扶贫补助目录中,共涉及148.27万户,建设总规模超过10.595GW,扶贫总规模超过7.017GW。

4.2. 上市公司大事整理

4.2.1. 动力电池

德方纳米:上半年公司实现营业收入3.56 亿元,同比下降22.13%;实现归属于上市公司股东的净利润-673.96万元,同比下降114.36%;实现归属于上市公司股东的扣除非经常性损益后的净利润-2399.77 万元,同比下降167.08%

容百科技:半年实现营收12.32 亿元,同比-36.80%,实现归母净利0.54 亿元,同比-52.73%,扣非归母净利0.49 亿元,同比-52.63%。

鹏辉能源:报告期内实现营业收入13.14 亿元,同比下降9.16%;归母净利润7091 万元,同比下降48.03%;扣非归母净利润4479 万元,同比下降65.25%;EPS 为0.17 元,同比下降48.48%。

国轩高科:实现营业收入24.22亿元,同比下降32.85%;归属于上市公司股东的净利润3613.76万元,同比下降89.72%;归属于上市公司股东的扣除非经常性损益的净利润-8806.31万元;基本每股收益0.03元。

华友钴业:公司上半年实现营业收入90.52 亿元,同比下滑0.57%,盈利3.50 亿元,同比增长965.28%,扣非后盈利2.95 亿元,同比增长816.52%。

多氟多:上半年实现营业收入17.32亿元,同比下降13.95%;实现净利润1571万元,同比下降82.08%。

沧州明珠:上半年归属于母公司所有者的净利润1.03亿元,同比增长6.84%;营业收入11.14亿元,同比减少19.02%;基本每股收益0.073元,同比增长6.88%。

格林美:公司实现营业收入56.14亿元,同比下滑9.51%;归属于上市公司股东的净利润2.14亿元,同比下滑48.26%;归属于上市公司股东的扣除非经常性损益的净利润1.88亿元,同比下滑51.34%。

中科电气:公司上半年营收3.65 亿,同比下降9.10%,归母净利润0.60 亿,同比下降27.93%,二季度营收1.98 亿,同比下降6.89%,归母净利润0.34 亿,同比下降7.12%。

天齐锂业:实现营业收入18.79亿元,同比减少27.44%;归属于上市公司股东的净亏损6.97亿元,上年同期为净利润1.93亿元;基本每股亏损0.47元。

恩捷股份:为更好地整合湿法锂电池隔离膜业务,理顺上市公司管理架构,拟转让苏州捷力100%股权予上海恩捷。

赣锋锂业:公司收到荷兰赣锋的通知,荷兰赣锋已于近日完成了股权交易的对价的支付和股权交割工作,以自有资金1632.6531万美元认购Minera Exar 1438.9484万股新股。此次交易完成前,荷兰赣锋持有Minera Exar 50%的股权,此次交易完成后,荷兰赣锋持有Minera Exar 51%的股权。

天赐材料:持股39.73%的股东控股股东徐金富计划减持不超2%股份。

当升科技:正在筹划发行股份购买资产事项,股票停牌。

星源材质:公司5μm、7μm隔膜产品均已在小批量供货。

国轩高科:上半年公司磷酸铁锂电池单体能量密度已突破200Wh/kg,系统能量密度达到160Wh/kg,循环寿命可达3000周。

4.2.2. 风电

嘉泽新能:公司半年度营业收入526,764,764.44元,同比减少6.22%,归属上市公司股东的净利润118,428,019.34元,同比减少23.4%。

金风科技:20H1公司实现营业收入194.25亿元,同比+23.47%;归母净利润12.75亿元,同比+7.63%,其中20Q1公司实现营业收入54.67亿元,同比+1.33%,归母净利润8.95亿元,同比+291.46%。

泰胜风能:上半年公司实现营收、归上净利润、扣非净利润约11.43、 1.15、1.04 亿元,同比增长 24.6%、115.4%、124.5%。其中 Q2 实现营收、归上净利润、扣非净利润约 8.86、1.00、0.94 亿元,同比增长 53%、205%、 214%。

禾望电气:上半年归属于母公司所有者的净利润1.24亿元,同比增长437.45%;营业收入8.89亿元,同比增长28.19%;基本每股收益0.29元,同比增长480.0%。

福能股份:上半年实现营业收入36.59亿元,同比下降17.69%;归属于上市公司股东净利润3.81亿元,同比下降22.93%;归属于上市公司股东的扣除非经常性损益的净利润3.69亿元,同比下降22.06%。

江苏新能:公司半年度营业收入863,195,728.10元,同比增加16.6%,归属上市公司股东的净利润302,032,310.73元,同比增加116.51%。

大连重工:实现营业收入36.35亿元,同比增长32.56%;归属于上市公司股东的净利润1425.18万元,同比增长95.23%;归属于上市公司股东的扣除非经常性损益的净利润46.87万元;基本每股收益0.0074元。

东方能源:上半年归属于母公司所有者的净利润6.63亿元,同比减少4.25%;营业收入40.1亿元,同比增长7.39%;基本每股收益0.12元,同比减少7.69%。

天能重工:披露2020年半年度报告,实现营业收入12.31亿元,同比增长43.92%;归属于上市公司股东的净利润1.57亿元,同比增长86.53%;归属于上市公司股东的扣除非经常性损益后的净利润1.56亿元,同比增长108.63%。

天晟新材:发布2020年半年度报告,实现营业收入4.13亿元,同比增长4.29%;归属于上市公司股东的净亏损857.85万元,上年同期为净利润529.21万元;基本每股亏损0.0263元。

南风股份:上半年归属于母公司所有者的净利润8152.68万元,上年同期净亏损871.67万元,扭亏为盈;营业收入2.3亿元,同比减少24.43%;基本每股收益0.17元,上年同期基本每股收益-0.02元。

运达股份:上半年归属于母公司所有者的净利润2902.74万元,同比增长141.24%;营业收入35.41亿元,同比增长139.38%;基本每股收益0.1元,同比增长100.0%。

运达股份:禹城市运风风力发电有限公司(“禹城公司”)是公司的全资子公司,负责山东禹城苇河一期50MW风电项目(“禹城一期项目”)的前期开发及筹建工作。禹城一期项目于2018年11月20日获得禹城市发改委核准,现已具备开工条件,因此拟以禹城公司为主体投资建设禹城一期项目,并由公司向禹城公司增资至注册资本8700万元用于开展项目开发建设。

金雷股份:公司今年的订单饱和,截至目前,公司一直处于满产状态。公司目前正处于国外客户下一年的订单谈判期,从目前谈判情况看,订单情况比较乐观。

禾望电气:拖欠合同款一案,法院判决被告支付公司预付款229.26万及利息等。

金风科技:8月25日,贝莱德增持金风科技港股(02208)101.14万股,每股作价7.1796港元,总金额约为726万港元。增持后最新持股数目为8531万股,最新持股比例为11.03%。

九洲电气:公司拟根据业务发展需要,陆续向全资子公司哈尔滨九洲电气工程有限公司增资不超过2000万元,资金来源为公司自有资金。此次增资九洲工程资金主要用于发展可再生能源业务板块。

4.2.3. 光伏

中天科技:2020年上半年实现营业收入208.95亿元,同比增长12.48%;归属于母公司所有者的净利润10.80亿元,同比下降0.52%;归属于上市公司股东的扣除非经常性损益的净利润9.63亿元,同比增长8.90%。

隆基股份:上半年收入201.41亿元,同比增长42.73%;实现归属上市公司股东净利润41.16亿元,同比增长104.83%;扣非后盈利38.94 亿元,同比增长95.06%。其中二季度盈利22.52 亿元,同比增长61.08%。

中环股份:2020年上半年实现营业总收入864,417.62万元,较上年同期增长8.85%;归属于上市公司股东的净利润53,832.74万元,较上年同期增长19.06%

协鑫集成:公司上半年实现营业收入32.15亿元,同比下降36.82%;归属于上市公司股东的净利润亏损2.04亿元,同比下降1224.79%。其中,组件收入约为14.7亿元,占营业收入的45.85%,较去年同期下降57.47%;公司2020年上半年累计出货1.66GW,较去年下降24.55%。

阳光电源:公司上半年实现收入69.42 亿元,同比+55.6%;归母净利润4.46 亿元,同比+34.1%,扣非后归母净利润同比+43.4%至4.11亿元,对应每股盈利0.31 元

露笑科技:上半年归属于母公司所有者的净利润1.51亿元,同比增长3.21%;营业收入11.45亿元,同比减少9.1%;基本每股收益0.1元,同比增长0.0%。

向日葵:上半年实现营业收入1.54亿元,同比下降59.68%;归属于上市公司股东的净利润2108.87万元,同比增长614.32%;归属于上市公司股东的扣除非经常性损益后的净利润1427.51万元,上年同期亏损2915.89万元。

正泰电器:上半年公司实现营业收入146.09亿元,比上年同期增长1.26%;实现归属于上市公司股东的净利润18.11亿元,比上年同期增长1.49%。

太阳能:上半年实现营业收入23.55亿元,同比增长15.27%;归属于上市公司股东的净利润6.05亿元,同比增长60.24%;归属于上市公司股东的扣除非经常性损益的净利润5.98亿元,同比增长32.87%。

协鑫集成:全资子公司协鑫能源工程有限公司拟与钦州鑫奥光伏电力有限公司签署《广西钦州300MW光伏平价上网示范项目EPC总承包合同》,合同总规模约为300MW,EPC合同固定综合单价为人民币3.711元/Wp(以直流侧装机容量计算、含税价),暂定总金额约11.15亿元。

天龙光电:公司银行账户被冻结对公司的正常运行、经营管理造成一定的影响。目前公司原有业务复产时间尚无法确定,公司正在推进新能源电站业务开发工作。

东方日升:公司与义乌经济技术开发区、江苏斯威克新材料股份有限公司在幸福湖国际会议中心签订东方日升15GW高效电池及组件项目、智能接线盒及辅材项目、斯威克年产3亿平米胶膜项目三个项目的投资协议。其中15GW高效电池及组件项目是当前义乌签约投资额最大的工业项目。

5. 投资建议

5.1. 动力电池/新能源汽车

投资建议:受疫情影响上半年新能源车销量不佳,下半年政策需求反转,看好外资(特斯拉大众MEB)和内资新势力(蔚来小鹏)产业链机遇。国内新能源车市场连续5月环比增长,7月更是12个月以来首次实现同环比增长,下半年市场有望进一步修复,随着国内双积分政策的进一步实施,特斯拉以及大众MEB平台等主流车企在新能源车市场持续推动,叠加蔚来等造车新势力表现优异,看好下半年市场有望出现反转,全年新能源车销量同比小幅回升。此外得益于中国本土市场的持续放量,特斯拉连续四季度盈利,上半年Model3以巨大优势领跑品牌榜,远超第二名雷诺Zoe。由于ModelY对于BBA档以及SUV的替代作用明显,后续随着ModelY产能提升,此外上海工厂ModelY的生产线计划在2021年交付,特斯拉后续销量有望进一步提升,特斯拉产业链相关企业在业绩和股价上也会有所表现。海外市场方面,欧洲新能源车销量持续高增长,下半年随着欧洲经济恢复消费逐渐复苏,叠加英德法等主流国家持续加码政策支持电动车,下半年欧洲电动化趋势将持续向好,20年销量有望超越中国成为全球第一大市场。

建议关注国内主流磷酸铁动力电池厂商及LFP正极龙头企业有望在20年订单业绩实现高速增长,关注特斯拉产业链和大众MEB产业链企业下半年受车企产销增长订单持续放量,关注欧洲日韩龙头车企配套的国内电池厂商和全球主流电池厂商的材料供应商。

5.2. 风力发电

投资建议:2020年二季度风电投资持续高增,全年风电设备订单稳定增长,建议关注布局技术优势和规模经济的叶片以及塔筒生产商,该部分企业因风机需求稳定供不应求,整体毛利率较高,因整体风机持续增长而订单加大的风电设备制造商以及布局海内外的风场运营商。

建议关注二季度业绩持续增长的风电叶片塔筒龙头企业,海上风电项目占比逐渐提升后关注海上风机市场领先的龙头企业业绩有望继续增长。

5.3. 光伏

投资建议:光伏供需端修复,情绪有望传导至下游,电池片组件均有价格持续上行的动力。上游硅料价格大幅上涨,叠加下游需求向好,带动了下游电池片和组件价格回暖趋势,我们认为随着Q4光伏竞价项目迎来装机高峰,由多晶硅料供不应求引发的全产业链价格上涨将进一步持续,光伏行业龙头凭借其更强的产能供给保障及更低的生产成本,在此轮光伏高景气周期中也将迎来需求和价格的戴维斯双击。

建议关注受供给收缩影响硅料价格上涨后产业链中间市场地位处于核心的龙头硅片和电池片企业,他们因调价以及下半年装机需求而产生业绩的戴维斯双击。

分析师:杨宇(执业证书编号:S0890515060001)

研究助理:胡鸿宇

扫二维码 3分钟开户 紧抓创业板火爆行情