大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

来源:壹财信

来源:壹财信

作者:邵叶蓁

4月16日,东莞市奥海科技股份有限公司(下称"奥海科技")首发申请获证监会通过,拟于深交所中小板上市,发行新股不超过4,520万股,保荐机构是国金证券,会计师事务所是瑞华所。

尽管已成功过会但反观其身后,奥海科技对大客户应收账款计提坏账令人唏嘘;子公司收购疑点重重;而采购数据"自相矛盾"、供应商"查无此人"等问题,或致招股书虚假陈述。

大客户坏账计提拖累业绩

奥海科技成立于2012年,于2017年完成股改,主要从事充电器、移动电源等智能终端充储电产品的设计、研发、生产和销售。

2016年至2019年1-6月,奥海科技的营业收入分别为101,198.35万元、115,322.07万元、166,118.07万元、98,029.84万元;同期实现净利润分别为15,985.67万元、5,126.99万元、11,371.08万元、7,969.97万元,其中2017年净利润同比下滑67.93%;同期应收账款净额分别为32,621.49万元、41,353.74万元、54,344.55万元及63,801.91万元,占资产总额的比例分别为39.43%、36.61%、33.11%和36.08%,占营业收入的比例分别为32.24%、35.86%、32.71%、65.08%。

报告期各期末,奥海科技的应收账款占营业收入比例以及应收账款周转天数略高于同行业公司,招股书解释,这是由于其客户结构及客户给与公司的信用政策与同行客户结构及客户给与的信用政策存在差异影响所致。

(截图来自招股书)

(截图来自招股书)值得关注的是,奥海科技报告期各期末的应收账款坏账准备分别为1,761.56万元、5,520.82 万元、6,423.80万元、6,960.78万元。

其中,奥海科技2017年坏账准备增加较大主要是由于大客户金立2017年下半年财务状况恶化,目前已进入破产清算程序,奥海科技对其应收账款的收回具有重大不确定性,不得不全额计提了坏账准备所致,并因此导致了奥海科技2017年的利润下降。

2017年至2019年6月30日,奥海科技各期末对金立难以收回的应收账款分别为3,288.70万元、3,424.96万元、3,424.96万元。截止2019年6月30日,金立欠奥海科技货款3,424.96万元,奥海科技已全额计提坏账准备。

据招股书,奥海科技与金立的合作从2014年至2018年1月,金立主要向奥海科技采购充电器等,2016年至2018年,奥海科技对金立产生的销售额分别为6,867.62万元、3,640.22万元、116.46万元,是奥海科技2016年的第二大内销客户。

两子公司收购疑点重重

《壹财信》还注意到,奥海科技对两家全资子公司的收购疑点重重。

据招股书,东莞市海升电子科技有限公司(下称"东莞海升")是奥海科技于2015年收购而来的全资子公司,注册资本为500万元,主营塑胶外壳的设计、生产和销售。

2014年12月9日,东莞海升由罗早生、彭卫年二人分别以货币资金90.00万元和10.00万元投资设立,当时的注册资本为 100.00 万元,出资额于2014年12月26日缴足。

一年后,2015年12月,罗早生将其持有90.00%的股权(90.00万元出资额)以236.115万元价格转让给东莞市奥海电源科技有限公司(下称"奥海有限",发行人前身),彭卫年将其持有10.00%的股权(10.00万元出资额)以26.235万元价格转让给奥海有限,转让价格均为2.6235元/每出资额。本次股权转让价格参照开元资产评估有限公司2015年12月15日出具的开元评报字[2015]575号《评估报告》协商定价,彼时的净资产情况无从得知。

据企信网信息,东莞海升2014年的资产总额为101万元,所有者权益合计100万元;令人惊讶的是,于2014年12月份成立的东莞海升在当年的从业人数竟然已达到220人。

特别一提的是,招股书显示,罗早生系奥海科技实控人刘蕾之表兄,并通过员工持股平台深圳市奥悦投资合伙企业(有限合伙)(下称"奥悦投资")间接持股0.27%,现担任东莞海升总经理。截至2019年6月30日,东莞海升的资产总额为2,277.52万元,净资产为1,252.22万元,净利润为-1.17万元。

再来看奥海科技收购的另一家全资子公司,东莞市海州电子科技有限公司(下称"东莞海州")。东莞海州注册资本为800万元,主营电解电容的研发、生产和销售。

据招股书,2015年12月31日,深圳市冠腾电子有限公司(下称"深圳冠腾")

认缴出资200.00万元设立东莞海州,注册资本为200.00万元。东莞海州成立不到两个月,2016年1月20日,奥海科技就以0元收购了东莞海州(转让时原股东深圳冠腾尚未实缴注册资本)。招股书解释,收购东莞海州的时候,东莞海州刚设立,尚未开展业务,尚未出资,被购买方于购买日可辨认资产、负债均为0元,故按照0元的价格收购。截至2019年6月30日,东莞海州的资产总额为3,164.39万元,净资产为1,167.68万元,营业收入为2,190.49万元,净利润为-77.04万元。

让人疑惑的是,奥海科技为何会收购一家成立不到两个月的空壳公司呢?

值得一提的是,东莞海州原股东深圳冠腾成立于2014年,由赖华定持股70.00%,刘建生持股30.00%。招股书显示,赖华定现为东莞海州执行董事、经理,在员工持股平台奥悦投资的出资比例为1.2%;刘建生现任东莞海州监事,在奥悦投资的出资比例为2.4%,二人合计间接持有奥海科技0.27%的股份。

供应商和采购额迷雾难消

不仅子公司收购存疑,奥海科技还与刚成立的供应商合作、采购数据自相矛盾、供应商"查无此人"也同样令人不解。

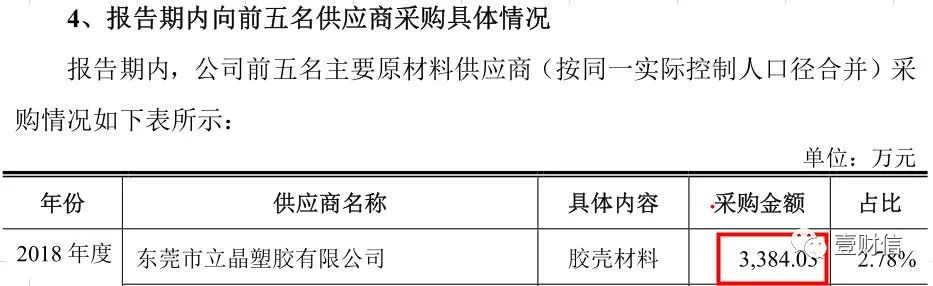

据招股书,奥海科技2018年的第四大供应商东莞市立晶塑胶有限公司(下称"立晶塑胶")成立于2016年9月29日,注册资本2,000.00万元,由东莞立新塑胶有限公司持股50%,许娟持股50%。2016年奥海科技对立晶塑胶的采购额为12.58万元,2018年采购金额则高达3,384.03万元,即立晶塑胶成立当年,奥海科技就与其开始了长期稳定的合作关系。

更值得我们关注的是,同一份招股书中奥海科技对包括立晶塑胶在内的多家供应商的采购额披露竟然自相矛盾。

如招股书披露前五名主要原材料供应商时显示,奥海科技2018年向立晶塑胶采购胶壳材料的金额为3,384.03万元。招股书同时显示,奥海科技当年向立晶塑胶采购胶壳材料的金额为3,362.66万元,同样是采购胶壳材料,采购金额却前后相差21.37万元,令人不解。

(截图来自招股书)

(截图来自招股书)另一家胶壳材料供应商深圳市豪璟达实业有限公司(下称"豪璟达实业")情况也如此,招股书披露前五名主要原材料供应商时显示,豪璟达实业是奥海科技2016和2017年的第三大原材料供应商,奥海科技主要向其采购胶壳材料,采购金额分别为2,549.76万元、3,036.87万元。而后招股书又显示,2016年和2017年奥海科技向豪璟达实业采购胶壳材料的金额分别为2,511.87万元、3,035.84万元,同样是采购胶壳材料,前后分别相差37.89万元、1.03万元。

(截图来自招股书)

(截图来自招股书)与之形成鲜明对比的则是IC材料供应商深圳市骏龙电子有限公司、睿昇电子科技(深圳)有限公司、上海乐的家光电科技有限公司,磁性材料供应商忠县南泰电子有限公司、重庆金籁科技股份有限公司,招股书披露的前后采购数据毫无二致。

其他采购金额不一致的情形则是奥海科技采购两种及以上原材料导致,故无法一一对比。但针对同一份招股书中采购金额"自相矛盾"的情形,或还需奥海科技和保荐机构进一步解释说明。

除了以上疑团,奥海科技还存在供应商"查无此人"的情形。

截至发稿前,奥海科技只更新了第二版招股书,两次反馈意见均要求奥海科技补充披露供应商选择标准,按类别披露主要原材料供应商的基本情况,包括但不限于成立时间、注册资本、注册及经营地、经营规模、股权结构等。

在更新版招股书中,奥海科技按照反馈意见要求补充披露了该内容,却唯独漏掉了2016年的第四大供应商深圳市创明新能源有限公司(下称"创明新能源")。招股书显示,奥海科技主要向其采购电芯材料,采购金额为1,631.14万元,占采购总额的2.74%。

据招股书,公司的主要原材料以胶壳材料、电阻电容材料、磁性材料、IC材料等为主,未提到电芯材料是否为主要原材料,因此招股书未披露创明新能源的基本情况也无可厚非。

然而令人费解的是,创明新能源的相关信息在国家企业信用信息公示系统以及天眼查等平台上难觅踪迹,只有深圳市创明新能源股份有限公司的名称与之相近,这家公司成立于2003年,主营范围包括高性能绿色电池产品、电池组、便携式电子设备电源、电子产品、电子元器件等。