【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:REITs行业研究

【法律声明】本文所载信息来源被认为是可靠的,但REITs行业研究不保证其准确性或完整性。本文仅供参考之用,并不构成投资建议,REITs行业研究对任何人因使用本文内容而造成的任何后果不承担任何法律责任。

文章来源:中金固定收益研究

REITs在我国即将起步,而在海外,已经有超过30个国家发行过REITs产品。而除鹏华前海为债券+非标模式的公募基金外,目前我国尚无公募REITs问世。结合历史、规模以及参考价值,我们在此简要分析美国、新加坡和香港三地成熟市场REITs产品的表现,以期给投资者借鉴。

2020年前四个月,FTSE NAREIT权益型REITs指数平均下跌21.27%,购物中心和零售物业下跌最为明显。而基础设施类REITs截至三月仅下跌0.69%,四月收益涨幅扩大到8.82%,成为了表现最好的REITs品种。

REITs各产品之间分化较大,其成长性除了取决于资产质量之外,也与管理人的专业管理能力、收购/处置决策密切相关,越是长期看,后者可能越是重要。

1

美国:全球最大REITs市场,基础设施类REITs表现优异

美国是世界上最早发展REITs的国家。2008年金融危机期间,受房地产市场衰退影响,REITs产品数量、规模及收益表现上均遭遇重创,但随后市场便快速恢复、并达到了新的高度。

截至2019年年末,美股REITs产品数量达到219只,市值规模达到创纪录的1.33万亿美元,是全球最大的REITs市场。美国REITs市场以权益型REITs为主,也有一部分抵押贷款型REITs,两者市值占比约在15:1,产品为典型的公司制架构。

2008年之后,美国REITs产品的单体平均市值规模迅速扩大,由14亿美元上升至61亿美元。

从指数走势上看,REITs是相对收益型品种,与股指之间有正Beta,弹性不小。但那相对回报主要来自2008年以前,并无抗跌属性。

2000-2019年,权益型REITs产品的总回报为8.45倍左右,对应年化收益约为11.26%,明显强过标普500指数,抵押型稍弱,但年化收益也达到9.5%左右。

不过,至少指数上看,REITs品种的整体回报在08年以后便不再有优势,其相对超额回报主要来自2008年以前。同时,在面临市场整体冲击时,REITs指数的也并不具备“退可守”的属性,其最大回撤、次贷危机期间表现以及今年疫情期间表现,均跑输股指。

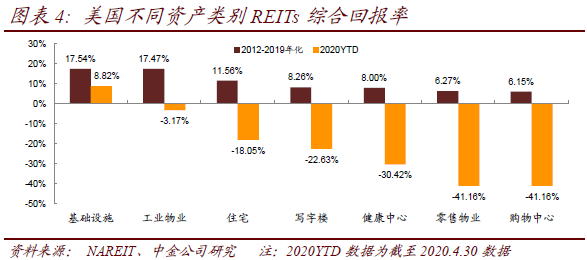

不同类型REITs回报差异大,而基建、工业类是其中回报最好的。美国REITs市场基础资产类型丰富,不同类型资产的历史表现也存在较为显著的差异。

我们采用过去7年的年均回报进行统计,结果显示基础设施类及工业物业类REITs的年化综合投资回报最高,分别达到17.54%和17.47%,零售物业、购物中心则稍弱。(注:采用2012-2019年数据是因为部分指数编制时间较晚)

受疫情影响,2020年以来全球权益市场出现明显波动,酒店、零售、写字楼等资产受到估值和业绩的双重冲击,均出现了较大幅度的下跌。

2020年前四个月,FTSE NAREIT权益型REITs指数平均下跌21.27%,购物中心和零售物业下跌最为明显。而基础设施类REITs截至三月仅下跌0.69%,四月收益涨幅扩大到8.82%,成为了表现最好的REITs品种。

美国基础设施类REITs共有6支,底层资产以通信领域资产为主,包括光纤光缆、无线基站、通信铁塔和数据中心等。

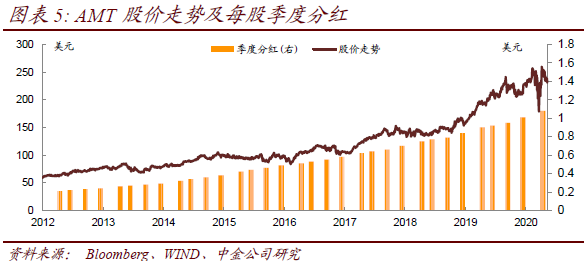

其中,American Tower Corporation(AMT)市值达到1052亿美元,是目前全球规模最大的相关产品,也是最具代表性的。

数据流量的快速增长保证了美国基础设施类REITs的稳定业绩和良好的增值前景,而潜在的大规模5G建设投资也有望带来新的想象空间。更直观来说,其股价表现上,更接近一只科技股,近5年表现略逊于微软但稍高于苹果,当然远大于标普500及伯克希尔哈撒韦等。

2

新加坡:亚洲最成熟REITs市场

亚洲地区REITs起步相对较晚,但发展迅速。2001-2005年间,日本、新加坡、香港等亚洲主流市场纷纷建立了REITs制度并发行了相关产品,其中日本是亚洲最大的市场,而新加坡则最为成熟。

混合资产包是新加坡REITs最主流的形式。根据彭博数据,新加坡目前共有35只REITs证券,以信托制结构为主,合计市值在811亿新元左右,占新加坡股市总市值比例超过10%。

从资产类型的角度来看,混合资产包是新加坡上市REITs最主流的形式,规模占比接近55%,其次为仓储物流类型资产。目前仓储物流类型的REITs共有6只,合计规模达到111亿新元。

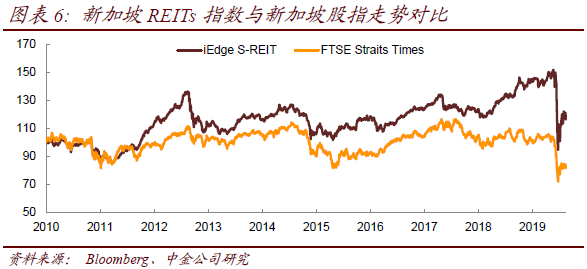

业绩方面,新加坡REITs在指数回报上大幅跑赢股指,但亦没有体现明显的抗回撤能力。2011-2019年新加坡REITs指数回报合计1.43倍,对应年化收益率在4.07%,而富时海峡指数九年间指数回报为负值,对应年化收益率仅为-0.04%。

在外部冲击下,其抗风险能力整体不强。其最大回撤来自今年新冠疫情期间,回撤幅度略高于37%,跑输股指。

基础设施类REITs同样有更好的表现。丰树物流信托(Maple tree Logistics Trust)是亚洲首只专注于物流产业投资的REITs,于2005年从丰树产业私人有限公司分拆并在新加坡交易所主板上市,是目前新加坡市场第二大的REITs产品,组合主要投资于新加坡、香港、中国大陆、日本等8地物流类资产。

从过往业绩来看,丰树物流总收益和物业净收入年化增长率分别达到6.9%、7.3%,表现非常稳健,整体给予投资者的分派收益率亦维持在6.5%上下,给投资者带来了比较理想的回报。

3

香港:大量境内地产

在此前,香港市场便成为国内房地产资产作为REITs上市的主要窗口。香港市场的REITs产品均在交易所上市交易,采用信托制结构。

截至目前香港共有11只REITs基金,其中领展房产基金市值规模最大、达到1408亿港元。

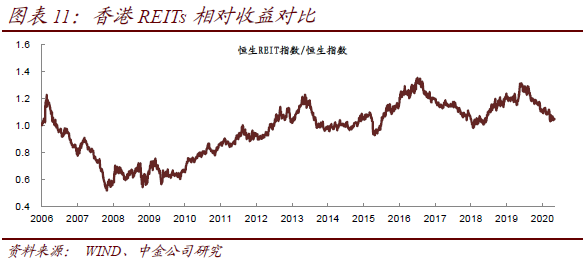

走势上看,恒生REIT指数的整体回报小幅跑赢恒生指数,而最大回撤与股指一样均发生于金融危机期间,分别达到65.18%和64.49%。

不同REITs基金的表现分化较大,其中领展房产基金的整体表现最为优异。领展投资资产以香港本地零售商铺、停车场及办公楼为主,在过去的14年间不管是租金层面、还是本身物业价值层面都有不小增长。

香港REITs青睐于持有国内一线或强二线城市办公、零售、商业综合体等物业资产,并没有涉及对工业园区、物流等基础设施类资产的投资与运营,目前共有6只香港上市REITs持有中国大陆区物业,相较而言,其基金管理人更看好北上广深这些城市资产在未来的升值空间和成长潜力。

总结来看,REITs品种在上述海外市场均表现出与股指基本同步的走势,曾经展现出较高的相对收益,但如今至少在指数上看优势已经不明显。

同时,在市场整体环境面临冲击的环境下,相应指数在上述市场没有表现出更低的回撤,投资者仍需要具备一定甄别能力。不过,REITs提供的分红派息整体稳定,对部分能够以派息考核业绩的投资者而言更加适合。

而REITs各产品之间分化较大,其成长性除了取决于资产质量之外,也与管理人的专业管理能力、收购/处置决策密切相关,越是长期看,后者可能越是重要。

其中,基建类在美国、新加坡等市场都表现出更好的回报,尤其美国的龙头基建REITs品种在过去的5年得到了远超指数和传统价值股、逼近龙头科技股的回报。