(来源:产品定期报告、Wind,截至2020.1.123)

(数据来源:Wind,统计区间2016.2.18-2020.1.23)

从长期来看:聂世林先生自2016年2月18日任职安信优势增长以来,A类选股能力位居同类TOP1%!

(数据来源:Wind,统计区间2016.2.18-2020.1.23)

自2016年2月18日任职安信优势增长以来,历经2次市场下跌、3次市场上涨阶段,全部跑赢市场指数,A类超额收益最高为27.58%。

自2017年以来,安信优势增长整体的风险收益比优于同类型基金中位数水平,累计收益和夏普比率均排在同类产品前5%左右。(数据来源:Wind,截至日期:2020.01.23)

价值/成长持股风格方面,倾向于在A股选择盈利能力、成长性和估值占有优势的股票,但跟同类基金进行比较,偏好分位在10%-60%之间波动,即在同类权益基金中,对于盈利能力、成长性以及估值水平比较看重,但保有较强的灵活性。(数据来源:安信基金、Wind,截至2019.6.30)

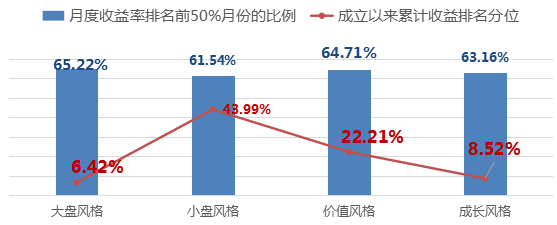

从业绩风格表现来看,投资业绩在大盘和成长风格中表现非常优异,同时在价值风格中表现也整体相对靠前,风格适应性很强。

(数据来源:安信基金、Wind,截至2019.12.31)

如何做投资股票的“进攻”

聂世林个人在选股的时候主要考虑三个方面:商业模式及其竞争优势、成长性及边际变化和估值。

1、商业模式和竞争优势

好公司是投资的前提条件,不过好公司的定义因人而异。聂世林理解的好公司必须有非常清晰的商业模式和具备持续的竞争优势两个方面。

分析一家公司,最基本的问题、最初的入手点是从产品和服务入手。申万29个一级行业,各行业的质地差异是非常大的。

有些行业出身就比较好,比如说食品饮料、医药总是有一些机会;但是也有很多行业的长期投资机会很难把握,比如重资产的行业,像半导体、航空业等,需要持续投入,很难长期产生持续的自由现金流。还有一些行业的周期波动特别大,像农业、化工等,要主要准确预判景气度拐点。在分析公司的竞争优势时有一个非常好用的工具波特五力模型。

除了经典分析法以外,在实务的分析过程中还特别看重公司老板的企业家精神,投企业其实就是投人,对人的判断是最难的,只能通过时间,从各个侧面去完整拼凑一个完整的画像。好的企业家通常具备一些共性:强烈的责任心、专业务实,辅以管理层激励到位,大股东与二级市场股东利益保持一致。巴菲特认为的好生意是傻瓜都能经营,实务中不可能存在这种公司,但他旗下投资几乎所有企业的CEO基本上都是他和芒格高度认可的人。

竞争优势方面的偏好主要是两点:垄断和可复制。具有广义资源垄断性的,比如上游矿产、原料、渠道等;第二种是技术垄断型,对手做不好或者是做不了,比如芯片设计、创新药研发等。这种企业更容易获得产品的定价权,从而获得超越同行的利润率水平。可复制的商业模式就是在边际资本开支不断递减的前提下能将现有的盈利模式不断低成本的复制,最典型的是在互联网领域以及商贸连锁等行业。

2、成长性和边际变化

选择股票的时候坚信:“进步比起点更重要”。如果能看到某个企业或是边界上出现积极的变化,如管理层、竞争实力、行业竞争格局等,并且这种变化预计可以持续,对于这类公司可以接受更高的估值水平。一切行业都是具备一定的周期性,行业是公司的景气度的拐点其实是最有价值的投资机会点。

成长性、抓景气度的拐点可以分为两个水平层次:一是看业绩。最保险的右侧投资方法,能获得该行业或者是公司的β的收益,但是很难获得超额收益。A股市场是高度有效的,当你看到业绩改善趋势的时候,相信市场上的同行,基本上绝大部分的基金经理都看到了。二是在业绩兑现前早期信号出现时重仓买入,这对投资者的要求是更高的,需要对投资者对该行业有超越多数人的认知。如果将全市场的投资者作为整体看待,对每一家公司和行业的理解大致可以呈现出一定的正态分布。对一些行业的理解,最好力争位于前5%、10%的认知分位数,多数人可能处于中间的水平,超额收益的来源来自于你与市场多数人的认知差。认知从早期到慢慢被多数人察觉的过程往往是回报率最为丰厚、最为安全的时候,也是基金经理的核心价值所在。基金经理多数都是从研究员慢慢成长起来的,不可能对所有的行业都有相对于市场领先的认知,可能在某些行业和领域,理解要比同行深刻得多,相对擅长的行业和领域里获得超额收益的概率就会更高一点,这是一个基金经理的核心价值主要的来源,这也是投资者为什么为主动管理产品支付管理费溢价最重要的原因。

3、估值

对于估值,在实务操作中秉持合理的价格买好的公司,认为多数好的公司在绝大部分时间都是贵的,只有在极少数的时间可能会出现一定的低估,并且对于估值的把握应该基于前面的竞争优势和成长性来理解。

我们选取什么样的估值方式应该取决于这个公司的盈利模式。聂世林把全市场的A股可以大致分为两大类:资产驱动型和收入驱动型的公司。估值衡量的尺子是完全不同的,比如说资产驱动型的行业更多去于资产的规模和资产质量。收入驱动型的公司看量、价、成本,更适合用PE这种估值方法。

对不同的行业、公司估值方式应该是差异非常大的,而不是仅仅简单用PE这把尺子衡量。只有在深刻了解企业的盈利模式和竞争优势之后,对于估值的选取自然是水到渠成的事情。所以在实务操作中追求的是合理的价格买一个好公司,通常对于估值偏低的公司往往有比较明显的瑕疵。聂世林表示从来不会把估值低作为买入股票的第一理由。

竞争优势、成长性和估值三位一体的选股方式比作进攻的话,另外一个很重要的方面就是防守,如果投资股票只讲进攻不讲防守,会带来整个组合净值非常大的回撤。聂世林的风格更多的是平衡进攻和防守。公募基金相对排名的考核机制决定了风险控制,风险控制比绝对收益会更高一点,在保持投资组合适当进入性的情况下,能更好的控制回撤,这更能体现基金经理的水平。如何做投资股票的“防守”

只考虑进攻不考虑回撤聂先生觉得与赌博的差异并不是很大,个人理解的风控可以分为三个层次:仓位、组合相关性以及个股的选择。

1、仓位

仓位的波动取决于对大市的判断,无论是价值投资者、趋势投资者还是技术角度,长期通过及时的加减仓回避系统性风险的投资者基本凤毛麟角。聂世林对自身仓位的波动做过分析,通过仓位的增减来回避风险,对于组合的超额收益贡献基本上是零,每次对于大的仓位判断,有可能是对五次、错五次,拉长来看,这种操作并没有意义。聂世林在风险控制上对于大的仓位择时一般不做特别大的波段。

2、组合相关性

组合相关性是可为的,A股市场的风格经常会进行切换,比如说价值和成长相互切换,因此在构建整个组合过程中会有意识的保持不同板块间的相关性,通过适当的分散降低整个组合的波动。比如说对于单一看好的板块通常会设置20%的仓位上限,从短期来看会牺牲整个组合的进攻性,长期来看不会让组合的净值出现特别大的起伏。

3、个股选择

对于控制风险而言,最有效的就是选择好的个股。长期重仓持有多倍增长的牛股,才是真正带领整个组合穿越牛熊市最有效的方法,也是最能够降低组合风险。寻找具备持续超额收益最可为的方式,这也是聂世林日常工作中的核心所在。

Tips

那么,问题来了?

明星经理全新产品还会远吗?拭目以待!

提示:安信优势增长A成立以来各阶段/年度的收益率与业绩比较基准情况为:5.2%/-7.61%; 3.04%/-4.24%; 40.58%/10.65%; -21.42%/-9.62%; 57.07%/19.92%(来源:产品定期报告)。本资料仅针对渠道经理和符合投资者适当性的机构投资者,不作为任何法律文件。基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的产品过往业绩并不预示其未来业绩表现,亦不构成业绩表现的保证。购买基金前,请仔细阅读基金合同、招募说明书、基金份额发售公告和托管协议等法律文件。投资人在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由投资者自行承担。基金有风险,投资需谨慎。

提示:安信优势增长A成立以来各阶段/年度的收益率与业绩比较基准情况为:5.2%/-7.61%; 3.04%/-4.24%; 40.58%/10.65%; -21.42%/-9.62%; 57.07%/19.92%(来源:产品定期报告)。本资料仅针对渠道经理和符合投资者适当性的机构投资者,不作为任何法律文件。基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的产品过往业绩并不预示其未来业绩表现,亦不构成业绩表现的保证。购买基金前,请仔细阅读基金合同、招募说明书、基金份额发售公告和托管协议等法律文件。投资人在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由投资者自行承担。基金有风险,投资需谨慎。