市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

基金2020年度冠军今日出炉:收益超160%,一人包揽前四名,全市场共有约70只翻倍基!

今天(12月31日)是2020年的最后一个交易日,上证综指收于3473.07点,全年上涨13.87%,沪深300则取得了27.21%的年度涨幅。

虽然指数涨幅不大,但个股走势精彩纷呈。

数据显示,2020全年有305只个股涨幅超过100%,而全年下跌的个股高达2028只,下跌超过20%的有857只个股。

截至12月30日,从中信一级行业指数的涨跌幅来看,第一是食品饮料行业,涨幅高达84.74%,电新行业指数全年上涨83.87%,位列第二,第三是消费者服务行业上涨71.76%;涨幅超过30%的有10个行业,但也有9个行业今年是负回报。

充满结构性机会的市场,正是基金大显身手的舞台,继2019年后,公募基金在2020年再次迎来收益大年。

截至12月30日,今年已经有66只基金收益实现翻倍!还有8只基金收益超过99%,从今天走势看,翻倍基金超过70只也是大概率。收益靠前的,大多数是和新能源、电动车、制造类相关的基金。

这其中,农银汇理基金经理赵诣所管理的四只基金今年实现收益均超过130%,农银汇理工业4.0基金全年净值增长率高达161.96%。结合今天他的重仓股表现情况,农银汇理工业4.0问鼎2020年度冠军基金顺理成章。

他管理的农银新能源主题、研究精选、海棠三年定开分别以160.18%、149.89%和135.89%的回报依次分列第二、第三、第四。其后的竞争对手离前三的收益率还有着19-30点的差距。赵诣一人包揽前三乃至前四也应无疑问。

资料来源:Wind;截止2020年12月30日

另外,基金整体平均回报也较高,截至12月30日,Wind统计口径显示,今年普通股票型基金全年平均收益为46.88%,混合型基金为33.85%,偏股型基金为40.46%,处于历史较高水平。

而“聪投TOP30”基金经理旗下代表产品的平均收益有54.36%,不仅战胜市场,还远超同行水平。

此外,多数投资者关心的,历经两年基金牛市,明年市场将如何演绎?明年市场的结构性机会如何?明星基金经理都有各自的研判……

2020年基金战况如何?

农银汇理赵诣——复盘冠军

重仓股下半年涨势喜人助力后来居上

接下来,具体先看看今年的冠军基金。

1、今年前四名都被赵诣“承包”,股票仓位高于同类基金水平,

资料显示,赵诣曾任申银万国机械行业分析师,在农银汇理担任过研究员、基助。2017年3月开始担任基金经理一职,有3年多管理经验,还算是基金经理中的“年轻一代“。

以今年的冠军农银汇理工业4.0为例,截至2020年12月30日,今年总回报超过161.96%。这个单一年度的回报水平,创下了2016年以来的近五年业绩新高。

数据显示,2015年,宋昆管理的易方达新兴成长混合,当年的收益率为171.782%,但在随后的第二年就遭遇了滑铁卢。

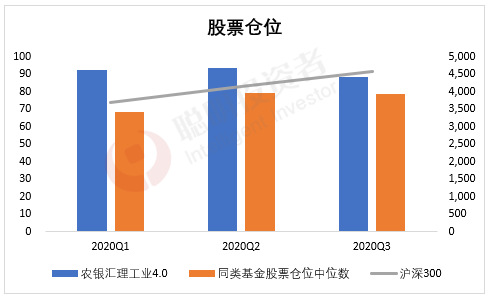

农银汇理工业4.0的股票仓位在前三季度均保持在一个较高的仓位水平,远高于同类基金股票仓位的中位数,结构上并未进行大的调整。

资料来源:Wind,2020年基金三季报

2、复盘冠军路,重仓股下半年涨幅更大助力后来居上

赵诣重仓新能源车产业链、光伏板块是收益主要来源。

聪明投资者统计了农银汇理工业4.0今年前三季度的十大重仓股:

资料来源:2020年基金三季报

从工业4.0前十大重仓股来看,隆基股份、振华科技、宁德时代、赣锋锂业、应流股份今年前三季度一直都在重仓股行列里。

而且这批个股在下半年的涨势更猛,助力赵诣的基金后来居上,登顶冠军。

资料来源:Wind;截止2020年12月30日

其中,涨幅最高的是隆基股份,公司是全球最大的单晶硅生产制造商,作为光伏的龙头,今年涨幅接近270%,目前市值已接近3500亿。

而隆基在下半年的涨幅更大,上半年上涨了65.05%,下半年则上涨123.38%。

在”聪投TOP30”基金经理中,傅鹏博、谢治宇等均重仓了隆基股份。

其次,振华科技今年也有232.03%的涨幅,上半年公司仅上涨31.14%,但下半年涨幅高达153.2%。

“聪投TOP30”基金经理之一的王崇,旗下的交银新成长,三季度也位列该公司第7大流通股东。

此外,新能源产业链上两家公司,宁德时代的涨幅超220%,赣锋锂业则有超190%的涨幅;

其中,赣锋锂业上半年涨幅53.80%,下半年上涨89.45%;宁德上半年涨64.12%,下半年则涨95%。

周应波和周蔚文旗下的基金也都位列赣锋锂业的前十大流通股东行列。

3、主要收益来自于大方向的确定、以及两次精准踩点。

大方向是,赵诣确定性地看好今年的新能源行情。

2019年四季度,当时新能源板块因为政策等因素出现了杀估值的情况,站在当时的时点,他判断2020年新能源是确定能够赚业绩增长的钱。

赵诣把握住的第一次机会是在今年的3、4月份,当时对于光伏行业的布局,成为他管理基金业绩的重要来源。

赵诣在调研后发现,光伏的需求非常明确,尤其是在价格因疫情下跌后,需求会在疫情延缓后实现确定性复苏,当时的估值偏低,需求及业绩的复苏动力很明显,给了一个很好的布局时机。

这一点从工业4.0的去年年报和今年一季报中,就可以明显看出来;

去年四季度,光伏龙头隆基股份不在十大重仓股中;

而2020年一季报显示,隆基股份已经成为了第5大重仓股,持仓占比7.18%,和第一大重仓股的7.99%,差距并不大。

第二次机会则是在今年8、9月份,

虽然新能源车行业半年报业绩相对较差,但产业链公司的排产明显提升,而且逐月加速,当时他就把很多涨幅较大,且对竞争格局不确定的光伏公司换成了新能源汽车产业链个股。

比如工业4.0的三季报显示,相比二季度,基金对宁德时代、赣锋锂业就有了明显的增持;

其中,宁德时代在当季成为第一大重仓股,增持幅度超250%,而赣锋锂业也有超300%的增持。

赵诣在接受外界采访时,对明年的投资机会,表示主要关注两个方向:

1、新能源和5G应用;

2、双循环、国产替代方向,比如航空发动机、半导体等高端制造业。

今年将有70多只“翻倍基”

新能源、电动车、白酒类基金刷榜!

截至12月30日,包括指数型基金在内,全市场已经有66只基金收益实现翻倍!还有8只基金收益超过99%,从今天走势看,翻倍基金超过70只也是大概率。

这其中,有55只主动权益类基金业绩翻倍。同时,基金整体投资收益也相当可观。

截至12月30日,Wind统计口径显示,今年普通股票型基金全年平均收益为46.88%,混合型基金为33.85%,偏股型基金为40.46%,处于历史较高水平。

而“聪投TOP30”基金经理旗下代表产品的平均收益有54.36%,不仅战胜市场,还远超同行水平。

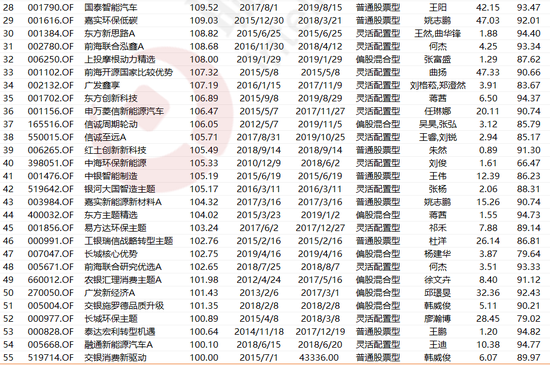

聪明投资者统计了今年的“翻倍基”:

资料来源:Wind;截止2020年12月30日

截至12月30日(A/C类份额合并计算),今年一共有55只主动权益基金业绩翻倍。

这其中,大多数收益在100-120%区间,超过120%收益的有14只基金。

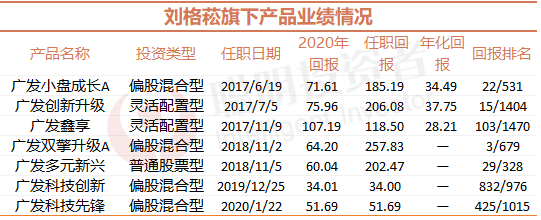

2019年的“冠军”基金经理广发刘格菘,在结构性行情盛行的今年,也取得了还算不错的业绩。

资料来源:Wind;截止2020年12月30日

他的广发双擎今年以来回报 64.2%,广发科技创新取得了34.01%回报,规模较小的广发鑫享今年以来则取得了翻倍的收益。

从他旗下基金的重仓股可以看出,在选股配置上有了明显的边界拓展。

翻倍基有以下几个特点:

1.翻倍基个头偏小,平均规模12亿

平均仓位接近90%

相比今年各种百亿爆款基金,今年收益翻倍的基金,大多数属于中小规模,多数集中在10亿左右,平均规模为11.85亿。规模是业绩的敌人,这句仍然适用。

前五名基金中,赵诣的四只基金,第一名工业4.0规模有6.49亿,新能源主题、研究精选和海棠三年定开各有20.68亿、11.23亿和4.3亿。当然,这都是三季报末的数据,不排除在四季度有申购进入。

这四只基金的持有结构以个人为主,比如工业4.0的2020年中报显示,个人持有者的比例为100%。

此外,从仓位水平来看,这55只翻倍基的平均仓位水平接近90%,高仓位也是获得收益的重要因素之一。

2、翻倍基金的投资方向集中在新能源产业链、电动车、高端制造、白酒

2020上半年,市场被医药基金或重仓医药的基金霸屏;

下半年,市场开启了顺周期热潮,军工、有色等板块轮番上涨,且新能源、光伏、白酒的涨幅更多集中在下半年,相关基金也后来居上。

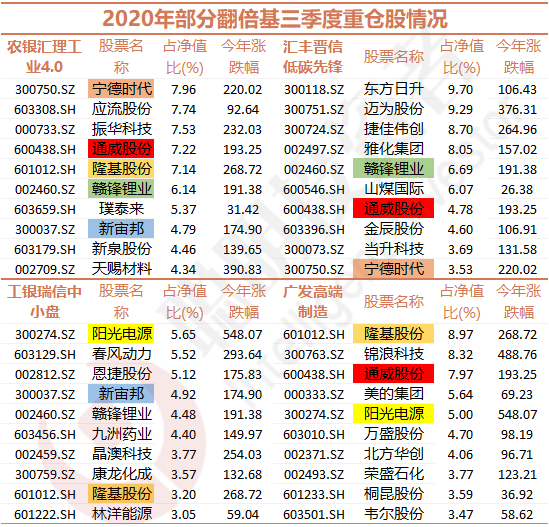

可以发现,今年业绩排名靠前的基金,很多都是新能源、制造业相关的基金,从前10名中挑选农银工业4.0、汇丰晋信低碳先锋、工银瑞信中小盘、广发高端制造等4只基金的重仓股来观察:

资料来源:Wind;截止2020年12月30日

可以看出,重仓股基本集中在新能源汽车产业链、光伏、军工、化工等领域。从几只持有频次较高的个股来看:

比如三位基金经理都持有的隆基股份和通威股份,都属光伏板块,今年以来分别有268.72%和193.25%左右的涨幅。

还有宁德时代、赣锋锂业和新宙邦也同时被两位基金经理持有,今年以来也分别有220.02%、191.38%和174.9%的涨幅。

新宙邦是一家专业从事新型电子化学品研发生产的企业,目前市值超400亿。值得一提的是,“聪投TOP30“基金经理中,傅鹏博和周应波旗下基金也均出现在了新宙邦的前十大流通股东中。

上半年霸榜的医药基今何在?

下半年还有21只医药基金出现亏损

当然,一家欢喜一家愁。今年上半年霸榜的医药基金,下半年开始,业绩跟不上趟,甚至出现负回报。

从医药指数的表现来看,截至12月30日,在下半年,中证医药指数涨幅为7.58%,而生物医药指数则下跌0.45%,其中有21只医药基金出现亏损。

而上半年业绩排名靠前的医药基金,在下半年大多平淡,有个别也出现亏损,但大多数还是取得了10%左右的正回报,也属不易。

资料来源:Wind;截至2020年12月30日

可以看出,上半年暴涨的医药基金,下半年的整体业绩都比较一般,如果“眼馋“上半年医药业绩而去追高的基民,那下半年可能就不能达预期了。

这样的情况也在意料之中,聪明投资者曾在半年度冠军报道中做过提示:

1、虽然医药是长期好赛道,可以长期配置,但不要在医药基金最高潮时,就ALL IN单一行业;

2、医药基在继2019年大涨后,已经连续取得辉煌的收益,在今年下半年,凭常识也可以判断难有如此高的回报,只有在医药板块持续调整之后,又会逐渐迎来投资机会。

但对于普通基民来说,单买一个行业基金肯定会有无法避免的风险,可以将其作为基金组合中的一部分。

“聪投TOP30”基金经理代表产品

2020年平均回报为54.36%

平均规模近百亿

2019年年末,聪明投资者推出了“聪投TOP30基金经理”,相比全市场,他们2020年的业绩又如何呢?

资料来源:Wind;截止2020年12月30日

资料来源:Wind;截止2020年12月30日

可以看到,上证综指、沪深300和创业板指今年分别上涨11.94%、24.83%和61.31%,普通股票型基金、混合型基金今年也分别有46.88%、33.85%的净值增长。

而“聪投TOP30”基金经理旗下代表产品的平均业绩为54.36%,整体不仅远远战胜市场,同样战胜同行平均水平。

从规模来看,“聪投TOP30”基金经理代表产品的平均规模已经近百亿了,在这一体量下再远远战胜市场同业尤见水平。

而且,更重要的是,“聪投TOP30”基金经理不是哪一年好,而是持续地,每一年度都能远远跑在市场的平均水平之上。

去预测冠军基金是没有意义的,站在现在这个时点,没人能告诉你,谁能在2021年称雄,但通过选择“聪投TOP30”基金经理,你可以年复一年始终跑在市场前列。

“聪投TOP30”基金经理明年观点

对于明年的市场,聪明投资者整理了TOP30中一些基金经理12月份以来的观点,供大家参考:

1、兴全谢治宇:明年有一正一反两个点需要观察,适当降低收益率预期

从明年的角度来看,大家适当的降低收益率预期,是一个合理的选择。

明年,有一正一反两个点需要比较大的程度的去观察:

1,今年的一些受损的行业。这个很明显,比如餐饮、旅游、航空。这些领域它自然会经历一个复苏的过程。

2,我们需要关注今年其实受益的一些地方。不只是疫情相关的防疫物品,更多的是和出口相关。

2、华泰柏瑞张慧:明年会花精力做匹配度更好的资产

明年我可能要花更多的精力去做一些匹配度更好的资产,同时它也要是有景气度上行的逻辑的,要有新的变化。从短期视角下,它的吸引力会更大一些。

是用有新逻辑的、估值匹配度更好的景气资产,来和我的持有中长期赛道的优质资产,形成一个组合。

3、广发基金傅友兴:在调整的消费医药科技板块里,以及低估值的金融周期板块里找机会

在谈到这个问题之前,我想跟大家提供一个数据。

在过去两年,从2018年11月到现在这两年时间,是股票基金包括股市的大年,我们算了一下数据,过去这两年股票型基金平均每年的收益是32%,这个数据是比较高的数据。

如果说把时间拉长一点,从2008年11月算到现在,过去12年,股票型基金的平均收益是11.7%。

经过2019年、2020年这两年的大幅上涨,客观地说,现在市场上像消费、医药、科技这些板块,估值都比历史平均水平要高的。

所以最近的市场我们可以发现,都是一些顺周期的、低估值的金融、化工这些板块涨幅比较好。

展望明年,最重要的一点是,首先,对于明年的收益预期要降低一些。

当然,好的一点在于,这段时间像消费医药科技最近几个月也持续在调整,所以在这些调整的消费医药科技板块里面,以及低估值的金融周期这些板块里边,都能找到一些低估的投资机会。

只是明年做投资的时候,对于投资标的的选择要更为谨慎苛刻。

4、华安基金杨明:接下来关注今年上涨不多、但优质的行业,港股有很多好的标的

今年上市公司的业绩增长其实并不快,但是股价上涨很多。

这就意味着,市场对未来业绩增长的预期,已经有相当一部分反应到当前的股价里了,也就是说,我们要降低对未来投资回报的预期。

另外,一些今年上涨不多、但优质的行业,未来随着经济的修复,这些行业里的公司会有一个价值和估值回升的过程,这些也是我们后期会重点关注的板块。

港股也有很多好的标的,是A股这边所不具备的,特别是一些消费和服务类的公司。

5、国泰基金程洲:跨年度行情已开始,明年看好3个方向

明年还是有赚钱效应的,有几个方向是比较看好的。

第一个,医药行业。过去三个月,可能是表现最差的一个行业。但我认为,经历了这些调整之后,很多医药股重新具备了比较好的投资价值。

第二个,十四五规划重点支持的一些行业。包括可再生能源、新能源车、国家主导的一些技术含量比较高的项目,半导体、5G,以及军工行业。

第三个,必选消费。在这里面,一些估值相对比较低的,或者未来景气度能维持的,比如肉制品、屠宰;还有一些可选消费,估值比较贵,需要进行一些调整之后,才可以作为投资标的。

6、景顺长城余广:大消费、科技股、互联网等是明年的重点,重点关注港股

大消费、科技股、互联网仍然是明年的主线。制造业升级、产业升级也是我们比较看好的重点方向。

目前,港股的估值具有一定的吸引力,很多的科技股、互联网股都是中国最优秀、竞争力最强的一些公司,这种公司在A股是没有的,所以这个是一个重点的方向。另外,港股中的消费股也是一个重点。

扫二维码 领开户福利!