聪明资金在买啥?炒股神器查一查!每天精选3只主力抢着买的股票!原价99元/周,限时68元/周体验

来源Wind资讯

周四(11月25日),A股全天震荡盘整,三大股指小幅收跌,沪指止步四连阳,两市成交连续第25个交易日破万亿。资金高低切换,前期热门题材退潮,元宇宙概念重挫,官媒连续发声压制元宇宙炒作;特高压板块在利好刺激下爆发,医药股亦大幅走强。

北向资金尾盘回流,全天净买入11.72亿元,连续5日净买入,累计净买入184.92亿元,其中沪股通净卖出8.66亿元,深股通净买入20.37亿元,近5日深股通表现均强于沪股通。从买入和卖出金额来看,近期外资净买入主要来自卖出金额持续走低,日内买入452.59亿元,卖出440.87亿元,全天成交893.46亿元,卖出金额和成交总额均创5个月新低。

//头部量化私募新动态 //

11月25日,头部量化私募幻方量化发布通知,即日起免除所有已发行人民币基金的赎回费用。此外,近期已有多家头部量化基金暂停申购。

11月15日,幻方量化发布公告称,公司自即日起暂停旗下全部产品的申购(含追加),已有产品的固定开放日赎回业务不受影响。

对于暂停申购原因,幻方量化内部人士表示,暂停申购乃正常操作,“规模继续增长,不如停下来在这个规模基础上专注研发好的策略,改善业绩。”至于未来开放申购时机,该公司认为需要综合考虑策略、业绩和市场等多方面因素,再做具体决定。

中信建投证券私募市场报告显示,幻方量化和明汯投资为国内管理规模最大的量化私募,管理规模均超过800亿元。

实际上,近期已有多家百亿量化私募宣布封盘旗下产品。

10月21日,规模超600亿的量化私募灵均投资也发布公告称,经审慎考虑,决定自2021年11月1日起,暂停中证500指数增强策略产品的募集,存续产品不再接受申购。

对此,灵均投资回应称,本次针对500指增策略封盘旨在为投资者更好服务,更好地保障现有投资人利益。

9月7日,300亿量化私募天演资本宣布暂停募集。天演资本称,2021年以来随着市场和行业情况变化,以及公司业绩得到广泛认可,公司管理规模增长迅速。近期公司已积极通过各类市场手段抑制管理规模增速,但仍认为增速过快。为保障存续投资者的长期利益,提供所有投资者良好的投资服务,公司决定阶段性停止募集工作。

9月3日,进化论资产发布公告称,经过慎重考虑,决定今年内不再新发行量化产品,目前存续的量化产品将采取部分暂停募集,部分限额的方式进行额度管理,产品的正常赎回不受影响。

今年国内量化私募基金发展迅速,据统计,截至11月,百亿量化私募已增至26家,同时量化私募管理的资产规模也超过1万亿元。百亿量化私募包括九坤投资、宁波幻方量化、明汯投资、灵均投资、金锝资产、进化论资产、盛泉恒元、启林投资、衍复投资、千象资产、天演资本、黑翼资产、因诺资产、赫富投资、金戈量锐、世纪前沿资产、佳期投资等。

在规模大幅增长以后,不少量化私募选择封盘旗下部分策略产品,甚至全面封盘旗下产品。

关于规模是否会影响业绩,有业内人士认为,量化策略的收益率、波动率以及管理规模之间,存在不可能三角的关系,会相互制约,对于量化私募而言,不可能做到三方面同时兼顾,也就是说随着管理规模的不断增大,量化策略的收益率肯定会摊薄,同时波动率会加大。随着量化规模越来越大,策略之间也会相互竞争,虽然红利未来依然存在,但是一个不断摊薄的过程,现在国内量化私募的超额普遍超过了15%,未来会缓慢向美国市场3%-5%的超额收益靠拢。

日前,中金公司研究部金融工程首席分析师刘均伟发布研报称,整体上看,私募量化成交占比与小盘股的波动率有一定的正相关关系,即私募量化对其主要优势赛道内的股票(小盘股)有一定的交易层面的影响,但相关关系并不显著。

//美元会成为新兴市场的“逆风”? //

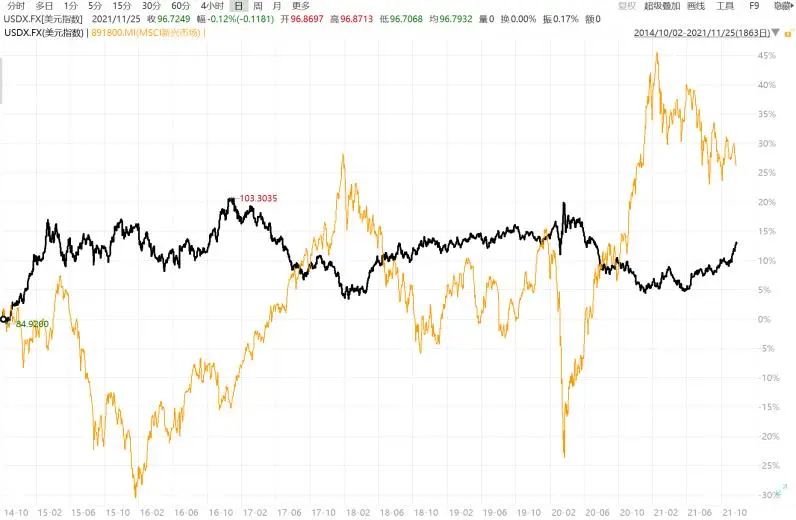

今年上半年,美元指数的疲软走势对美股及新兴市场构成支撑。但随着美联储紧缩预期升温,美元指数在今年下半年持续攀升,或成为未来新兴市场的一大“逆风”。

华尔街投行在四季度纷纷发布2022年投资前瞻,对新兴市场股市未来表现、美元走势及其影响给出各自观点。

高盛:美元走软空间缩小,看好“防御性”新兴市场

根据高盛经济学家的基线通胀预测,美元未来持续走软的空间缩小。高盛报告指出,在那些央行长期保持稳定通胀、遵循明确政策规则的国家,货币往往会在通胀上升时升值。因此,投资者不应对通胀上升的市场过于警惕,只要央行采取可信的应对措施。

随着通胀持续攀升,新兴市场央行成功地比多数发达市场央行提前“起飞”(18个最大新兴经济体中,有10个国家的央行今年收紧了政策)。高盛的研究表明,在利率市场中得到充分反映的新兴市场加息周期,往往对股市有利。尽管如此,近期全球通胀趋势与美元走强同时出现,这是新兴市场股票表现优于其他市场的主要障碍。

鉴于共同的传导机制,特别是从紧的货币政策可能传导至更高的实际利率,新兴市场股票往往对更高的通胀表现出与发达市场股票相似的敏感性。然而,食品和能源成本通常在新兴经济体通胀篮子中所占比例更大,这可能导致新兴市场股市对整体通胀(而非核心通胀)更为敏感。高盛表示,近期的通胀和利率压力使我们长期看好墨西哥和俄罗斯等“防御性”新兴市场。

贝莱德:新兴市场债券2022年更具吸引力

随着通货膨胀加剧和美元走强,加息步伐加快。从巴西到俄罗斯和韩国,许多国家都在收紧政策。全球最大资管公司贝莱德表示,收紧货币政策给增长带来了压力,使其对新兴市场股票持谨慎态度,但在一个渴望收益的世界里,这也让部分新兴市场债券更具吸引力。

具体来看,贝莱德认为新兴市场加息周期早在美联储收紧货币政策之前就开始了——这常常给新兴市场带来麻烦,因为投资者开始要求为持有风险较高的资产提供更多补偿。美联储刚刚开始缩减资产购买规模,贝莱德认为它要到2022年年中才会加息。在贝莱德看来,这使得新兴市场债券相对于发达市场信贷更具吸引力,因为当今世界亟需收益。

Amundi:新兴市场仍处“低配”,估值具备吸引力

欧洲最大的资产管理公司 Amundi认为,在现阶段,美联储几乎无法让市场意外,但总体而言,全球经济增长放缓和美联储开始其温和政策正常化的顺序,仍对美元有利。通胀预期引领了2021年的收益率走势,但积极的美联储和较低的增长意味着实际利率将保持为负,在这种环境下,美元往往会走强,而不是走弱。

展望明年,Amundi认为盈利增长速度将比2021年的历史水平有所放缓,但部分企业可能会继续受益于重新开放,而其他企业则将遭受成本上升、税收和供应链调整的影响。这将导致股票之间的回报高度分散的环境,为主动选股提供积极的背景。利率仍将保持在相当低的水平,但将处于上升轨道,相对于成长股,该公司更倾向于价值类股票(尤其是金融类股)。新兴市场股票应该重新受到关注,那里的配置远低于战略目标,估值看上去相对有吸引力。在考虑货币政策、价格演变以及财政和货币空间的背景下,对新兴市场的机遇进行逐国评估将是关键。

巴克莱银行:美元温和贬值,关注非美国市场

根据巴克莱的预测,在2026年之前,通胀差异会对美元产生影响,导致美元对所有其他货币的温和贬值。该银行偏好在2022年上半年增加对非美国市场的支持,特别是对欧洲,包括英国,其次是日本和新兴市场。事实上,欧洲和日本以及新兴市场对周期领域敞口更大,其中欧洲和新兴市场对金融类股的权重更大。

▪