金秋行情出现调整?抓紧上车机会!【点击立即开户,别错过下一波大行情!】

“

如果你曾经持有过一只10倍股,你就知道10倍的投资回报有多么诱人。

—彼得•林奇

不想买到十倍股的散户,不是好股民。

十倍股有什么特征?

集中在哪些行业?

多久能“炼成”十倍股?

熊市表现如何?

涨了N倍后,还能继续追吗?

……

东吴证券在研报《A股十倍股群像2020/10/14》中,从涨跌、财务、估值、行业等角度分析了A股十倍股特征。

我们梳理了相关数据和结论,通过10个问题,透视A股十倍股(以下内容均整理自东吴证券研报、姚佩策略探索:微信ID号gh_f1b2ac912a4e)。

统计区间、统计方法:

具备研究价值的十倍股,是历史上表现优异且存活下来的公司,且计算十倍涨幅区间时,应尽量避免择时。

所以从“上市一年后最大涨幅”和“上市一年至今累计涨幅”两个维度筛选。

考虑到A股上市后股价波动较大,故将起始日设为股票上市后一年,且由于2000年之前市场成熟度有限,选择总时间区间为2000/1/1-2020/6/30(针对2000年前已上市股票,起始日期选为2000/1/1,下同)。

按照第一标准“上市一年后最大涨幅”,A股涌现出637只涨幅超十倍个股,占全部A股17.7%。

第二标准“上市一年至今累计涨幅”,即从上市后到2020/6/30仍创十倍涨幅的个股,共计176只,占全部A股4.9%。

将上述两个标准各取涨幅居前5%的个股,选择重合样本构建十倍股股票池。在长周期视角下,A股20年涌现出120只优质十倍牛股。

如无特别说明,以下提到的十倍股,都是以这120只十倍股为样本。

1

十倍股到底涨了多少?

A:

在统计区间里,120只样本十倍股自起始日以来,最大涨幅均值45倍,最大涨幅的中位数为30倍;至今涨幅均值32倍,至今涨幅的中位数为19.32倍。

2

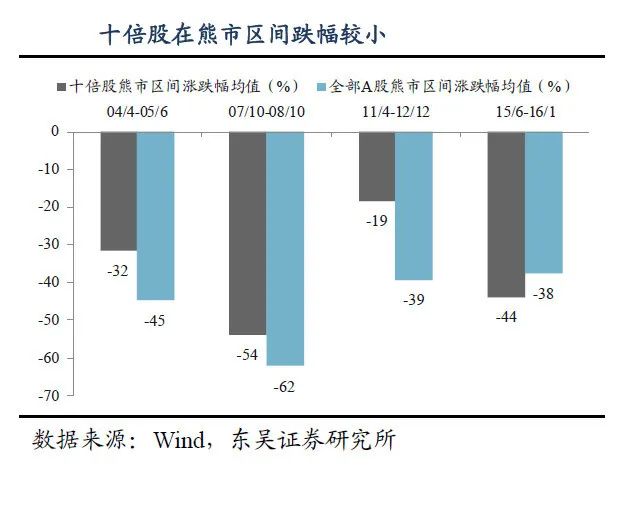

十倍股熊市表现如何?

A:

统计数据显示,十倍股的股价走势与市场整体呈现出较高的关联性。

比较十倍股和全部A股在四轮牛熊市中的表现发现,十倍股不止在牛市区间涨幅更高,在熊市区间也有相对足够的安全垫,跌幅明显更小。

三轮牛市中,十倍股和全部A股涨跌幅均值分别为:

843% vs 505%(2005/6-2007/10)

183% vs 189%(2008/10-2009/8)

473% vs 412%(2012/12-2015/8)

四轮熊市中,十倍股和全部A股的涨跌幅均值分别为:

-32% vs -45%(2004/4-2005/6)

-54% vs -62%(2007/10-2008/10)

-19% vs -39%(2011/4-2012/12)

-44% vs -38%(2015/6-2016/1)

3

十倍股要多久才能“长成”?

A:

以十倍股上市后一年作为起始日,以股价涨幅达到十倍作为终点,十倍股样本创十倍股价用时均值100个月,即8年左右。

从分布看,60%的十倍股股价创十倍用时集中在30-120个月,即3-10年。

十倍股成长难以一蹴而就,是一个长期过程。8年时间意味着成就一只十倍股,至少要穿越A股一轮牛熊,8年十倍对应年化收益率33.4%。

对于十倍股,长期持有或更优,耐心非常重要。

很多时候,你和十倍股的差距,都是曾经拥有,却没有拿住。

4

已经涨了N倍,还能买吗?

A:

对普通投资而言,多数情况下面发现优质股时,是在股价已有不错表现之后。

那么,股价已经涨了N倍后,还可以买吗?

东吴证券统计了全部A股自统计区间起始日每涨50%后,能成为十倍股的概率。

结果显示,第1次涨50%后,能达到十倍股价的概率为22.3%、第2次(25.9%)、第3次(31.9%)、第4次(42.8%)、第5次(69.5%)。

这一数据显示,在股价不断上涨过程中,行业地位和市场认知度持续提升,且到十倍股的收益距离在不断缩短,因此,质优股或许可以追加进入。

为了找到市场对十倍股的认知波动,东吴证券进一步统计了十倍股在每阶段上涨所用时间:十倍股前、后期每涨50%,用时18个月;中期涨50%用时14个月。

这一波动背后,可能源于十倍股前期股价上涨来自于业绩的持续增长,用时较长;中期在涨幅已达3-5倍后,市场关注度增加,投资者进入,使得估值快速提升,这时股价上涨明显加快;后期由于股价高位时,市场要求的确定性更强,需要业绩逐步兑现,上涨用时再次被拉长。

5

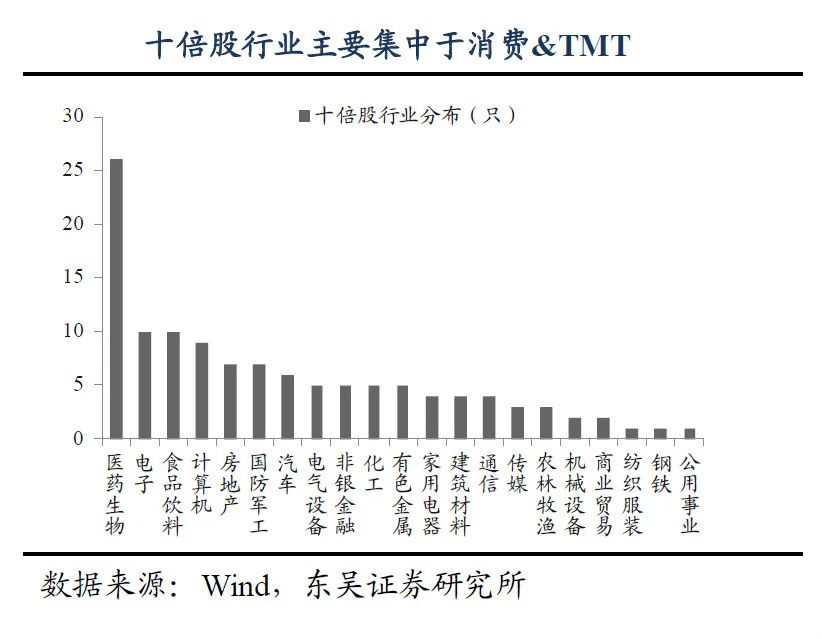

十倍股集中在哪些行业?

A:

医药、消费、科技是十倍股主阵营。

在120只十倍股样本股票中,75只十倍股涌现于消费、医药和科技行业,占比63%。

十倍股集中的前五大行业中,医药26只(22%)、电子10只(8%)、食品饮料10只(8%)、计算机9只(8%)、房地产7只(6%)。

此外,周期性行业中也涌现出大批十倍股,其中国防军工7只(5.8%),电气设备、化工、有色金属均有5只(4.2%)。

十倍股行业分布服从产业周期轮动规律。受政策方向和产业升级影响,我国经济增长存在着明显的产业周期。

例如1990-2000年的消费制造时代,2000-2010年的工业制造时代和2010年至今的智能制造时代,十倍股行业往往集中于产业周期中的主导产业,而各个阶段的主导产业则依托于背后的宏观背景。

而在各轮产业周期中有一个共性,就是医药行业在每个阶段都涌现出了大量的十倍股。这主要是由于医改贯穿了2005年以来的三轮牛市。

6

不同行业的十倍股上涨形态有什么不同?

A:

十倍股行业属性差异较大,行业增速与股价也呈现截然不同的表现。

选取十倍股占比居前的行业,根据行业属性分为以下几大类:消费(医药、食品饮料)、周期(房地产、有色金属)、科技(电子、计算机)。

以股票池中的该行业十倍股,构建行业十倍股股价指数,发现消费、科技、周期十倍股上涨形态迥异。

消费行业十倍股基本不需择时,行业规模持续稳定扩展。

医药、食品饮料十倍股指数在过去近20年一直处于上升区间,基本不需要择时,这背后是消费行业确定性较强、受宏观经济影响波动较小。

以医药、食品饮料行业为例,其营业收入长期保持15%-20%增速,持续稳定扩张的行业,其十倍股股价指数也保持稳定上行。

科技类行业十倍股需择时,服从科技行业3-5年左右产业周期。

科技行业是好赛道,但科技行业存在3-5年的创新产业周期,体现在股价上,计算机、电子行业十倍股波动明显。

实际上电子、计算机行业收入增速波动就很大,上行周期中有25-40%的增速,但回落阶段增速普遍在20%以内,科技类行业十倍股需要对产业周期用比较充分的把握。

周期类十倍股上涨区间较少,上行区间主要集中于行业天花板出现之前,多数时间是在等待。

本身周期行业受宏观经济影响波动较大,且存在明显的行业天花板,十倍股的主要上涨阶段往往集中于行业快速扩张时期。

7

十倍股上涨的支撑动力是什么?

A:

股市从短期看是“投票机”,长期看则是“称重机”。业绩是十倍股上涨的核心动力,其拥有稳定增长、高ROE高毛利、现金流充裕等特点。

从起始日至2019年,十倍股归母净利润年化复合增速的中位数为23.1%,明显高于全部A股的9.3%,且绝大多数年份,十倍股业绩增速都要高于全部A股。

从EPS(每股收益)看,十倍股2000-2019年EPS中位数的均值0.5元,明显高于全部A股的0.2元,且过去20年EPS中位数均高于全部A股,即十倍股有稳定持久的业绩高增。

如果按利润表拆分净利润贡献可以发现,十倍股高业绩增速的核心是高营收增速和高毛利率。

其中,2000-2019年十倍股营业收入同比增速均值24%,明显高于全部A股的15.5%;十倍股毛利率中位数的均值为30%,明显高于全部A股的22.6%。

十倍股ROE(净资产收益率)过去20年均值的中位数12.8%,明显高于全部A股的6.6%。净利率是十倍股高ROE的主因,资产周转率亦有较大贡献。

注:ROE=净利率*资产周转率*杠杆率

作为企业发展的重要支撑,十倍股的现金流更加充裕。2000-2019年,十倍股经营活动产生的现金流占营收比例中位数的均值为9.4%,明显高于全部A股的7.9%。

8

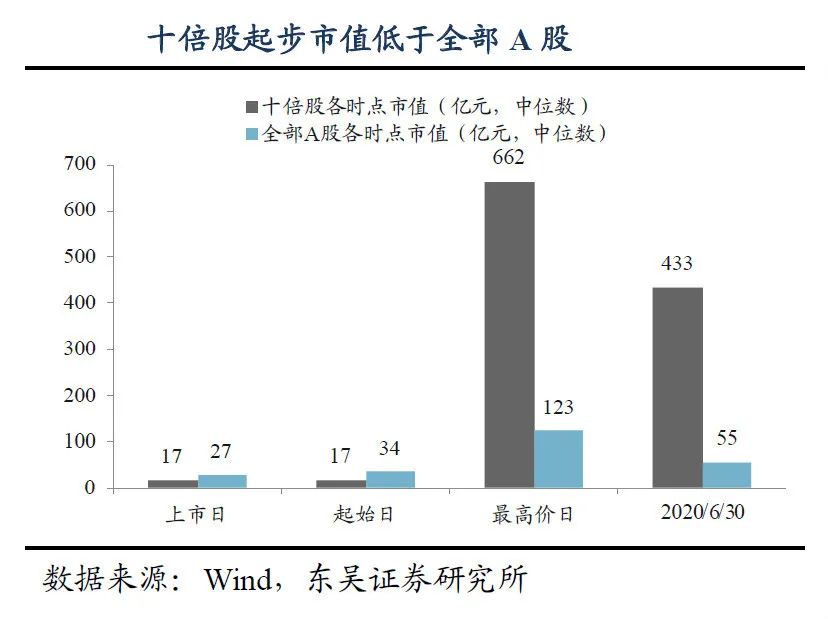

十倍股都是大市值公司吗?

A:

现在,十倍股普遍都是大市值公司,但它们起初却并不起眼,大多是小市值起步,逐渐做大。

十倍股上市日市值中位数17亿元,低于全部A股的27亿元,30亿元以下占比达到78%。

十倍股起始日(上市一年后)市值中位数17亿元,同样低于全部A股34亿元。

起步低市值给了更大增长空间。

而在股价最高价日,十倍股市值中位数662亿元,远超全部A股123亿元。

截至2020/6/30,十倍股的市值中位数433亿元,是全部A股(55亿元)的7.8倍。

9

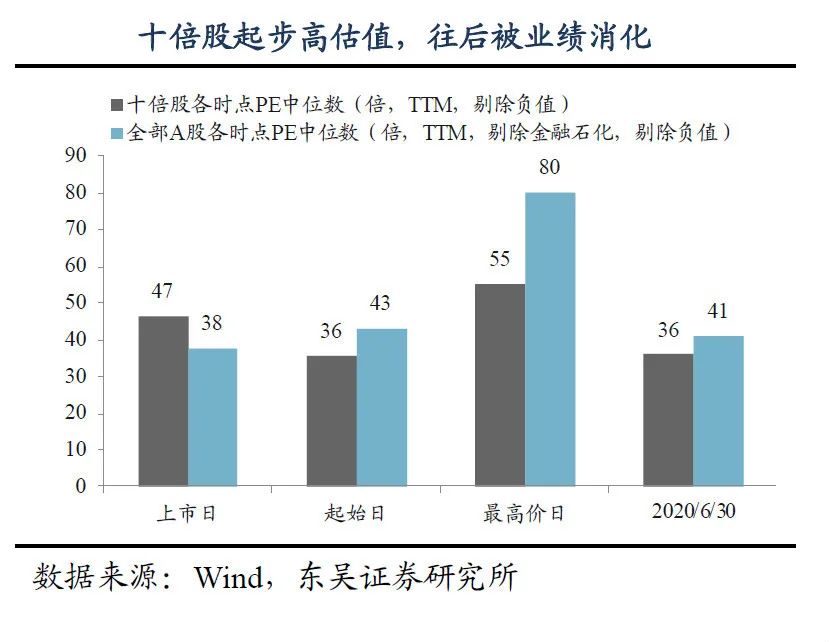

十倍股的估值有什么特点?

A:

十倍股起步估值偏高,但往后逐步消化为低估值。

上市日,十倍股PE中位数(TTM,下同)为46.6倍,明显高于全部A股的37.7倍,这说明在上市时,市场就已经给十倍股以高估值。

但上市一年后,十倍股统计区间起始日PE中位数为35.8倍,已低于全部A股的43.2倍。

拉长时间看,十倍股估值整体略低于全部A股(剔除金融石油石化),2000-2019年十倍股PE(TTM,中位数)均值33.8倍,低于全部A股(剔除金融石油石化)的44.1倍。

起步估值高隐含市场一开始就对十倍股有期待,但后续稳定的业绩增长逐步消化估值,使得十倍股的估值并没有一飞冲天。

10

十倍股在公司治理上,有什么特征?

A:

股东层面:第一大股东控股比例略低,波动性更大,股权质押更小。

外延并购:十倍股定增重组更多。除了内生增长外,外延式并购扩张也是十倍股成长路径,通过外延并购推升业绩增长,扩大市值。

管理层薪酬更高,但占利润比重更小。

高研发投入、高专利产出,是十倍股持久增长的重要推动力,其研发支出占比显著高于其他股票。2013-2019年十倍股和全部A股研发支出占营收比例中位数的均值分别为3.3% vs 2.8%,每年拥有新增专利的十倍股数量占总样本数量的比例均值为23.0%,明显高于全部A股的4.1%。

以上结论是从历史数据回溯而来。

在未来以及实际投资中,依然存在很多变数。

找寻十倍股,需要你有扎实的投资知识、丰富的经验、良好的心理素质,有时还要加上运气。

希望大家都能找到自己的十倍股,或者有对的人帮你找到十倍股。

文中券商观点均节选自券商研究报告,仅作举例说明,不代表本文观点,亦不构成任何投资建议与承诺。谨慎投资。指数过去走势不代表未来表现。本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

扫二维码 3分钟开户 紧抓股市暴涨行情!