财联社(深圳,记者 沈述红)讯,10月的最后一周,基金三季报开始集中披露,不少明星基金经理管理的产品持仓情况也相继出炉。

根据最新披露的数据,顶流基金经理刘格菘管理的广发小盘成长(LOF)三季度末管理规模为120.98亿元,较前一季度缩减23.21亿元。三季度,该基金增加了光伏、新能源汽车、储能等方向的资产配置,圣邦股份被其增持至377.20万股,此前第一大重仓股隆基股份被减持至1496.05万股,目前为其第二大重仓股。同期,该基金还减持了亿纬锂能。

知名基金经理陈一峰和张明共同管理的安信价值发现两年定开三季报则有截然不同的操作路径。根据公告,该基金三季度增加了医药、地产、轻工、交运等行业的配置,减少了银行、食品饮料、纺织服装等行业的配置。三季度增加了医药、地产、轻工、交运等行业的配置,减少了银行、食品饮料、纺织服装等行业的配置。其中,保利发展被增持至288万股,为其第一大重仓股;被该基金增持的还有中国海外发展、中国神华、老板电器、中国铁建。同期,贵州茅台则被相应减持,目前持股数量仅为1.33万股。另外,腾讯控股、建设银行已退出该基金前十大重仓股行列。

黄兴亮管理的万家行业优选三季报增持思瑞浦至211.69万股,为其第一大重仓股。被其增持的还有深信服、用友网络、华大基因;同期,该基金新进优刻得为前十大重仓股;比亚迪、圣邦股份、兆易创新、中微公司则万家行业优选被减持;目前,华测检测已不在该基金前十大重仓股行列。

刘格菘:增配光伏、新能源汽车、储能等,依旧看好“全球比较优势制造业”

10月25日晚间,顶流基金经理刘格菘管理的广发小盘成长(LOF)三季报出炉。根据公告,该基金三季度末管理规模为120.98亿元,较二季度末的144.19亿元缩减23.21亿元。净值表现方面,该基金三季度份额净值增长率为-7.48%,同期业绩比较基准收益率为 2.27%。

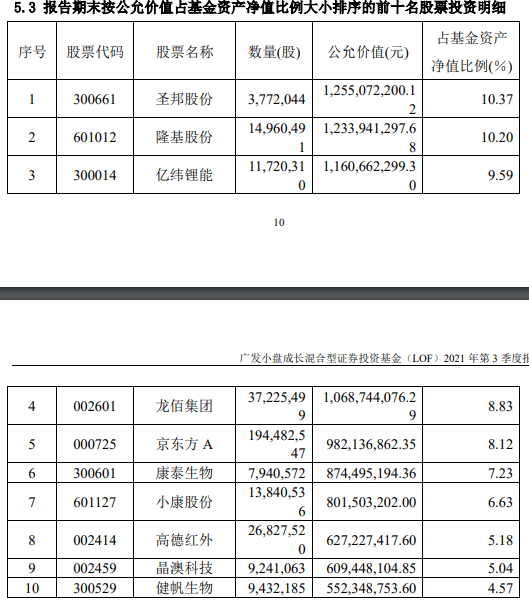

持仓方面,广发小盘成长在三季度末股票仓位为93.79%,较二季度末略有增加。具体看,这只基金三季度增加了光伏、新能源汽车、储能等方向的资产配置,大幅增持圣邦股份至377.20万股,至第一大重仓股。

二季度末的第一大重仓股隆基股份则被减持至1496.05万股,目前为其第二大重仓股。同期,该基金还减持了亿纬锂能,同时增持了龙佰集团、小康股份。

三季度末,广发小盘成长持有京东方A、康泰生物、高德红外和健帆生物股票数量不变;并新进晶澳科技924.11万股,至第九大重仓股;此前一季度的第十大重仓股恒力石化则已不再其前十大重仓股行列。

广发小盘成长2021年三季度末前十大重仓股

2021年三季度,与资源品价格上涨相关的周期性行业成为市场表现最好的行业,而由于担忧上游价格上涨压力带来的制造业成本提升,三季度制造业整体表现并不理想。

对此,刘格菘分析认为,多年的供给侧改革与严格的环保政策下,落后产能的不断退出,叠加碳减排背景下高能耗行业整体进一步压减产能,导致需求有增长的上游资源品价格在今年出现了过去几年没有出现过的大幅上涨情况。另外,煤炭价格的大幅上涨进一步加剧了电力资源紧张,三季度末部分地区出现了罕见的“拉闸限电”状况,部分行业的工业生产受到一定程度的影响。

刘格菘判断,随着产业政策不断调整,资源品价格快速上涨的局面可能已经接近尾声,但未来提高生产过程中绿色能源的比例已经成为不可逆的趋势,预计光伏、储能、新能源汽车等高端制造业的需求可能会迎来较长一段时间的“黄金成长期”。

从竞争格局上看,他表示国内上述新能源行业已经具备了“全球比较优势”:

1)产业链各个环节均有技术、成本领先的全球龙头;

1)产业链各个环节均有技术、成本领先的全球龙头;

2)产业集群效应带来的综合成本优势突出;

2)产业集群效应带来的综合成本优势突出;

3)工程师红利远未结束;

3)工程师红利远未结束;

4)国内疫情防控的制度优势,带来稳定的供给。

4)国内疫情防控的制度优势,带来稳定的供给。

也正是基于上述供需两方面原因,广发小盘成长在三季度增加了光伏、新能源汽车、储能等方向的资产配置。

在今年一季报中,刘格菘便提出了“全球比较优势制造业”的概念,展望四季度与明年,他对于这个方向资产的成长质量、盈利预期依然很乐观,原因如下:

1)已经建立了具备全球比较优势的制造业龙头公司,护城河还在不断变宽的进程中,未来在光伏、动力电池、储能、面板、化工新材料、汽车及汽车零部件、高端装备等方向会有更多的世界级公司出现;

1)已经建立了具备全球比较优势的制造业龙头公司,护城河还在不断变宽的进程中,未来在光伏、动力电池、储能、面板、化工新材料、汽车及汽车零部件、高端装备等方向会有更多的世界级公司出现;

2)经历了三季度的调整后,这些方向的资产依然具备较高的性价比。接下来,本基金的资产配置依然将以这些方向为主,从供需格局出发,用产业的眼光去寻找优秀、伟大的企业,伴随其共同成长,为持有人获取长期超额回报。

2)经历了三季度的调整后,这些方向的资产依然具备较高的性价比。接下来,本基金的资产配置依然将以这些方向为主,从供需格局出发,用产业的眼光去寻找优秀、伟大的企业,伴随其共同成长,为持有人获取长期超额回报。

陈一峰:增持保利发展为第一大重仓股 未来将继续配置港股

知名基金经理陈一峰和张明共同管理的安信价值发现两年定开三季报也在今日出炉。根据公告,该基金目前规模为5.61亿元,其三季度末基金份额净值增长率为-0.52%,优于同期业绩比较基准收益率。同时,该基金三季度末股票仓位为89.61%,较前一季度的83.16%有所增加。

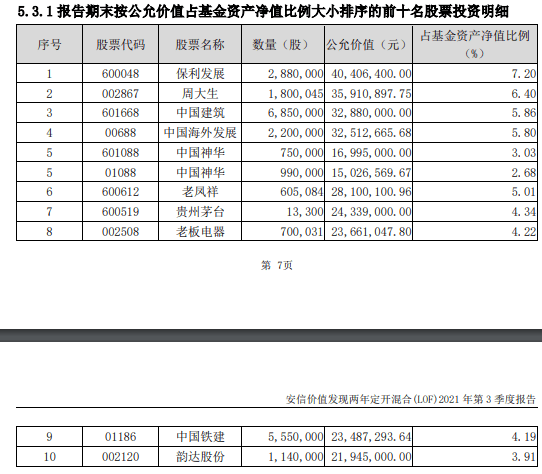

持仓方面,安信价值发现在三季度增持保利发展至288万股,为其第一大重仓股;被该基金增持的还有中国海外发展、中国神华、老板电器、中国铁建;老凤祥、韵达股份新进为该产品前十大重仓股行列;同时,该基金持有周大生、中国建筑的股票数量保持不变。

同期,贵州茅台则被相应减持,目前持股数量仅为1.33万股。另外,腾讯控股、建设银行已退出该基金前十大重仓股行列。

整体而言,该基金三季度增加了医药、地产、轻工、交运等行业的配置,减少了银行、食品饮料、纺织服装等行业的配置。目前,陈一峰看好的公司集中在地产、轻工、建筑、家电等细分行业。

安信价值发现两年定开2021年三季度末前十大重仓股

陈一峰在三季报中表示,目前市场整体估值还算合适,但结构分化依然较大。沪深 300 指数基本处于历史平均水平。“在一个中期维度,未来的收益获取更多的需要依靠盈利增长驱动。”同时,他认为,由于结构分化较大,依然有部分行业的优秀公司的内在价值没有得到市场认可,需要不断挖掘此类公司的投资机会。

他坦言,自己在三季度加大了对一些今年春节以来跌幅较大的股票关注力度,例如医药、交运、保险、传媒等。

“未来我们将继续保持一定港股资产的配置比例,我们觉得目前港股中存在一些优秀企业,特别是一些互联网和地产行业的龙头公司,考虑未来 3-5 年成长性,当前估值存在明显低估,值得我们重视。”陈一峰表示。

黄兴亮:减持比亚迪、圣邦股份

黄兴亮管理的万家行业优选三季报也在10月25日出炉。根据公告,该基金三季度末规模为142.41亿元,较二季度末的171.55亿元缩减29.14亿元。业绩方面,这只基金三季度份额净值增长率为-5.72%,业绩比较基准收益率为-5.17%。

持仓方面,万家行业优选在三季度末股票仓位为92.10%,较前一季度的93.41%略降。

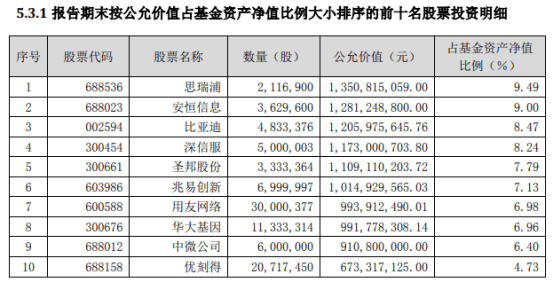

三季度,该基金增持思瑞浦至211.69万股,为其第一大重仓股。思瑞浦主要研发和生产高性能、高质量和高可靠性的模拟集成电路产品,产品以信号链模拟芯片为主,并逐渐向电源管理模拟芯片拓展,其应用范围涵盖信息通讯、工业控制、监控安全、医疗健康、仪器仪表和家用电器等众多领域。今年前三季度,该股涨幅近50%,其中三季度涨幅达15.85%。

被其增持的还有深信服、用友网络、华大基因;同期,该基金新进优刻得为前十大重仓股;持有安恒信息的股票数量保持不变。

比亚迪、圣邦股份、兆易创新、中微公司则万家行业优选被减持。截至三季度末,华测检测已不在该基金前十大重仓股行列。

万家行业优选2021年三季度末前十大重仓股

根据黄兴亮的表述,万家行业优选在三季度降低了传统行业如商业服务类公司的持仓,增持了半导体行业中的模拟芯片和利基型逻辑芯片公司,基金风格偏成长。