牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

原标题:比公募基金业绩还出挑的保险资管:最高收益132%,太平资产称霸武林

记者 胡颖君

保险资管产品是面向合格机构投资者的私募产品,一定程度上代表保险资管机构的投资能力。

银保监会党委委员、副主席曹宇日前表示,我国已设立了27家保险资管公司,保险资管已成为资本市场的重要机构投资者和服务实体经济的重要力量。其中,保险资管公司受托管理保险业69%的资产,在企业年金市场管理的资产超过三分之一,长期资金管理能力不断提升。

今年以来,权益市场先是在疫情的压制下一路探底,随后触底反弹,并在7月初上演了一场轰轰烈烈的牛市行情。这种市场背景下,作为险资投资水平的直接体现,保险资管产品收益率表现如何?

界面新闻记者根据Wind数据做统计,以公开披露的89只股票型保险资管产品和74只混合型保险资管产品计算,截至7月24日收盘,股票型产品的平均收益为24.79%,混合型产品平均收益为26.47%。

而对比公募基金来看,今年以来,股票型基金的平均收益率为22.02%(1625只股票型基金),混合型基金的平均收益为22.17%,保险资管两类产品分别跑赢同类公募基金产品2.77个百分点、4.30个百分点。

公布净值的89只股票型产品中,有80只产品今年以来复权单位净值增长率为正值。其中,75只产品今年以来收益率超过10%,53只产品期间收益率超过20%,29只产品累计收益率超30%。

从单只产品来看,太平资产太平之星13号(BZ16211.OF)、14号(BZ16125.OF)、平安资管医疗主题股票精选(如意10号)(BZ14018.OF)夺得前三甲,累计收益率分别高达131.62%、128.53%、73.68%。

今年以来收益率居前二十的保险资管股票型产品

今年以来收益率居前二十的保险资管股票型产品而横向比较来看,与保险资管表现最好的股票型产品相比,公募基金表现则相对逊色。Wind提供的数据显示,股票型基金中排名居首的易方达生物科技(161122.OF)收益率仅有93.29%,只能排在保险资管同类产品第三位。

不过,亦有8只保险资管股票型产品表现不佳,今年以来收益率为负。其中,阳光资产-价值优选(BZ16012.OF)、平安资管恒生指数(如意25号)(BZ17161.OF)、阳光资产-港股通优选(BZ17161.OF)跌幅最大,今年以来净值分别下跌8.91%、7.08%、3.30%。

74只公布收益率的混合型产品中,有71只录得正收益,53只产品收益率超10%,43只产品收益率超20%,19只产品收益率超30%。

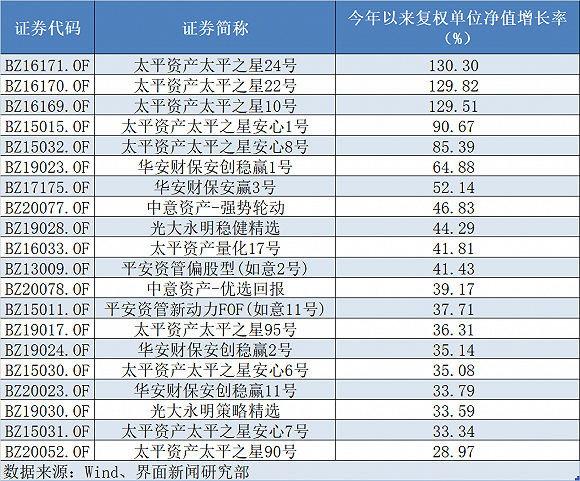

从单只产品来看,前五名均被太平资产占据,其中,太平资产太平之星24号(BZ16171.OF)、太平资产太平之星22号(BZ16170.OF)、太平资产太平之星10号(BZ16169.OF)今年以来收益率翻倍,分别为130.30%、129.82%、129.51%。

今年以来收益率居前二十的保险资管混合型产品

今年以来收益率居前二十的保险资管混合型产品而混合型公募基金中,收益率排第一的是融通医疗保健行业A(161616.OF),净值增长率为88.45%,在保险资管混合型产品中仅能排到第五位。

排名垫底的混合型保险资管产品分别为华安财保安创稳赢16号(BZ19031.OF)、民生通惠通汇11号(BZ17150.OF)、人保资产安心盛世90号(BZ20034.OF),今年以来收益率分别为-4.02%、-2.20%、-0.01%。

作为资本市场中的长期资金,一直以来,保险资管给外界的刻板印象总是与“稳健”、“保守”等投资风格挂钩,主要因其资金体量大、风险偏好低、追求绝对收益的特性所致。不过,上述业绩数据表明,保险资管的主动管理能力正日渐提升,在产品的进攻性方面完全不输公募基金。

近年来,监管层面也在积极推动险资入市。银保监会日前发布《关于优化保险公司权益类资产配置监管有关事项的通知》,设置差异化的权益类资产投资监管比例,权益投资比例最高可达45%。根据此前监管要求,险资权益类投资上限不得超过上一季度末总资产的30%。

《通知》称,根据保险公司偿付能力充足率、资产负债管理能力及风险状况等指标,明确八档权益类资产监管比例,最高可到占上季末总资产的45%。其中,太保寿险、泰康人寿、新华人寿、人保财险、太平财险等行业大中型公司投资权益类资产的比例上限由原来的30%提高到35%。

银保监会数据显示,截至今年上半年,保险资产总额21.7万亿元,比年初增长5.7%,保险公司综合偿付能力充足率244.6%,核心偿付能力充足率233.6%。上半年实现保费收入2.7万亿元,同比增长6.4%。若按照最高45%的配置权益类资产测算,险资权益类可配置资产最高将增加3万亿元。

不过,中金团队认为,在保险公司运营中真正决定股票配置比例的限制来自于偿付能力监管体系,而不是权益类投资监管比例上限。事实上,大公司的权益类配置甚至从未接近原先30%的监管上限。因此,此次新规对大多数保险公司的股票配置的实际影响有限,更不等同于保险资金加仓股票,但站在当前时点,该政策客观上对市场情绪有一定利好。