市场新闻 / 货币市场 / 利率市场 / 转债市场

新沃基金固收部出品

2020.9.7-2020.9.11

市场新闻

社融数据出炉,增量高于预期

中国8月M2同比增10.4%,预期10.8%,前值增10.7%。新增人民币贷款1.28万亿元,同比多增694亿元。社会融资规模增量为3.58万亿元,预期2.66万亿元,前值1.69万亿元。

商务部发布8月使用外资情况

8月,全国实际使用外资841.3亿元人民币,同比增长18.7%;1-8月累计实际使用外资6197.8亿元人民币,同比增长2.6%。

8月CPI与预期一致,有所回落

中国8月CPI同比上涨2.4%,预期涨2.4%,前值涨2.7%;其中,猪肉供给有所改善,价格同比涨幅回落33.1个百分点。中国8月PPI同比下降2%,预期降2%,前值降2.4%。

8月进出口数据出炉

中国8月出口(以人民币计)同比增11.6%,预期增12.4%,前值增10.4%;进口同比降0.5%,预期增6.1%,前值增1.6%。其中,出口增速自5月份以来连续刷新年内新高,反映中国外贸正在走出疫情后最黑暗的时期。

货币市场

一、资金面回顾

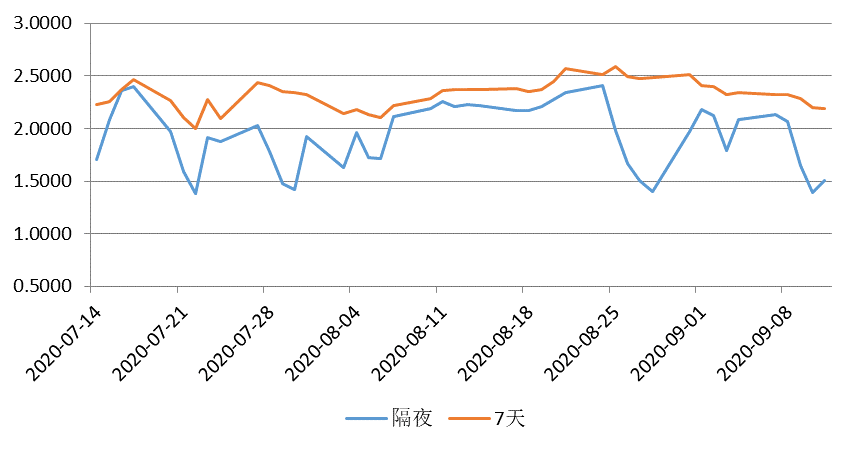

本周资金面基本处于偏松状态,资金价格大幅回落。央行连续大额净投放,主要是缓和市场流动性紧张。目前银行同业存单发行利率明显上升,央行也希望创造相对充裕的流动性环境。

本周(2020/9/7-2020/9/11)央行公开市场有3900亿元逆回购到期,本周央行累计进行了6200亿元逆回购操作,因此本周净投放2300亿元。

9月11日(周五),R001加权平均利率为1.5072%,较上周跌58.14 BP;R007加权平均利率为2.1874%,较上周跌15.34 BP。

9月11日(周五),SHIBOR 隔夜为1.464%,较上周跌58.8 BP;SHIBOR 1周为2.162%,较上周跌4.9 BP;

本期内银行间质押式回购日均成交量为43605.32亿元;较上周增加5598.12亿元。

表1:资金利率变化一览

数据来源:Wind

图1:资金利率一周变化表

数据来源:Wind

下周(9月14日至9月18日)央行公开市场到期逆回购6200亿元,MLF回笼2000亿元。

表2:未来公开市场到期一览

数据来源:Wind

二、资金面展望

资金面方面,本周资金面处于宽松状态,资金价格大幅回落。央行逆回购连续净投放流动性大大缓解近期市场的担忧情绪,机构融出有所增加,且目前仍属月初扰动因素较少之际,关注下周央行MLF续做情况。预测本周资金面继续处于均衡偏松状态。

三、货币市场回顾

(一)同业存单市场

本周同业存单一级市场整体需求较上周大幅提升,热门期限是1M、3M、6M。1M国股大行本周提价至2.65%,需求较好。3M期限,国股发行在2.70%位置,需求火爆,供不应求;6M期限,是本周最热门的期限,国股周二提价至3.00%后,买盘大量涌现供不应求;其余期限需求较为冷清,观望情绪浓厚;AAA大城商在3.15%位置,募集到一定需求。

(二)品种百分位数以及利差一览

下表展示了同业存单、短期融资券关键期限的绝对价格以及当前价格处于过去30日及90日的百分比。

表3:历史价格水平与期限利差一览

数据来源:Wind

表4:品种利差一览

数据来源:Wind

债券市场

一、利率债

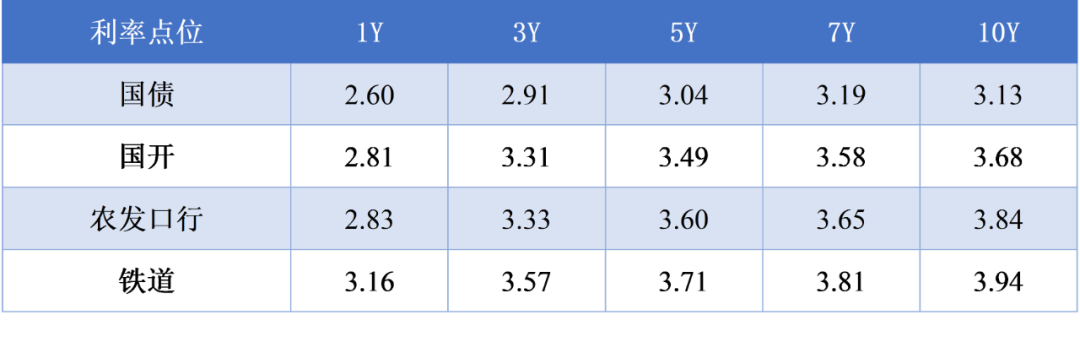

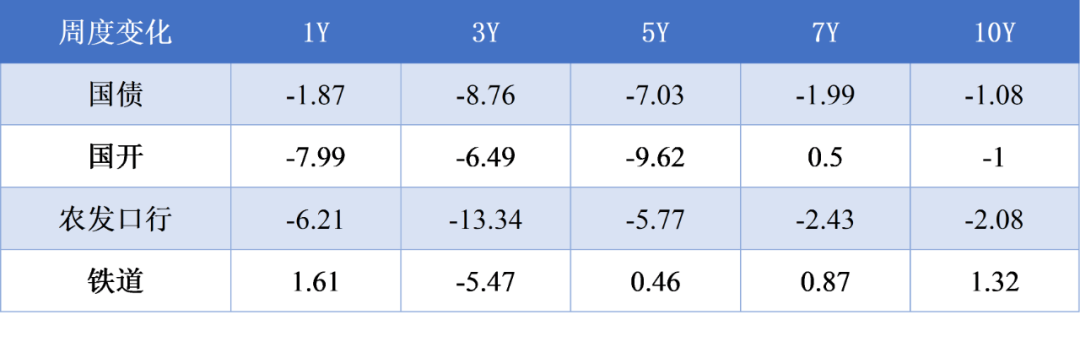

本周央行净投放2300亿元,资金面边际再次宽松,各主要期限的国债和国开均有所下行。中短端收益率下行幅度略大于长端,收益率曲线再次出现熊平形态。具体来看,1年期国债收益率下行1.9 BP,5年期国债下行7 BP,10年期国债收益率下行1.1 BP。

从盘面上看,近期的市场明显要比此前乐观。3-5年期活跃券收益率周二以来下行了10bp左右,幅度最大。市场情绪好转的逻辑主要是两个,一是海外风险偏好回落,且这种回落符合市场对美股等资产超涨的预期;二是接近MLF投放时间点,央行最近加大公开市场操作规模,市场对存单利率上行的担忧有所缓和。

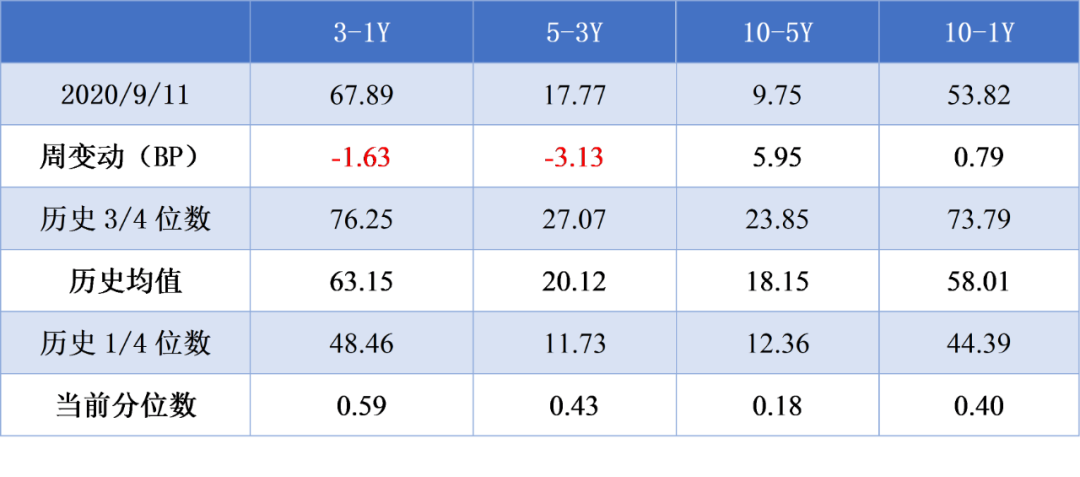

期限利差收窄。国债曲线期限利差在历史分位数的水平继续下降。除3-1年期限的利差水平处于50%分位数之上之外,其余期限利差均在历史较低分位数水平上。尤其是10-5年的利差已经处于历史较低水平。国开曲线略好于国债,各期限利差的历史分位数与国开类似。期限利差收窄的空间有限。

绝对收益率水平看,1-3年国开收益率仍然高于去年12月底的利率水平,考虑到经济还未完全恢复,资金利率已经回到央行合意水平附近,当前的中短期国开债具有一定的配置价值。

表5:本周利率点位(%)

数据来源:Wind

表6:收益率周度变化( BP)

数据来源:Wind

表7:国债期限利差及百分位水平

数据来源:Wind

表8:国开期限利差及百分位水平

数据来源:Wind

二、信用债

本周信用债表现良好,二级市场受到利率债收益率上行带动,高等级和中短端收益率略有上涨,但幅度整体不及同期限国开债,信用利差整体收窄。

上周信用债收益率涨跌不一,各信用级别短融收益率多数上涨,就具体信用评级而言,本期各信用级别短融收益率多数上涨,就具体信用评级而言,AAA级整体下跌0.49 BP,AA+级整体下跌0.24 BP,AA-级整体下跌2.49 BP。本期各信用级别中票收益率多数下跌,其中5年期AAA级中票下跌1.33 BP,2年期AA-级中票上涨1.34 BP。本期各级别企业债收益率不同期限多数上涨,1年期AAA级上涨0.07 BP,3年期AA+级上涨0.02 BP。当前的信用债具有较好的配置价值。

三、媒体观点

近期资金面边际趋紧,主要原因包括银行结构性存款规模减少、流动性投放相对谨慎、市场对资金情况较为敏感、财政资金投放速度低于市场预期等。短期来看,央行将继续配合地方债发行,保持流动性合理充裕。

央行连续大额净投放,主要是缓和市场流动性紧张。目前银行同业存单发行利率明显上升,央行也希望创造相对充裕的流动性环境。央行的操作给予市场充分的预期,即流动性并不会过度收紧,回购利率不会继续大幅上行,预计同业存单利率也不会大幅偏离中期借贷便利(MLF)利率。

转债市场

一、市场行情

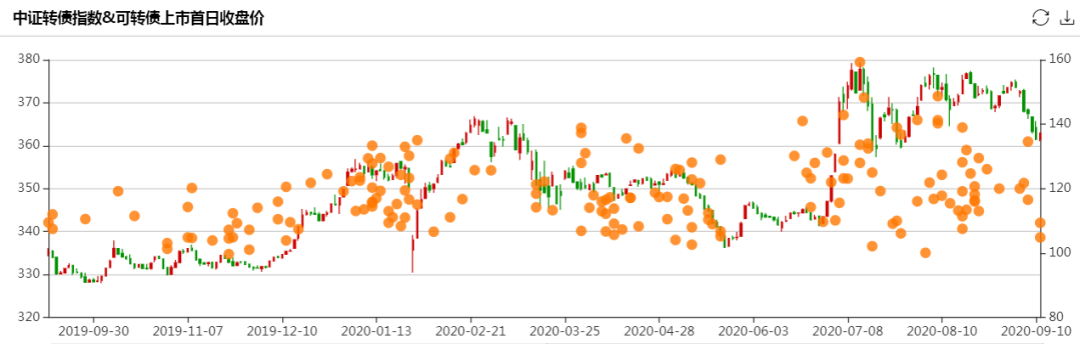

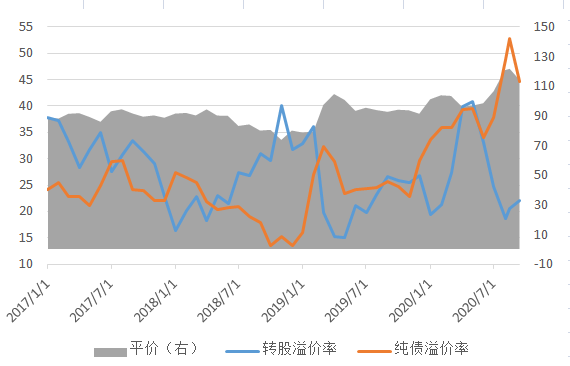

近期受到权益市场调整影响,转债市场窄幅震荡后小幅收跌,整体震荡幅度弱于权益市场,成交量方面继续收缩,个券调整幅度增加,转股溢价率小幅上升,平价和纯债溢价率小幅下跌。

虽然转债均价小幅下滑,但依然处于绝对高位,转债股性估值被动走阔,市场情绪相对稳定。目前可转债弹性较大,债底保护作用偏弱,且众多优质转债经历一轮快速上涨后近期已触发强赎,使得存量转债的可选择范围缩小。

图2:中证转债指数本周小幅收跌

数据来源:Wind

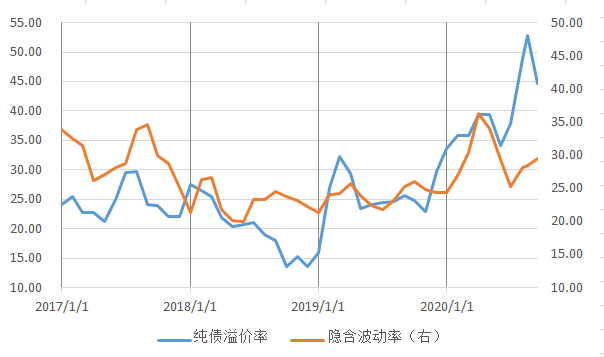

图3:纯债溢价率有所回落

数据来源:Wind

图4:平价高位对应转股溢价率低位

数据来源:Wind

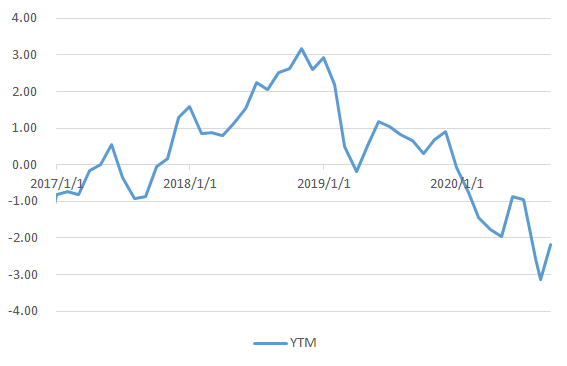

图5:YTM进一步下行

数据来源:Wind

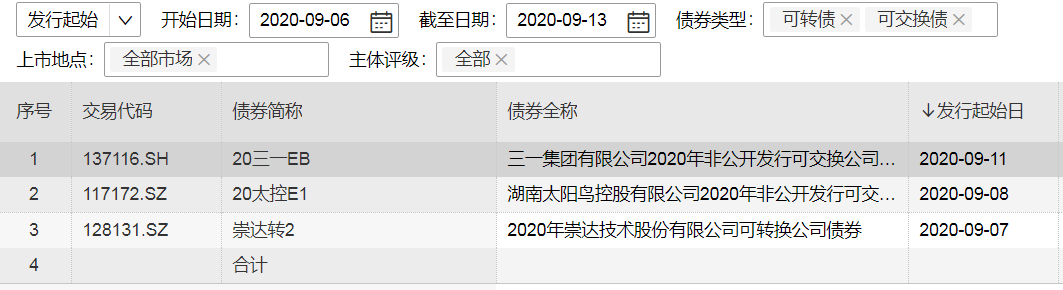

二、一级市场

一级市场上可转债净融资额小幅回落。本周可转债发行金额16.19亿元,总偿还3.3亿元,可转债净融资额12.89亿元,较上周减少7.14亿元。共有8家公司通过证监会核准,为:鸿路钢构、乐歌股份、侨银环保、斯莱克、弘信电子、大参林、神马股份、鹏辉能源。

图6:转债净供给变化

数据来源:Wind

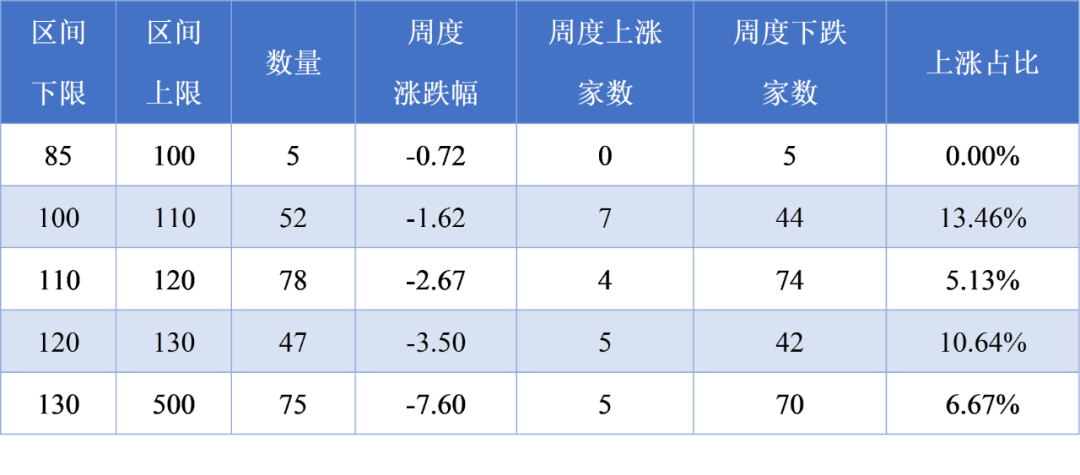

三、二级市场

本周转债市场行情较差,25个行业均呈现跌势,涨幅前三(跌幅最小)的行业银行、纺织服装和交通运输。个券方面,涨幅前5转债为科森转债、索发转债、合兴转债、欧派转债、淮矿转债。

表9:转债涨跌榜

数据来源:Wind

表10:转债涨跌幅(按绝对价格)

数据来源:Wind

可转债个券本周涨少跌多,次新券表现多数较好,下跌个券调整幅度增加。

海外市场回顾

国际市场方面,本周五美元兑人民币中间价报6.8359,与上周五相比上涨4.39 BP。

美国十年期国债收益率0.67%,上周五报0.63%,美元指数本周有所回升,报93.2511。

周五COMEX黄金期货收涨0.16%报1940.9美元/盎司,周跌1.72%;COMEX白银期货收涨0.89%报27.115美元/盎司,周跌1.79%。

周五国际油价全线下跌,NYMEX原油期货收跌4.5%报39.51美元/桶,周跌8.05%,创四月份以来最大单周跌幅;布油收跌3.9%报42.35美元/桶,周跌7.55%。

温馨提示:市场有风险,投资需谨慎。基金管理人对市场的判断,不对证券市场发展构成任何保证。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。我国基金运作周期较短,不能反映股市发展的所有阶段。

扫二维码 3分钟开户 做好抄底反弹准备