2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

—— 01 ——

股市:关注低估值、内需领域的投资机会

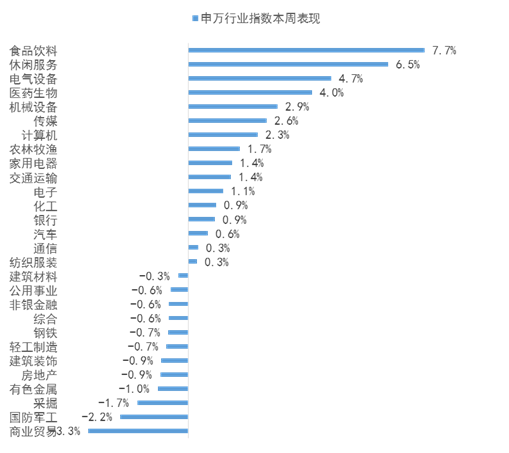

上周A股市场呈现上涨走势,创业板领涨。其中上证指数上涨0.7%、深证成指上涨2.8%、创业板指上涨4.8%。从行业上来看,申万一级行业表现较好的三个板块为食品饮料、休闲服务和电气设备,涨幅分别为7.3%、5.8%和4.2%;而国防军工、商业贸易和综合三个板块跌幅居前,分别为-2.5%、-2.3%和-1.7%。

本周创业板注册制第一批新股上市。短期,对流动性或有一定压力,但总体可控。或将放大局部波动,但难以抬升整体波动中枢。长期看,这是A股向成熟股市迈进的一大步。

随着外围不确定性持续上升,内部经济自循环越发重要,关注后续内需相关领域的复苏进展,积极布局下半年受益经济复苏、景气度向上的板块。

行业配置上,低估值的大金融板块,地产后周期产业链上的家居、家电等行业依然值得关注,建议关注三季报有望积极向好的白酒、纺服板块。

上周权益市场表现

上周各大指数涨跌幅情况

万得全A+1.6%、上证指数+0.7%、深证成指 +2.8%、沪深300 +2.7%、创业板指 +4.8%、中小板指 +2.3%、上证50 +2.5%、中证500+0.7%、中证1000 +0.1%。

申万行业指数涨跌幅情况

申万一级行业表现较好的三个板块为食品饮料、休闲服务、电气设备,涨幅分别为7.7%、6.5%和4.7%;而商业贸易、国防军工和采掘三个板块跌幅居前。

—— 02 ——

债市:政策超预期,债市预计维持震荡

流动性成为市场主要矛盾,债市预期呈现震荡。上周,债市收益率整体出现明显上行,央行孙国峰表示货币政策要有更大的确定性来应对不确定性,即保持稳健货币政策取向不变,保持灵活适度操作要求不变,坚持正常货币政策决心不变,这在一定程度上表明,未来货币政策放松的空间有限,短期降息降准概率不大,央行更多地可能选择短期通过公开市场操作进行流动性调控。

整体来看,近期连续两周债市下跌行情的主要驱动因素是流动性,目前整体市场情绪依然较脆弱,对市场信息的解读偏向负面,市场没有出现明显的利多因素。但同时也应该看到的是,目前市场的悲观情绪已经得到较为充分的宣泄,下周债市预期呈现震荡。

关注银行负债端压力。结构性存款压缩之后,商业银行急需稳定的资金负债来源,7月以来,同业存单发行量居高不下,发行利率持续上涨,银行负债端面临较大压力,特别是存款增量创出几年新低。银行为补充存款等负债端缺口,加大了同业存单的发行量,但相比存款而言,存单的监管要求较为严格,之前几年,很多银行基本在监管的红线附近顶格发行,因此存单整体的发行增量空间并不大。商业银行今年面临的信贷投放压力和不良资产管控压力均较大,负债端的稳定性下降一定程度上会影响商业银行在货币市场的操作,关注后续对于债市流动性的影响。

天房信托债券违约,漳泽电力触发投资者保护条款。天津房地产信托集团在上交所公告称,未能按时兑付16房信01的利息和回售的本金,该只债券由天房集团提供担保,关注后续担保和偿付情况。另外,同煤子公司漳泽电力的5只债券今日触发投资者保护条款,引发市场投资人关注。漳泽电力此前曾多次发债以优化债务结构。这5只债券的募集说明书承诺,公司在债券存续期间应确保合并财务报表资产负债率不超过85%,触发以上情形后有30个工作日的宽限日,需关注此事后续发展。

央行货币基调确实如二季度货币政策报告所述产生了改变,市场流动性整体较为紧张,同时市场负面情绪宣泄较为充分,下周债市预期呈现震荡,建议谨慎操作,多看少动。信用方面,外部评级持续注水,需仔细甄别高评级主体内部信用风险分化。资管新规延期,短期仍建议关注经济发达地区AA级及以上城投债和其他地区主平台城投债,在适度下沉的同时注意控制久期。

上周债券市场表现

流动性跟踪

1)货币市场:本周(8月22日至28日)央行公开市场有6100亿元逆回购和1500亿元MLF到期,本周央行累计进行了8100亿元逆回购操作,因此本周央行公开市场全口径净投放500亿元。央行8月21日时隔近两个月重启14天期逆回购,并连续3天进行了14天期逆回购操作,引发了市场对央行锁短放长、抬高综合资金成本、变相“加息”的担忧。对此,市场观点认为,8月下旬以来央行进行14天逆回购投放的原因主要还是为了对冲政府债券发行缴款。市场担心央行进行14天逆回购投放是否会重现2016年8月的情形,答案是否定的。对于资金利率,央行的要求主要有两方面:一央行不希望利率过低,另一方面,央行希望市场利率围绕作为中枢的政策利率波动。

2)资金面:9月资金面料将边际宽松。首先,政府财政在9月大概率是大额释放流动性的。其次,公开市场到期压力不大。再次,从央行领导近期的讲话上看,维持流动性合理充裕的思路也不会变。

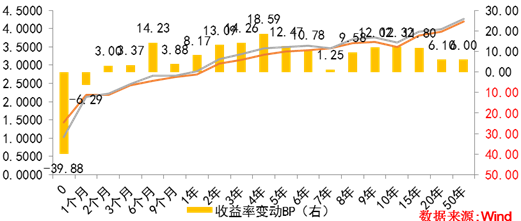

银行间国债二级市场收益率一周变动

国开债二级市场收益率一周变动

利率债跟踪

1)一级市场:本周一级市场发行126只利率债,实际发行总额4129亿元,债券量与上周相比基本持平。

2)本期银行间国债收益率不同期限多数上涨,各期限品种平均涨5bp。其中,0.5年期品种上涨2.14bp,1年期品种上涨5.33bp,10年期品种上涨8.49bp。本期国开债收益率不同期限多数上涨,各期限品种平均涨6.04bp。其中,1年期品种上涨8.17bp,3年期品种上涨14.26bp,10年期品种上涨12.32bp。

信用债跟踪

1)一级市场:本周非金融企业短融、中票、企业债、公司债合计发行1873亿元,发行量与上周相比,各个品种均有所缩量。

2)二级市场:本期各信用级别短融收益率多数上涨,就具体信用评级而言,AAA级整体上涨2.27bp,AA+级整体上涨2.14bp,AA-级整体上涨0.14bp。本期各信用级别中票收益率全部上涨,其中5年期AAA级中票上涨9.38bp,4年期AA+级中票上涨13.44bp,2年期AA-级中票上涨20.26bp。本期各级别企业债收益率不同期限全部上涨;具体品种而言,1年期AAA级上涨0.12bp,3年期AA+级上涨0.16bp,15年期AA级上涨0.03bp。

好基推荐

西部利得港股通新机遇混合(008861),风险等级R3

资产配置好选择:港股+A股=布局中国优质权益资产

布局新成长赛道,捕捉新投资机遇。港股汇集互联网、物业、消费电子、餐饮等优质成长型公司,我们重点聚焦内生成长与“新经济”领域的行业与公司。

港股估值低位,提供相对较高安全边际。

相较A股,港股具有高股息优势(高股息一般意味公司具备稳定、较高的盈利能力)

扫二维码 3分钟开户 趋势行情不容错过!