【鹏华基金、明泓投资等机构被监管警示】

8月13日晚间,上交所公开发布对科创板网下投资者违规报价的处罚结果,共出具5份监管警示函。

对鹏华基金1家机构采取监管谈话并处书面警示监管措施;对上海少薮派投资、上海明汯投资、平安养老保险等4家机构采取书面警示监管措施,

【明星基金经理“爱股”股价接近腰斩!有人抄底不停 有人却在撤退】

面对自己昔日“心头好”股价的跌跌不休,明星基金经理给出了不同的答案。三七互娱股价自前期高点已腰斩,百亿级基金经理兴全基金谢治宇与兴全基金另一位基金经理乔迁一起抄底。(上海证劵报)

【QFII最新动向出炉 这些股获大幅加仓(附股)】

统计显示,截至8月15日,A股共有584家上市公司发布中报,QFII现身其中88家公司的前十大股东名单。持股来看,随着板块轮动和政策导向转变,一向以重仓大金融、大消费见长的QFII风格略有调整,明显加大了对先进制造板块的配置力度,同时偏好于投资高确定性的龙头企业。(数据宝)

【多赚30%!指数增强基金超额收益显著】

在A股市场持续震荡下,指数增强基金收获了不错的超额收益。近一年,多只指数增强基金获得30%以上的超额收益,其中,中证500的指数增强效果显著。多位指数增强基金经理表示,今年市场环境风格多次切换,押注单一风格的组合可能会有较大波动,分散投资更能跑出比较好的超额收益。(证券时报)

【公募积极掘金中小市值品种】

近期市场震荡加剧,前期的热门赛道出现回调。一些明星基金经理开始挖掘潜在投资标的。在结构性行情突出的市场环境下,一些中小市值股票,甚至前期相对冷门的公司受到基金的关注。(证券时报)

【2.9万亿火热赛道竟被集体看空 什么情况?“专精特新”横空出世 五大机构密集调研】

周末,一位卖方首席突然在透露,买方的电子研究员居然集体看空半导体。过去一周,这个十分火热的板块从3.1万亿市值跌至2.9万亿,单周蒸发2000亿元。该卖方研究员表示,买方唯一站得住脚的理由是:手机销量没有增长。其他的理由根本没有逻辑和数据支撑。那么,究竟又是何缘故导致半导体惨烈杀跌并被资金方集体看空呢?(劵商中国)

【“国家队”最新持仓动向曝光!513家公司中报出炉 65%业绩报喜 最高增幅108倍】

数据显示,在已公布中报的513家A股上市公司中,69家公司的前十大流通股东名单中有社保基金身影,万华化学、中科创达、紫金矿业、三安光电、锦浪科技、东方财富、杉杉股份、赤峰黄金、双汇发展和欣旺达成为社保前十大重仓股。(劵商中国)

【基金广撒红包 今年分红额已超1500亿元】

今年以来公募基金广撒红包,分红金额已超过1500亿元。其中,在周应波、刘彦春、张坤、刘格菘等明星基金经理的带动下,今年以来混合基金的分红额达749亿元,占基金分红总额近一半。

业内人士表示,绩优基金分红通常是为了锁定收益,回馈投资者。同时,通过基金分红可降低产品净值,有利于提升产品吸引力。此外,也有可能是基金经理对后市较为谨慎,通过基金分红来调整产品仓位。(上海证劵报)

【社保基金青睐信息技术、生物医药、材料等行业】

上市公司半年报陆续披露,社保基金持仓情况浮出水面。今年二季度,社保基金较为偏爱信息技术、生物医药和材料三大行业。

数据显示,截至8月13日,两市共有498家上市公司披露了半年报,社保基金出现在其中69家公司的前十大流通股东名单中。与一季度相比,社保基金在二季度新进持有了18家公司,增持了20家公司;同时,退出了9家公司,减持12家公司。(证券时报)

【参与定增有利 上千只基金扎堆入局】

随着2020年再融资新规落地以来,公募机构参与非公开发行股票的锁定期及折扣力度均较此前具有相对优势,公募基金参与定增的热情也与日俱增。公开数据显示,截至8月15日,年内已有上千只公募基金参与股票定增,成本总额较去年同期翻倍,增长明显。(北京商报)

【C类基金热度升温 投资者宜算清成本收益账】

近期,从银行等渠道反馈来的消息看,C类基金相对A类基金更为被渠道大力推荐,背后的原因是在互联网销售的鲇鱼效应下,银行、券商、互联网针对代销费用的角力日益激烈,同时很多明星老基金也开始新增C类产品来配合渠道。(证劵市场红周刊)

【基金经理要“扩圈” 还是“跨圈”?最新热议来了】

新能源行情愈演愈烈,明星基金经理也出现了“跨圈”举动,中欧基金葛兰管理的两只基金二季度将宁德时代买至第一大重仓股,引发行业热议,相反,一些坚守低估值板块的价值派基金经理,承受着越来越多来自持有人方面的压力。基金经理是应该坚守能力圈还是跨圈投资?低估值策略未来是否仍然有效?对于市场上的诸多疑问,多位基金经理给出了自己的看法。(中国基金报)

【私募基金暴增1.1万亿:上半年私募企业注册量同比增长399%】

近日,中国证券投资基金业协会公布了7月的私募基金月报,数据显示,私募基金管理人最新总规模达到18.99万亿元,单月猛增了1.1万亿,达到今年月度之最。不久前,娃哈哈集团创始人宗庆后、澳门赌王何鸿燊之子何猷龙纷纷入局私募圈,风声不断。

企查查数据显示,我国共有关键词为“私募基金”、“私募股权”和“私募证券”的现存企业2.52万家。山东的私募基金企业数量最多,超七千家。2020年以来私募企业注册量激增,2021上半年注册5085家,同比增长399%。此外,注册资本在1000-3000万元的私募基金企业数量最多,占比高达39%;注册资本在5000万元以上的占28%。(一财网)

【坚守还是转变?价值派基金经理面临考验】

A股市场结构性分化趋于极致,半导体、新能源等热门板块虹吸效应愈演愈烈,押注在这些板块的基金收益领先。而不少价值派基金经理管理的产品净值出现较大回撤,投资者甚至喊话基金经理去布局热门赛道。

坚守还是转变这个问题,摆在价值派基金经理面前,也是投资者当前最关注的一个话题。记者采访了北京、上海、深圳等地的十多位基金经理,他们认为,稳定的投资理念并不意味着一成不变,基金经理也要积极进化投资体系,适应多变的市场环境。(证劵时报)

【基金经理激辩“宁组合”与“茅指数”结构性行情延续 成长风格仍占主流】

市场风格演绎到极致,分歧聚焦到“宁组合”和“茅指数”——“茅指数”代表价值型公司,“宁组合”代表成长型公司。追逐“宁组合”还是坚守“茅指数”也成为当前投资者激辩的焦点。

受访公募人士认为,市场还将维持结构性行情,成长风格仍占据主流,更多关注成长股内部的分化。(证劵时报)

【1月连发2只新基 招商基金郭锐是否欠投资者一个解释?】

八月份,新发基金市场再次火爆,甚至有基金经理接连密集发行两只新基。日前,拟由郭锐管理的两只新基金:招商价值成长、招商品质发现均在认购期。其中,招商价值成长认购期为8月5日至8月18日,招商品质发现认购期则从8月16日至27日。两只基金均为偏股混合型基金,募集规模上限为80亿元。

新基金发行资料显示,两只基金的投资方向均是“深度布局医药、科技、消费等行业”。(界面新闻)

【刘格菘、焦巍、茅炜等明星基金经理推新多产品提前结募】

进入8月后,基金新发市场掀起了推新热潮:顶流明星基金经理扎堆出手,多只基金宣布提前结募。业内认为此前市场震荡导致基金公司推后发行档期,或是本月新基扎堆的原因之一。

至8月15日,按基金成立日计,今年以来共有1127只新基金成立,调整后的发行规模为1.97万亿元,较去年同期分别增长23%与7.28%。目前正在发行的基金多达135只,接下来一个月还将发行74只新基金;从基金分类看,有88只新基金为主动权益类产品。从拟掌舵的基金经理名单看,广发基金刘格菘、银华基金焦巍、南方基金茅炜、融通基金蒋秀蕾、创金合信基金曹春林、汇添富基金胡昕炜等绩优基金经理纷纷亮相。

另外,近来不少基金提前结募,本月以来就有26只新基金宣布提前结束募集,其中14只为债券基金,占比逾五成。对比来看,整个7月份有43只基金提前结束募集,其中仅9只为债券基金。(深圳商报)

【中国基金业协会再注销8家私募 此前早已劣迹斑斑】

8月13日晚,中基协公布了最新一批注销登记的私募名单,包括深圳市瑞益日盛资产管理有限公司、共青城康瑞投资管理合伙企业(有限合伙)、霍尔果斯尚晖股权投资管理有限公司等共8家私募。

从中基协备案信息上看,上述私募中有7家被标注“信息报送异常”。比如,深圳市瑞益日盛资产管理有限公司的异常原因是未按要求按时提交经审计的年度财务报告;未按要求进行产品更新或重大事项更新累计2次及以上。共青城康瑞投资管理合伙企业(有限合伙)的异常原因是未按要求按时提交经审计的年度财务报告。(新浪财经)

【主题基金“风格漂移”背后有玄机】

“如果基金经理想解决所有的问题,把握整个市场风格赛道的切换,难度相对来说太大,一旦触碰到自己不擅长的领域,反而有可能会因此产生风险。”

随着今年市场风格的迅速轮动,“宁”指数为代表的个别板块唱起了独角戏,其他没行情的板块只能干瞪眼,热门的行业赛道不仅被更多投资者追逐,也被公募基金经理争抢布局。

从二季度基金重仓股的数据统计来看,新能源、半导体成为了众多公募基金经理的心头好,其中包括一些与新能源等主题无关,却剑走偏锋抱团相关热门股的基金。这背后的原因一方面是迫于短期业绩压力,另一方面则是投资者的购买偏好。但摆在基金经理面前的主要问题是,在履行好合同约定的前提下,如何应对市场发出的“风格漂移”的质疑之声?(国际金融报)

【基金公告】

发行公告

基金首发

基金上市

分红公告

分红除权

基金经理离任

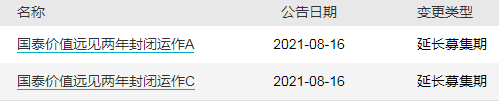

募集期变更