【热点直击】钢铁板块走强,多家钢企业绩创历史最好水平!周期行情扩散,机会来了如何把握?可持续性还有多强?最新解读>>

原标题:基金“中考”最全榜单来了!十大重仓股已现微妙变化

来源:券商中国

公募基金2021年二季报已全部披露,基金公司整体持仓情况新鲜出炉。

近年来,公募基金持续蓬勃发展并逐步进入快车道,截至2021年二季度末,公募基金总规模突破23万亿大关,再创新高。作为公募基金规模增长的主力军,权益类基金规模已突破8万亿,较上季度增长10.04%,显著高于全市场基金规模增长率。

二季度末,包括开放式股票型、开放式混合型和封闭式股票型基金在内的3259只基金,平均股票仓位为73.59%,较一季度末增加3.76个百分点,其中1772只进行了加仓,占比达54.37%。二季度各类基金合计盈利8700.1亿元,创历史新高,而此前一季度亏损2102.66亿元。

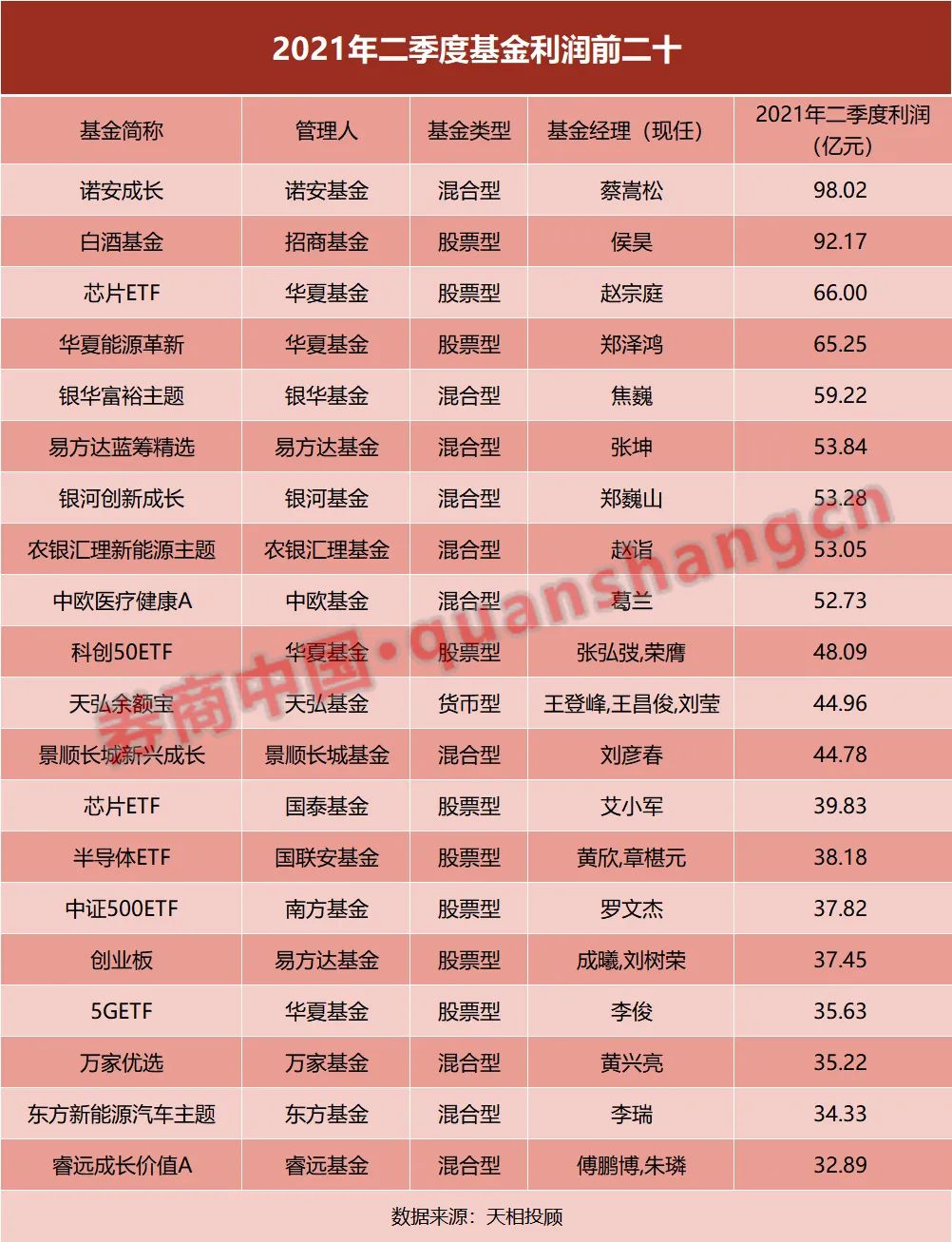

其中,混合型基金、股票型基金赚钱能力显著,诺安成长这只网红基金二季度盈利达98亿元,高居榜首,凭单一产品为公司盈利贡献近七成。同时,招商白酒基金、华夏芯片ETF、华夏能源革新、银华富裕、易方达蓝筹混合、银河创新、农银新能源主题、中欧医疗健康A等热门基金吸金能力同样不俗。

行业配置方面,制造业仍然是公募的“最爱”,二季度公募配置比例进一步增长。持仓股方面,白酒、医药和新能源仍是公募基金的主要配置方向。而从调仓动作来看,新能源在二季度被公募基金显著增持,数据显示,二季度公募基金增持市值最多的是动力电池龙头股宁德时代,加仓市值达726.27亿元;金融、地产遭到减持,中国平安成为基金二季度减持市值最多的个股;消费、医疗则现分歧,贵州茅台也遭到罕见减持。

公募基金首破23万亿,创历史新高

进入二季度,A股市场震荡企稳,一扫一季度短暂回调的阴霾,公募基金市场也再度“火热”起来。截至二季度末,公募基金规模已突破23万亿元,再创历史新高。

据天相投顾统计, 截至2021年7月21日,共143家基金公司披露了2021年二季度基金报告,基金市场继续稳步增长,基金总规模再创纪录,突破23万亿大关,规模达23.08万亿元,较上年二季度增长35.59%,较上个季度增长5.95%。这其中,权益类基金表现格外亮眼,截至2021年6月30日,权益类基金规模已突破8万亿,达到81292.64亿元,较上季度增长10.04%,显著高于全市场基金规模增长率。

分门别类来看,二季度末股票基金规模22614.75亿元,较上季度末增长9.96%;混合型基金规模58677.89亿元,较上季度末增长9.97%;债券型基金规模53071.29亿元,较上季度末增长6.82%;商品型基金规模474.15亿元,较上季度末下降2.36%;QDII基金持续发展,规模达到1959.82亿元,较上季度末增长15.27%;FOF基金规模1273.86亿元,较上季度末增幅明显,增长21.66%。

伴随着公募基金市场规模的日益扩张,基金公司发展也面临分化,马太效应日益凸显。

截至2021年二季度末,剔除货币和理财债基的规模统计中,规模5000亿以上的基金公司有6家,占比29%;规模在3000-5000亿的公司有8家,占比22%,由此可以体现出基金市场的马太效应严重,这14家头部基金公司占据了51%的市场份额。

数据显示,易方达基金上半年非货币管理规模超过万亿元,位居全行业第一,为首家非货币基金规模超过万亿的基金公司。华夏基金、广发基金、汇添富紧随其后,非货币基金管理规模均超6000亿元。

截至2021年二季度末,权益类基金的规模统计中,规模4000亿以上的基金公司有4家,占比26%;规模在2000-4000亿的公司有10家,占比34%,由此可以体现出权益类基金市场的马太效应更为严重,这14家头部基金公司占据了60%的市场份额。

权益基金管理规模方面,易方达同样领跑,合计管理规模突破7000亿元,其中,易方达蓝筹精选混合二季度末规模达898.89亿元,是目前规模最大的权益基金。华夏基金、广发基金、汇添富旗下权益基金规模也都超过4000亿元。

公募基金二季度大赚8700亿元

根据天相投顾统计数据,二季度末,包括开放式股票型、开放式混合型和封闭式股票型基金在内的3259只基金,平均股票仓位为73.59%,较一季度末增加3.76个百分点。其中,股票型基金平均仓位为87.96%,较一季度末增加3.65个百分点;混合型基金平均股票仓位为70.42%,较一季度末增加3.73个百分点。

143家基金公司中,共有106家在二季度进行加仓,其中加仓幅度较大的是金信基金、长江资管、中银国际证券,较一季度末分别加仓53.04个百分点、36.58个百分点、22.97个百分点;37家基金公司进行减仓,减仓幅度超过10个百分点的有先锋基金、华润元大基金、南华基金。二季度末,有9家基金公司的平均股票仓位超过90%,41家基金公司平均仓位在80%~90%,46家公司平均仓位在70%~80%。绝对仓位较高的3家基金公司是格林基金、新沃基金、西藏东财基金,分别为94.25%、93.84%、92.83%;股票仓位较低的有国寿安保基金、中加基金、鹏扬基金。

具体基金方面,二季度末,股票市值占比上升的基金有1772只,占比达54.37%,其中,加仓幅度最大的基金有招商产业精选股票A、凯石湛混合A、北信新成长灵活配置混合等5只,股票仓位上升超过70个百分点。股票市值占净值比例在90%或以上的基金有1132只,股票仓位在80%~90%的基金有706只。

同时,天相投顾数据显示,二季度各类基金合计盈利8700.1亿元,而此前一季度亏损2102.66亿元。其中,混合型基金、股票型基金赚钱能力显著,利润分别达4937.94亿元、2489.01亿元;固定收益类产品也延续了赚钱效应,债券型基金和货币基金利润分别为618.27亿元、542.32亿元;QDII、FOF、商品型基金利润则分别为57.31亿元、41.15亿元、14.11亿元。

从基金公司来看,二季度,纳入统计的142家基金公司(含有公募资格的券商资管)中,全部整体实现盈利,其中,有25家基金公司盈利超100亿元。易方达基金凭借656.8亿元的利润位列第一,华夏基金以599.69亿元紧随其后,汇添富基金、广发基金、富国基金分别以505.84亿元、436.39亿元和403.22亿元排名第三到第五位,中欧基金、南方基金、嘉实基金、工银瑞信、银华基金也进入前十。

从基金产品来看,二季度,有9只基金盈利超过50亿元,其中诺安成长以98亿元的利润高居榜首。值得注意的是,诺安基金二季度的利润为145.02亿元,也就是说,诺安成长这只网红基金,对其公司利润贡献率近七成。白酒基金以92亿元的利润位居第二,对招商基金185.72亿元的总利润贡献占比近五成。另外,芯片ETF、华夏能源革新、银华富裕、易方达蓝筹混合、银河创新、农银新能源主题、中欧医疗健康A二季度利润也超过50亿元。

增持新能源,减持金融地产

从行业配置角度看,制造业仍然是公募的“最爱”,二季度公募配置比例进一步增长。同时,信息传输、软件和信息技术服务业等5个行业也获得公募不同程度的加仓,金融业等行业则遭到减持。

天相投顾数据显示,二季度公募基金持有制造业的市值为29451.60亿元,配置比例为49.54%,较一季度增长4.54个百分点,位列所有行业第一。增长第二的是科学研究和技术服务业,其占净值比例从一季度的1.68%上升至2.28%。此外,信息传输、软件和信息技术服务业、卫生和社会工作、采矿业、综合也获得小幅加仓。与此同时,公募配置比例第二高的金融业,持仓市值占净值比例较一季度末下降1.14个百分点至3.5%。租赁和商务服务业、交通运输、仓储和邮政业以及房地产业等行业也被减持。

二季度公募持仓前三名行业集中度为56.07%,较一季度末的52.54%上升了3.53个百分点,行业集中度进一步提升。

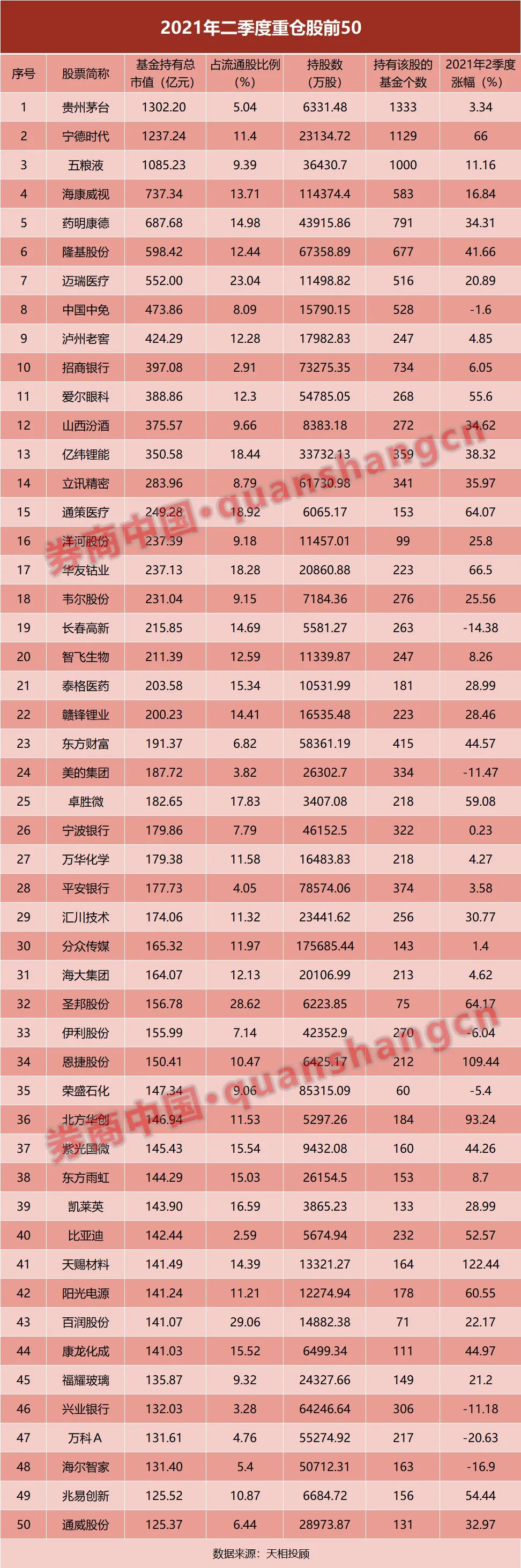

持仓股方面,白酒、医药和新能源仍是公募基金的主要配置方向。而从调仓动作来看,新能源在二季度被公募基金显著增持,金融、地产遭到减持,消费、医疗则现分歧。

数据显示,二季度公募基金增持市值最多的是动力电池龙头股宁德时代,加仓市值达726.27亿元;光伏龙头隆基股份在二季度获公募增持208.63亿元,增持市值位列第四;恩捷股份、比亚迪、天赐材料、阳光电源等新能源产业链相关个股也都获得了超100亿市值的增持。另外,半导体、医药医疗行业内部分龙头股也获得增持。

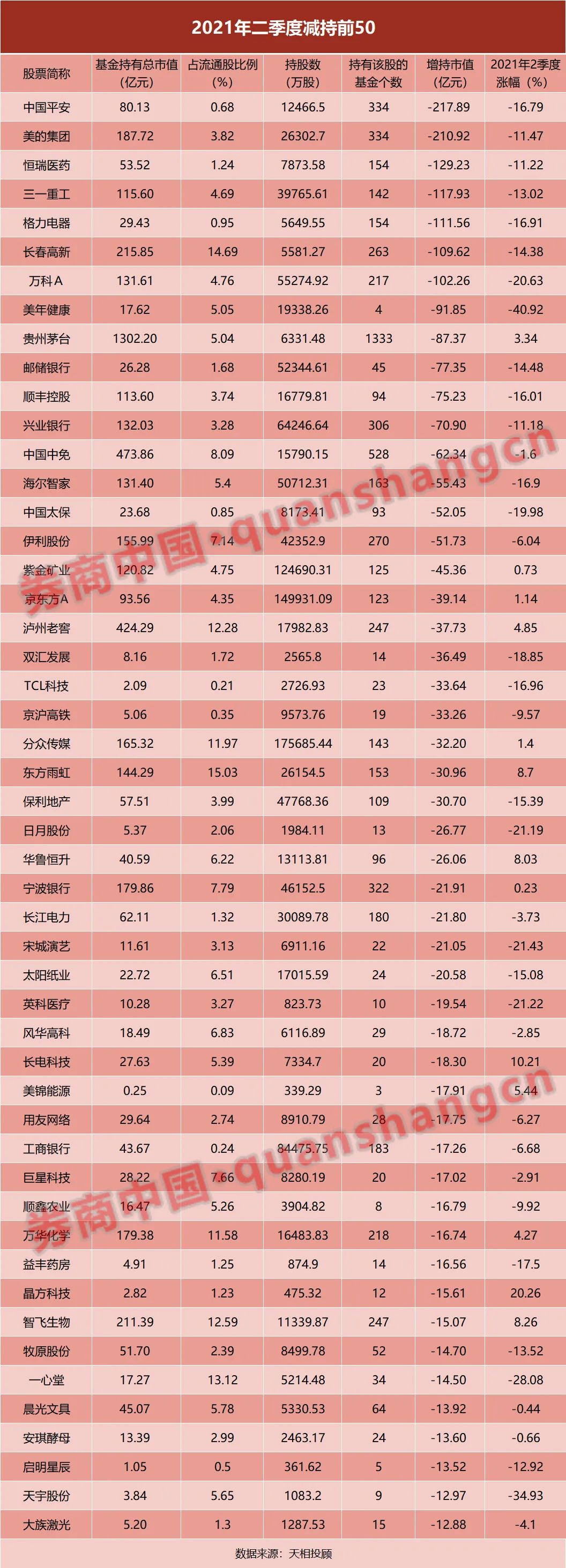

而遭到基金减持的股票则大多是房地产股和金融股,也有部分来自医药、消费领域。基金二季度减持市值最多的是中国平安,达217.89亿元;紧随其后的是美的集团和恒瑞医药,减持市值分别为210.92亿元、129.23亿元。同时,三一重工、格力电器、长春高新、万科A被减持市值也超过100亿元。值得注意的是,二季度贵州茅台也遭到公募基金减持,持股数减少585.25万股,持仓市值减少87.37亿元,占流通股比例相应减少0.47个百分点。

截至二季度末,公募基金十大重仓股分别为贵州茅台、宁德时代、五粮液、海康威视、药明康德、隆基股份、迈瑞医疗、中国中免、泸州老窖、招商银行。整体较上季度变动不大,美的集团下滑出重仓股前十行列,前十新增招商银行,中国中免、泸州老窖的基金持有总市值及排名有所下降,宁德时代、药明康德、隆基股份的基金持有总市值及排名有所上升。前50大重仓股中大部分都是各个行业的龙头公司,如防水龙头东方雨虹、全球汽车玻璃龙头福耀玻璃,以及工控龙头汇川技术等。

(原标题:基金“中考”最全榜单来了!二季度大举加仓新能源,7股减持超百亿…权益类基金规模超8万亿!十大重仓股已现微妙变化)