来源:聪明投资者

今天是2021年最后一个交易日,基金的一年表现也正式揭榜。

相比于普涨的2020年,2021年全年行情呈现明显的结构性。上证综指最新收于3639.78点,全年上涨4.21%;沪深300则收跌5.56%。

与全年横盘震荡的指数相比,各行业分化严重,从30个中信一级行业来看,电力设备及新能源等22个行业收涨,其中8个行业涨幅超过20%;8个行业收跌,其中消费者服务、非银行金融均跌超20%。

涨幅最大的行业莫过于电力设备及新能源,上涨46.78%;周期各行业同样表现不俗,有色上涨44.77%,煤炭上涨44.00%,基础化工上涨43.34%,钢铁上涨39.94%,包揽行业涨幅第二到五名。

在这样的结构性行情下,基金的表现同样明显出现两极分化——重仓新能源的基金表现靓丽,重仓消费的基金业绩平平。而行业配置均衡的基金同样多数寂寂无名,尽管相当一部分取得了不错的绝对收益,但难以在排名中有所体现。

基金行业整体来看,截至12月30日,2021年普通股票型基金平均回报率为7.06%,偏股混合型基金为4.50%,远低于去年平均水平(普通股票型平均收益46.88%,偏股混合型平均收益40.46%)。

盘点2021年基金表现,可以发现:

1. 新能源大涨的行情使得排名靠前的基金多半重仓新能源,行业配置均衡的同时还能实现高收益的基金仅有刘畅畅管理的华安文体健康、丘栋荣管理的中庚小盘价值等寥寥几只。

2. 今年上榜的基金呈现明显的基金经理“年轻化”,以及基金规模的“小型化”。排名前百的基金经理投资年限平均仅4.05年。

3. 今年翻倍基仅有2只,为崔宸龙管理的前海开源公用事业与前海开源新经济,东方日升是其独门重仓股,三季度大笔新进重仓新能源运营商。

4. 今年TOP30基金经理的代表产品平均收益率为6.73%,跑赢沪深300约12个点。

5. 冯明远旗下有7只基金收益率超过40%,杨锐文和丘栋荣分别有7只以及4只基金收益率高于20%。其中,杨锐文今年发行的新基——景顺长城新能源产业是TOP30基金经理所有在管产品中收益率最高的基金,今年收益率高达63.26%。

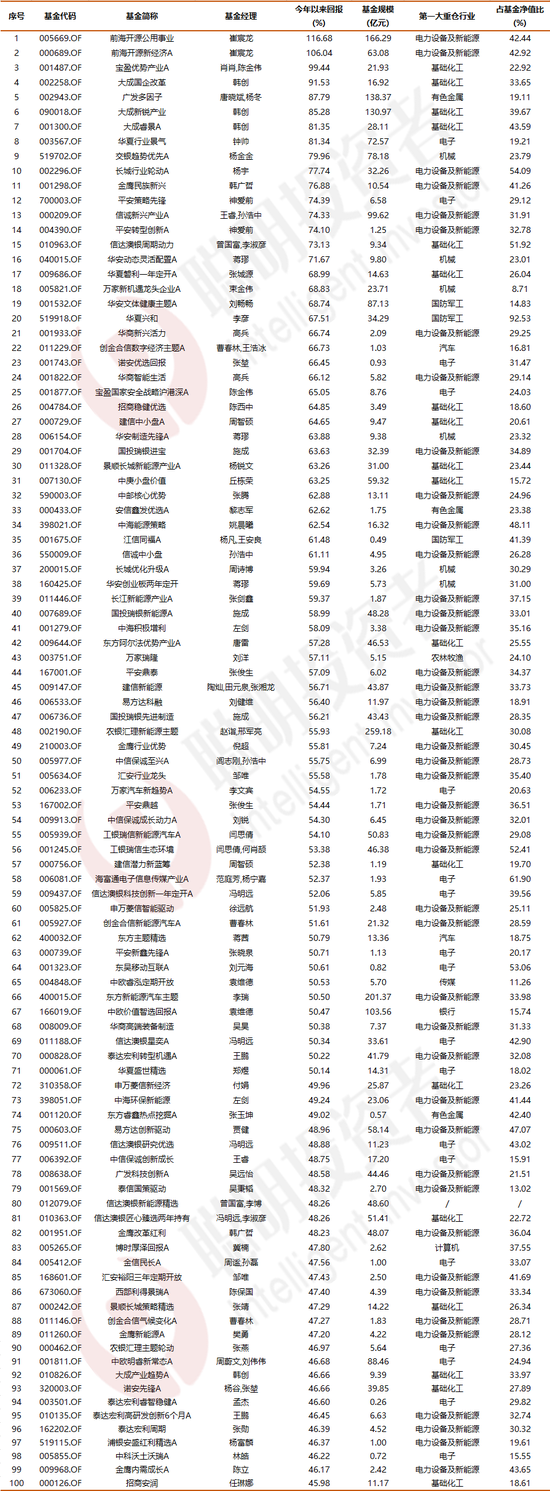

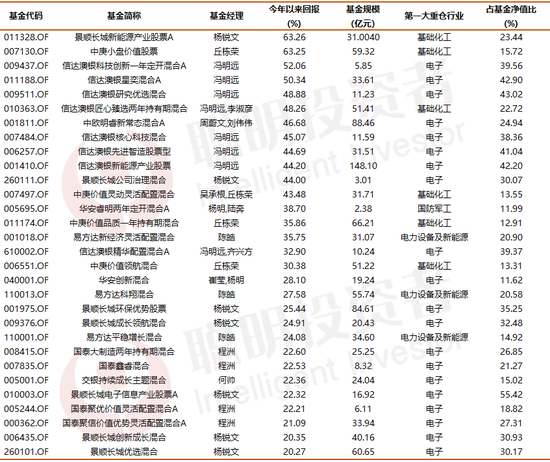

前百名近半数重仓新能源,“新生代”基金经理撑起“半壁江山”

来源:Wind;截止2021年12月30日

基金收益率相比去年的下降不仅体现在平均水平上,同样体现在排名靠前的绩优基金中。2020年,实现年内收益率超过100%的基金共有88只,而今年仅有2只。肖肖、陈金伟管理的宝盈优势产业以99.44%的收益率位列第3名。

1. 能够从众多基金中脱颖而出名列前茅的“绩优基”们,多半重仓了新能源或周期板块。

从今年收益前100名的基金来看,根据中报数据统计,44只基金的第一大重仓行业为新能源,占基金净值比的平均值高达33.45%;18只基金第一大重仓行业为电子,占基金净值比平均值同样高达30.54%;

19只基金第一大重仓行业为基础化工,3只基金为有色金属,3只基金为国防军工,第一大重仓行业占基金净值比同样分别高达27.59%、28.29%、49.59%。

值得一提的是,中欧价值智选、万家瑞隆这2只基金的第一大重仓行业分别为银行、农林牧渔,均为年内指数表现不佳的行业,但由于行业配置相对均衡,这2只基金均取得了不错的收益。

行业配置均衡的基金能在今年收益靠前殊为不易,今年表现较好的还包括丘栋荣管理的中庚小盘价值、刘畅畅管理的华安文体健康、束金伟管理的万家新机遇龙头、王睿管理的中信保诚创新成长等。

2. 今年上榜的基金呈现明显的基金经理“年轻化”,以及基金规模的“小型化”。

从今年排名前100的基金来看,基金经理的平均累计任职年限仅有4.05年,任职超过10年的老将仅有华夏的郑煜以及汇安的邹唯。

今年基金业绩表现最好的基金经理——崔宸龙、陈金伟、韩创等,均是基金经理中的“新生代”;排名前10的基金中,甚至没有基金经理的投资年限超过3年。

可以说,“新生代”基金经理们在今年的基金表现中撑起了“半壁江山”。

而任职年限超过7年的“老将”,今年表现较好的只有杨锐文、邹唯、刘元海、郑煜、付娟等寥寥几位。

与基金经理“年轻化”相对应的是今年上榜基金的“小规模”。

截至三季度,今年收益最高的100只基金中,仅有6只基金规模超过百亿,分别是崔宸龙管理的前海开源公用事业,唐晓斌、杨冬管理的广发多因子,韩创管理的大成新锐产业,赵诣、邢军亮管理的农银汇理新能源主题,李瑞管理的东方新能源汽车主题,袁维德管理的中欧价值智选回报。

从年初规模来看,排名前百的基金中有50只基金不足2亿,属于“迷你基金”,截至三季度,这一数字仍然有19只,不足1亿的基金也还有6只。

可以说,小规模基金凭借其资金的灵活性在今年的市场中如鱼得水,相反,规模过大的基金在部分小市值、高赔率的成长股中很难一展身手。

另一方面,由于业绩表现优异,排名前百的基金规模多有增长,百只基金规模合计增长近670亿。

其中,由于业绩表现强势,今年的“冠军基”前海开源公用事业,基金规模从2020年末的4.84亿元激增至三季度的166.29亿元;广发多因子也从去年年末1.24亿的小规模迅速增长至138.37亿。

去年的“冠军”基金经理赵诣管理的农银汇理新能源主题的规模在去年大幅增长的情况下,今年前三季度再次增长超百亿;

另一只管理规模大幅增长的是李瑞管理的东方新能源汽车主题,今年前三季度规模增长超150亿,与农银汇理新能源主题是今年收益排名前百基金中规模唯二超过200亿者。

3. 统计今年前三季度的绩优基金重仓股,一季度20只基金第一大重仓是宁德时代,二季度这一数量增长到了23只,三季度仅剩6只基金第一大重仓坚守在宁德时代,阳光电源、天齐锂业成为三季度机构爱股。

如果说2020年股市的核心标的是贵州茅台,2021年毫无疑问是宁德时代。

仅统计排名前100基金的第一大重仓变化,一季度的第一大重仓股行业分布更为分散,除20只基金重仓宁德时代、5只基金重仓亿纬锂能外,也不乏将贵州茅台、长春高新等作为第一大重仓的基金。

二季度,消费行业在基金的第一大重仓股名单中基本消失,取而代之的是天赐材料、星源材质、新宙邦等新能源中上游个股。

三季度,周期股开始频繁出现在基金第一大重仓股的位置上,新能源上游的资源股轮番上阵,华友钴业、天齐锂业、赣锋锂业等频繁出现。光伏板块中,逆变器成为基金集中重仓的对象,阳光电源、德业股份同样多有基金重仓。

可以说,今年的主线行情虽然统称新能源,但新能源汽车的行情经历了从锂电池、电池材料转向上游资源、有色金属,电力能源的行情也从光伏制造转向储能、逆变器和绿电,每一季度的热点均有切换。

4. 复盘前海开源公用事业,从风口到另一个风口的准确切换。

论对热点的把握,今年的冠军基金可以说是其中翘楚。

2020年赵诣“承包”基金前四,今年的基金前两名也被崔宸龙一人“包揽”。

资料显示,崔宸龙毕业于美国西北大学和新加坡南洋理工大学,博士研究方向是材料科学与工程,2017年加入前海开源基金,主要覆盖新材料、电力设备和新能源,2020年7月接手前海开源公用事业,开始担任基金经理一职。

整体来看,崔宸龙的股票仓位略低于同类基金平均水平,季度间有明显调整。

贯穿前三季度的持仓主要均为新能源个股,但不论在新能源汽车产业链的上中下游和光伏制造与运营间均有所切换。

来源:Wind;截止2021年12月30日

从重仓持股变化中可以看到,二季度崔宸龙新进融捷股份,增加对上游锂资源的配置,同时中游电池环节增配宁德时代和亿纬锂能,负极材料加仓中科电气,同时新进港股的比亚迪股份。

三季度,伴随基金规模大幅增长,崔宸龙在二季度的基础上继续增配锂电池环节,加仓亿纬锂能、宁德时代、比亚迪股份,同时下重手新进5只绿电概念股——华润电力、华能国际、中国电力、中广核新能源、新天绿色能源。

从二、三季度崔宸龙的新进及加仓个股来说,仅有宁德时代、亿纬锂能在三季度有小幅回调,其余新进重仓股单季度最低涨幅也有28.65%,可以说在新能源领域内对风向的把握十分精准。

此外,东方日升可以说是崔宸龙的独家重仓。2020年四季度,崔宸龙在组合中即持有东方日升,伴随着基金规模的增长,2021年前三季度,崔宸龙再度加仓。从2月初到11月高点,东方日升涨幅近146%。

关于2022年的投资机会展望,崔宸龙仍聚焦在新能源领域,着力寻找下一个技术突破口。以其此前在前海开源2022年投资策略会上所述,2022年新能源汽车板块将重点关注正极磷酸锰铁锂技术路线的实现、碳硅负极材料以及4680电池技术的落地,光伏板块则重点关注组件的品牌溢价、异质结及颗粒硅技术。

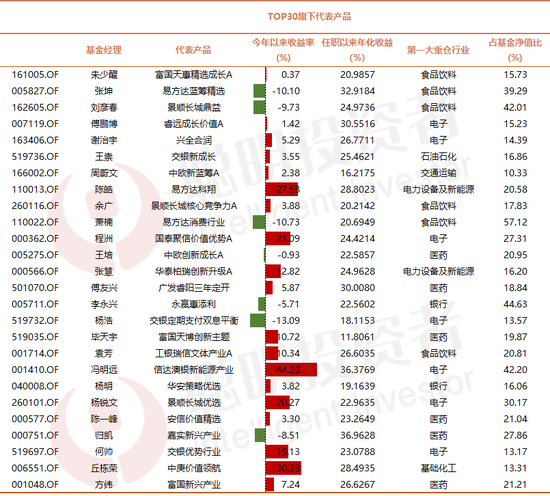

TOP30:冯明远旗下7只基金收益率高于40%,杨锐文年内新基回报高达63%

来源:Wind;截止2021年12月30日

2021年,目前仍在任的26位TOP30基金经理的代表产品平均取得6.73%的正收益,跑赢沪深300约12个点。

由于TOP30基金经理的选择标准是面向全市场选股而非单一行业主题,多数基金经理在今年取得相对稳定的正收益,却并没有在基金收益的前百名榜单中。

1. 以第一大重仓行业来看,6只代表基金的第一大重仓行业为食品饮料,第一大重仓行业为医药的基金同样有6只,7只基金第一大重仓行业为电子,仅有2只重仓新能源,这与今年的上榜基金重仓情况形成了鲜明对比。

具体来看,重仓食品饮料的基金中,张坤、刘彦春的食品饮料持仓占基金净值比均超过39%,而萧楠由于管理消费基金,食品饮料更是占比高达57%。

相比之下,朱少醒、袁芳和余广尽管第一大重仓行业同样为食品饮料,但由于行业配置均衡,在消费不景气的情况下,今年仍然取得了正收益。

医药基金的情况略好于食品饮料,尽管方纬、陈一峰、毕天宇、傅友兴第一大重仓行业为医药,但占净值比均不超过22%,今年同样取得了正收益。

2. 从收益情况来看,今年表现最佳的TOP30基金经理莫过于冯明远、杨锐文、丘栋荣、陈皓、程洲。

来源:Wind;截止2021年12月30日

从TOP30基金经理的目前所有在管基金来看,今年以来回报在20%以上的有30只,其中8只由冯明远管理,杨锐文有7只,丘栋荣有4只。原周应波管理的中欧明睿新常态同样在今年取得了46.68%的收益,后交由周蔚文、刘伟伟共同管理。

具体来看,冯明远管理的8只基金今年的收益率均在30%以上,除信达澳银精华外的其余7只均高于40%,最高的信达澳银科技创新收益率达52.06%。

冯明远的能力圈主要就在TMT和新能源领域,与今年市场最热的“锂光芯”十分契合。从其投资风格来看,他对自己的定义是——行业相对集中,持股相对分散。

从其代表产品信达澳银新能源产业来看,2021年三季度基金的前十大重仓占比仅有22.42%,而在电子行业的配置比重则达到了42.20%。

来源:Wind;截止2021年12月30日

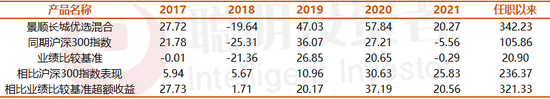

杨锐文是TOP30基金经理中典型的成长股选手,相比于追求1-10阶段的确定性,杨锐文更倾向于探索0-1阶段的成长股,用3-5年的维度来判断公司的成长性。

在风格上,杨锐文这种通过研究产业趋势挖掘成长股的特点也与今年的市场十分之契合。体现在基金回报上,其代表产品景顺长城优选和今年新基景顺长城新能源产业分别取得了20.27%、63.26%的成绩。

来源:Wind;截止2021年12月30日

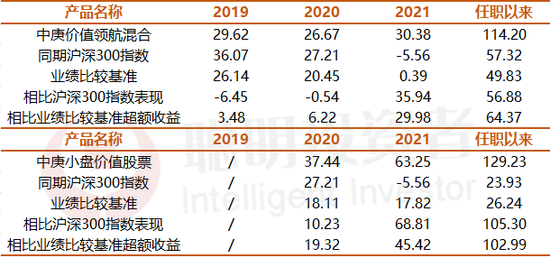

丘栋荣投资风格在TOP30基金经理中可谓独树一帜,他的选股框架基于“PB-ROE”,极重视资产的性价比。

来源:Wind;截止2021年12月30日

在过去的两年牛市中,这样的选股模式承受了比较大的压力和质疑,2019年未跑赢沪深300,2020年中庚价值领航收益率基本与沪深300持平。对此,丘栋荣称其中一个重要原因是流动性持续宽松,导致低估值策略相对表现不强。

2021年,市场结构性高估与低估并存, 丘栋荣主要从大金融、能源资源类周期股、细分龙头的低估值小盘价值股、需求复苏逻辑下的消费股中寻找机会。

从他的持仓中可以看到,丘栋荣在今年仍然坚守着低估值价值投资策略,而这样的策略在今年的结构性行情中显然有较好的表现。

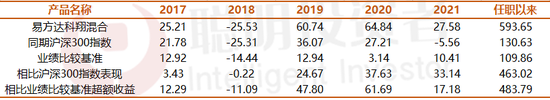

此外,陈皓、程洲这2位行业配置均衡、长期回报稳定的基金经理今年也有较好的表现。

行业配置均衡的基金经理,在短期内跑出绝佳排名的概率不高,但中长期却能够实现稳定的年化收益。

陈皓的风格倾向于行业配置均衡的成长股投资,他的代表产品易方达科翔和易方达平稳增长在今年的第一大重仓行业均为电力设备与新能源,但占比均只有20%左右,一方面借助了行业的Beta,另一方面避免了单押赛道的高波动。

用陈皓自己的话来讲,“在不同的阶段,什么样的市场风格,我会把我不同的武器拿出来应对这个市场”。

来源:Wind;截止2021年12月30日

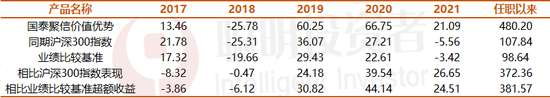

如果说陈皓是“成长+均衡”,程洲就是“稳健+均衡”。作为从业超13年的投资老将,他管理的基金回撤远小于同期沪深300,并且代表产品国泰聚信也有24.23%的年化回报。在行业配置上,程洲今年重点配置了原料药、锂资源上游以及一些传统化工龙头企业。

来源:Wind;截止2021年12月30日

3.基金行业有句话,叫作“一年五倍易,五年一倍难”。

短期的排名固然可以吸引诸多投资人的目光,但长线业绩更能为持有人带来丰厚的复利价值。

一位基金经理是否足够优秀,更重要的是长期业绩以及理念与行动的知行合一。

2022年,聪明投资者将继续基于基金的多维分析和评价体系,遴选值得安心托付的基金经理。

编辑:慧羊羊