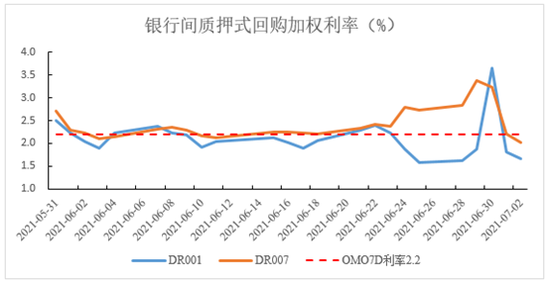

1. 货币市场资金面:

上周央行公开市场有900亿元逆回购到期,进行了1100亿元逆回购,净投放200亿元;其中上月末三天每天投放300亿元逆回购,净投放200亿元,月初两天回到最近三个月每天逆回购百亿元的惯例,净回收200亿元,全周公开市场累积净投放200亿元。

资金面表现方面,上周资金价格由于跨半年波动加大。上周三为上半年最后一个交易日,当天DR007录得2.55%,R001录得3.65%。跨半年后资金利率大幅回落,上周五DR007降至1.89%,R001降至1.65%,流动性分层也出现大幅缓解。

2. 现券市场:

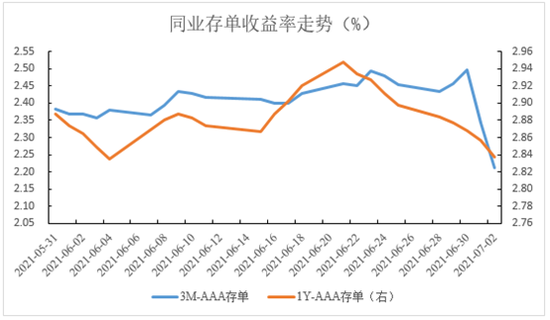

(一) 同业存单:上周3M和1年期存单利率均出现下行,其中1年期存单收益率下行6bp至2.84%,3M存单收益率下行24bp至2.21%。3M存单下行幅度较为剧烈,降至7天逆回购操作利率附近。上周商业银行共发行同业存单2035.5亿元,发行量较前一周大幅降低近六成。

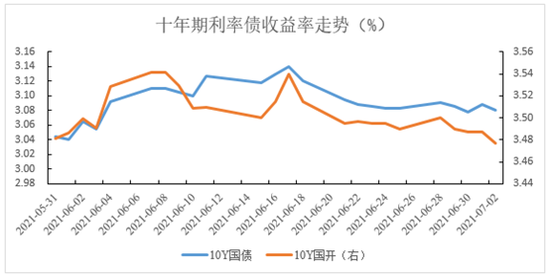

(二)利率债: 上周发行国债152亿、政金债430亿、地方债949亿,上周利率债发行量回落而到期量上升,叠加央行释放宽松态度,从而导致一级市场需求向好。二级市场方面,上周市场波动较小,跨半年并未对市场带来较大扰动。上周一,随着跨季临近资金面边际收紧,市场情绪转向谨慎,当天200016上行1.5bp。上周二,受货币政策委员会二季度例会释放的鸽派信号影响,市场情绪略有好转,当天200016下行1bp。上周三为上半年最后一个交易日,隔夜资金虽十分紧张,但市场普遍预期跨季后资金面会转松,因此情绪相对平稳,而PMI数据低于预期则导致债市情绪转好,当天200016下行1.25bp。上周四,跨季后资金面显著转松,但央行也由300亿逆回购操作回归至100亿,市场情绪受到一定冲击,当天200016上行1.05bp。上周五消息面平静,资金面宽松,债市情绪转好,当天200016下行1.05bp。上周十年国债活跃券200016累计下行0.75bp,十年国开活跃券210205累计下行1.25bp。从利差看,上周国债10-1利差走阔4bp至68bp,国开10-1持平在98bp。

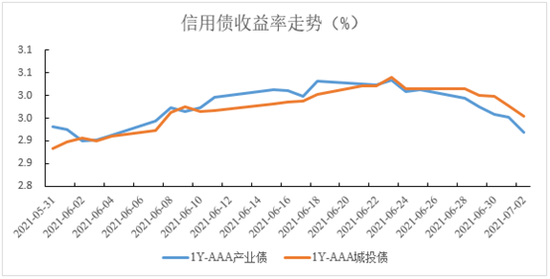

(三)信用债:上周信用债共发行1647.72亿元,周环比下降44.61%。二级市场方面,产业债、城投债收益率均整体下行。其中,AAA产业债1Y下行6.07bp(2.9603%),3Y下行7.42bp(3.3933%),5Y下行5.43bp(3.6677%); AAA城投债1Y下行3.32bp(2.9892%),3Y下行7.99bp(3.4098%),5Y下行7.09bp(3.7064%)。

3. 可转债:

中证转债指数下跌0.96%。其中,超高平价券(转股价值大于130元)涨幅均值为3.01%,涨幅高于中平价券(-0.75%)和低平价券(-1.23%)。低评级券(评级为AA-及以下)的涨幅均值为0.37%,表现优于高评级券(-0.69%)和中评级券(-0.70%)。转债估值方面,截止上周五市场转股溢价率为18.42%,分位值为40.95%,低于历史中性水平。上周,捷捷转债、三花转债、钧达转债、万兴转债和道氏转债涨幅居前。

4. 市场热点:

6月30日,6月中采PMI指数发布。6月份中国制造业采购经理指数、非制造业商务活动指数、综合PMI产出指数分别为50.9%、53.5%、52.9%,比5月回落0.1、1.7和1.3个百分点。数据略低于预期,因此长端利率有所下行。整体来看,当前经济仍处于恢复进程中,过程相对平稳,但需注意后续出口走弱、服务业需求下降等风险。目前来看,利率债市场仍看不到趋势性机会。

国内流动性仍是稳字当头。6月25日,央行货币政策委员会第二季度例会召开,在货币政策方面,仍然延续一季度例会表态,依然保持“稳字当头”的取向,明确稳健的货币政策要灵活精准、合理适度,把握好政策时度效,保持流动性合理充裕,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,保持宏观杠杆率基本稳定,并新增“维护经济大局总体平稳,增强经济发展韧性”这一表述。包括近期央行媒体刊文《没有根据的所谓流动性预测可以休矣》,都再次验证央行当前对流动性的态度还是以稳为主的。

央行的公开市场操作也是这么做的。3月以来,央行OMO操作较为稳定,基本为等量对冲,资金利率也基本维持在政策利率附近。直至6月24日,为了缓解跨半年资金紧张的压力,央行春节后首次突破百亿,开展300亿元逆回购操作,净投放200亿元,并持续5个交易日,直至上周三跨季结束。一旦跨季结束,央行马上回到每日投放100亿元的常态。由此可知,上月末的300亿元投放并不意味着,货币政策转向宽松,只是为了跨季流动性的平稳度过,央行稳字当头的货币政策仍未发生变化。

此外,当前也不存在流动性收紧的条件。流动性过紧可能不利于防范化解信用风险。结构性货币政策导向下,鼓励资金流向制造业和小微企业,则货币政策也需要维持稳健,资金面不能太紧。因此,央行仍将保持着稳字当头的货币政策,在资金面波动较大的时点也会酌情予以对冲,但也不排除在地方债放量、季末、税期等关键时点资金面会出现明显波动。

免责声明:本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接受者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资需谨慎。