证券行情猎手 量化配置先锋

华富证券先锋ETF

交易代码:516980

场内简称:证券先锋ETF

6月24日起正式上市

01

证券先锋ETF是一只什么样的产品?

证券先锋ETF,是一只跟踪“中证证券公司先锋策略指数” (指数代码:931402)的交易型开放式指数基金,采用指数化投资策略,紧密跟踪代表证券行业的证券先锋指数的走势。证券先锋ETF于6月24日在交易所正式上市,交易代码为“516980”,场内简称为“证券先锋ETF”。

02

证券先锋ETF上市后如何购买?

证券先锋ETF上市之后,投资者既可以申购或者赎回基金份额,也可以像封闭式基金一样在二级市场上按市场价格买卖ETF份额。

申购:首先根据证券先锋ETF申购赎回清单配齐相应股票。然后向申赎代办券商提交申购申请。最后申购成功,获得基金份额。

交易:与个股买卖完全一致,ETF交易免印花税。

03

中证证券公司先锋策略指数是什么样的指数?

中证证券公司先锋策略指数(证券先锋指数),是华富基金与中证指数公司独家合作开发的一个优化升级版证券行业指数。该指数选取沪深两市证券公司股票总市值较大的股票作为样本股,结合业务占比、盈利增速、价格动量表现,以自由流通市值与估值指标进行加权,反映证券行业业务模式稳定、盈利增速高、具备动量特征且估值水平合理的相关上市公司股票的整体表现。

04

中证证券公司先锋策略指数如何选取成分股?

证券先锋指数作为策略指数,遵循着“在同质化的券商股中,给予阶段性低估的股票以更高的权重,高估的股票以更低的权重“的编制逻辑。

具体到编制规则上,证券先锋指数可分为样本选取方法、指数样本分组和权重调整三部分。

成份股选取方法

·1·

在中证全指证券公司指数样本股中,按照最近一年A股日均总市值由高到低进行排名,剔除排名后5%的股票。

· 2 ·

在样本股中,按照最新一期财报公布的净资产由高到低进行排名,并分为四组,组间按自由流通市值占比确定权重。

· 3 ·

对组内同时满足特定条件或经纪、资管、投行等单项业务中收入占比连续两个财报季超过50%的样本股,其权重即为个股的自由流通市值占比;其余组内股票按净资产市值比指标的Z值得分,按比例分配剩余权重。

成份股调整方法

·1·

指数样本股每月调整一次,样本股调整实施时间为每月的第二个星期五的下一交易日。权重因子随样本股定期调整而调整。

· 2 ·

特殊情况下将对指数成分股进行临时调整。

· 3 ·

以2013年12月31日为基日,基点为1000点。

05

中证证券公司先锋策略指数相较于普通证券指数有何优势?

在每一轮比较典型的上涨行情中,证券先锋指数的表现都要好于普通的证券行业指数。

数据来源:WIND 相关行业指数的 过往表现不代表本基金未来表现,不构成对本基金业绩的保证

从长期来看,证券先锋指数相比普通的证券行业指数要略胜一筹。

数据来源:WIND,2013.12-2021.6 相关行业指数的过往表现不代表本基金未来表现,不构成对本基金业绩的保证

06

中证证券公司先锋策略指数的重仓股有哪些?

指数前十大成份股列表

数据来源:WIND指数编制方案,截至2021.6.21,个股不作为推荐

07

券商板块目前还具备性价比吗?

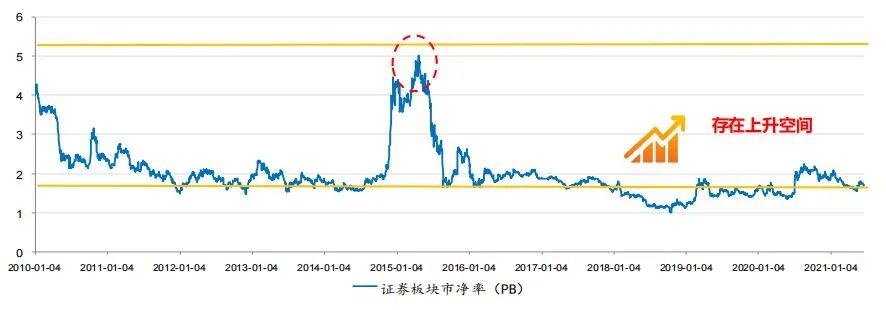

目前券商板块处于估值适中的水平,此时配置券商的性价比较高,未来的盈利能力值得期待。2015年券商市净率(PB)峰值超5倍,而目前券商PB在1.7倍附近徘徊,存在一定的估值上升空间。同时,随着融资结构改善,券商整体盈利能力提升,盈利能力改善也会提升券商的估值,未来券商板块有可能迎来戴维斯双击。

数据来源:Wind,2010.1.1-2021.6.21

08

现在是投资券商的好时机吗?

看一个行业的投资价值,无非关注两点,估值和业绩。当前券商板块估值处于低位,业绩处于高位,具有非常好的配置价值。

当前券商板块的市净率水平在1.7倍左右,处于历史偏低水平。如果把当下券商股的市净率水平与历史进行对比,当前这一水平比2014年年底券商股爆发前夕的估值水平基本相当。当前券商板块的市净率为1.73倍,处于2010年以来的33%分位数水平,亦处于历史偏低位置。

相对于券商板块较低的估值,它近两年的业绩增速非常突出。证券行业2019年的归母净利润增速为77.9%,2020年的归母净利润增速是51.99%,今年一季度的归母净利润增速接近30%。

对于当前的券商板块而言,一方面是突出的业绩,另一方面是偏低的估值水平。在这样一个背景下,说明这个板块具有不错的投资价值。

数据来源:Wind ,截至2021.6.21

09

行业ETF作为资产配置工具,具有怎样的投资优势?

当我们看好一个行业,或者想把握板块间的轮动机会,做好趋势投资时,总会碰到行业内公司太多、基本面信息缺失、研究挑选难度大等问题,相较于选股,行业ETF大幅简化了投资难度,为投资者提供了轮动趋势交易的降维投资工具。

成本更低

管理费率:与普通开放式基金相比,ETF的管理费通常会比较低,与普通权益类基金1.5%的年管理费相比,ETF大多会在前者的三分之一左右。比如华富证券先锋ETF的管理费率仅为0.5%/年。

交易费率:ETF上市后通常是在场内买卖,交易费用类似于股票,而相较于股票,ETF还可以少付0.1%的印花税。

交易灵活

交易效率高,到账时间短,即卖出ETF资金当日可用,第二日可取。

操作透明

ETF完全跟踪标的指数,规则明确,运作透明,免去对基金经理的依赖,同时成本也更确定,不因申赎影响组合收益。

10

证券先锋ETF的基金经理是谁?

证券先锋ETF的基金经理是郜哲先生,北京大学理学博士,博士研究生学历,七年证券从业经验,四年投资管理经验。历任方正证券博士后研究员,上海同安投资管理有限公司宏观量化部高级研究员,具备丰富的资管量化研究经验。

风险提示:

①历史数据显示,证券行业具备较明显的周期属性,在不同行情中呈现周期性波动,向上与向下的震荡幅度都较大,请投资者注意相关投资风险。

②基金有风险,投资需谨慎。本基金为ETF股票型基金,采用指数化投资策略,紧密跟踪中证证券公司先锋策略指数,投资于标的指数成份股和备选成份股的资产比例不低于基金资产净值的90%,且不低于非现金基金资产的80%。基金投资收益将受到证券市场调整而发生波动,可能会发生本金亏损。有关本基金的具体风险,请详见《招募说明书》相关章节。基金管理人对本基金的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。请投资者注意,不同基金销售机构对本基金的风险评级可能不一致,请根据各销售机构作出的风险评估以及匹配结果进行购买,并详细阅读本基金的《基金合同》、《招募说明书》等法律文件,了解本基金风险收益特征等具体情况,根据自身风险承受能力等情况自行做出投资选择。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。本产品由华富基金管理公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金管理人承诺以诚实守信、勤勉尽责原则管理和运用基金财产,但不保证本基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人提示投资者的“买者自负”原则,在作出投资决策后,与基金投资有关的风险由投资者自行承担。ETF上市后将在二级市场进行交易,尽管套利机制的存在将使得ETF交易价格与IOPV(基金份额参考净值)的差异控制在一定范围内,但ETF交易价格受诸多因素影响可能存在显著不同于IOPV的情形,投资者买入ETF可能存在一定的折溢价风险。基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

郜哲,北京大学理学博士,七年证券从业经验,四年投资管理经验。

郜哲目前管理基金情况:2018 年 2 月23日以来管理华富中证 100指数基金、华富中小企业100指数基金,2019 年 1 月28日以来管理华富 5 年恒定久期国开债指数基金,2019 年 12 月24日以来管理华富中证人工智能产业 ETF,2020年4月22日以来管理华富中债-0-5年中高等级信用债指数基金,2020年4月23日以来管理华富中证人工智能产业 ETF联接基金,2020年8月3日以来管理华富中债-安徽省公司信用债指数基金。