【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

文 | 牛锋

编辑 | 承承

券商融资终于迎来复苏迹象。

继2月份中银证券上市后,区域券商龙头中泰证券也将于5月20日网上发行。此外,中国证监会发审委会议审核结果显示,国联证券首发获得通过,头部券商中金公司也在5月15日披露了招股书。而在中金之前,万联证券、财达证券登陆上交所申请已处于反馈状态。

配合股权投资时代的加速来临,以及创业板即将注册制预期,2019年融资上曾一度陷入低谷的券商公司再现IPO集体排队现象,大概率上,有大批尚未上市的券商即将在2020年内登陆二级市场。

中泰证券发行价引热议

中金IPO“来者不善”

中泰证券招股书披露,本次发行股数不超过6.97亿股(占发行后总股本的比例不低于10.00%),发行价格为每股4.38元,合计近30.53亿元,扣除发行费用后的募集资金将全部用于补充营运资金。

值得注意的是,中泰证券的发行市水准为43.28~48.08倍,高于行业近一个月的平均静态市水准39.52倍。就此,中泰证券4月底至今连续3次披露首次公开发行股票投资风险特别公告,表示“存在未来发行人估值水平向行业平均市水准回归,股价下跌给新股投资者带来损失的风险。”

近3年来,价格适中的大、中型券商上市后的短线走势明显强于头部券商和小型券商,如华西证券和中信建投,在上市后分别录得3连板和5连板,而中银证券与两大区域性券商红塔证券和天风证券也在上市后连续10个涨停以上。而在今年2月,发行市水准小于行业平均水准的中银证券在首发上市时也做出过可能破发的风险提示,但上市后,股价却实现了连续12个一字板,追平了去年天风证券的连板纪录。

对于未上市券商今年排队上市现象,一位不愿具名的业内人士对《红周刊》表示,证券公司重资本化发展是行业的重要趋势,一方面是科创板与未来实行注册制改革的创业板都会涉及到保荐机构跟投,投行业务本身对资金的需求日渐增加,特别是为应对在创业板注册制这块大“蛋糕”上的竞争。而另一方面,未来投行业务对证券公司综合能力要求更高,行业格局将进一步向龙头券商集中,头部券商中金公司A股IPO欲融资百亿扩充实力是一个重要信号,无疑将推动头部券商竞争,行业格局将进一步向龙头公司集中,中小券商不努力增强资本实力不行。

“中泰证券按照招股说明书披露的发行后每股净资产为4.3549元,市净率为1.00倍,而目前券商板块平均市净率为1.44倍,从此角度看,中泰证券发行价属于较低水平。” 对于中泰证券发行定价,刘丽认为,按照中国证券业协会发布的《2018年证券公司经营业绩排名》,中泰证券总资产、净资产、净资本与净利润方面体现出了其在山东省所拥有的区位优势。而前述不愿具名人士也认为,国有企业低于一倍PB发行的情况是很罕见的,何况是中泰证券。

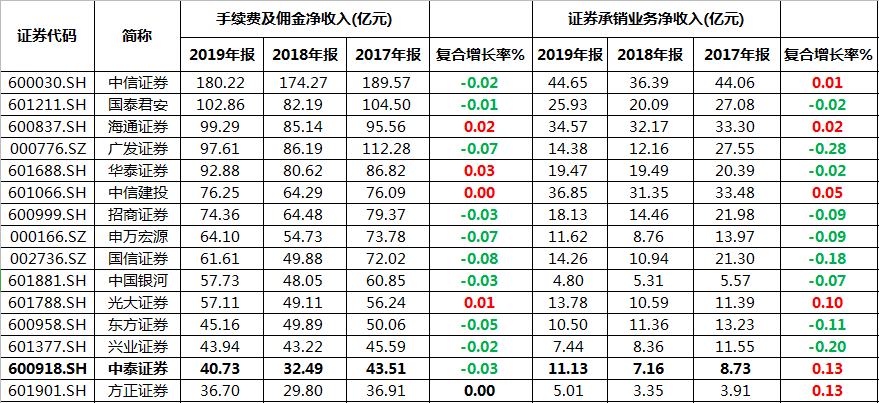

对于中泰证券的业务能力,《红周刊》记者在梳理细分数据时发现,近3年来在全部佣金与承销两个领域的收入绝对值来看,中泰证券前者收入规模均保持在行业12至14的位置(承销排名略靠前);近2年大、中型券商的收入复合增速方面,中泰证券佣金收入复合增速为-0.03%,并不靓丽,但承销收入复合增速为0.13%,相对突出,超过了其他同体量的区域性券商。如果中泰上市后能够继续保持现有竞争力,不排除股价会有一定表现机会。

中泰证券之后,预期中金公司IPO应该会有所加快。从中金发布的招股书可以看出,其募资用途将用于投行发展放在首位,保留战略性并购所需的“弹药”。长城证券非银金融分析师刘文强在接受《红周刊》记者采访时表示,“我们预计随着中金的资本扩张,未来会进一步强化在投行、财富管理领域的竞争力”。

“未来券商的投行业务集中度会相对更高。”山西证券非银金融分析师刘丽在接受《红周刊》记者采访时表示, 2019年,券商全行业投行业务净收入482.65亿元,同比增长30.46%,行业前十名市场份额为72.2%,业内第一的中金公司IPO业务的市场份额就高达23.74%,承销金额为601.46亿元。

表1 近3年券商佣金与承销业务收入统计(前15名)

数据来源:WIND,证券市场红周刊

顺势而为 券商上市、再融资潮有望加速

2019年,券商融资经历了一个低谷,全年仅有华林、红塔证券两家公司实现IPO,业内也无定增、配股实施。直到今年2月中银证券上市、3月中信证券定增,才打破了券商融资的沉寂。

刘丽认为,随着行业重资产化倾向愈演愈烈,券商需要多渠道补充净资本。去年业内通过增资扩股仅募集资金 333.12 亿元,今年这一状况在参与公司上升下,预期券商再融资速度将会大幅加快。考虑到新上市券商受流通股较少影响,估值普遍较高,这将对行业整体估值的提升有正面影响。

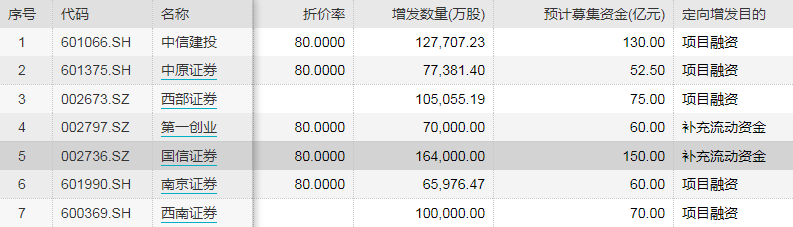

统计数据也显示,今年除了中信证券已通过定增实现募集资金134亿元,年内还有3家公司公布了定增预案,合计265亿元;加上去年4家券商发布的预案,合计近600亿元。目前,中信建投、第一创业、国信证券的融资预案已获证监会核准,南京证券预案已获发审委通过;7宗预案中已有4宗敲定主承销商。配股方面,2019年至今,招商证券等4家公司拟募资323.05亿元,尚未实施。

表2 2019年至今,券商定增预案统计

数据来源:WIND,证券市场红周刊

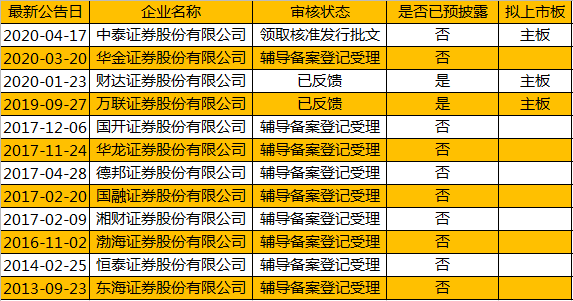

IPO方面,除了倍受关注的中泰证券和中金公司,目前处于IPO排队中的国内券商还有11家,其中,财达、万联证券已获反馈,华金、恒泰、国开证券等9家进入辅导备案登记受理。如此来看,未上市券商今年大面积上市已是大势所趋。

表3 券商公司IPO排队情况统计

数据来源:WIND,证券市场红周刊

“基于新《证券法》背景,‘深改12条’不断推进落实,股权投资时代加速来临,券商向另类投资子公司增资最根本的动力来自于市场需求与竞争需要,今年以来,方正证券、招商证券、东方证券等多家券商先后增资另类投资子公司,中小券商竞争压力增大。在此背景下,今年券商IPO预计会增多,基本满足证券法等相关规定要求即可,让市场决定资源配置。”刘文强如是说。