【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

5月以来市场震荡延续,市场开始担忧“5月魔咒”,犹豫着是否该“Sell in May and go away”。传说中的日历效应真有如此大的威力吗?我们又该如何应对?别担心,小安有思路。

01

历史上的五月魔咒是怎样的?

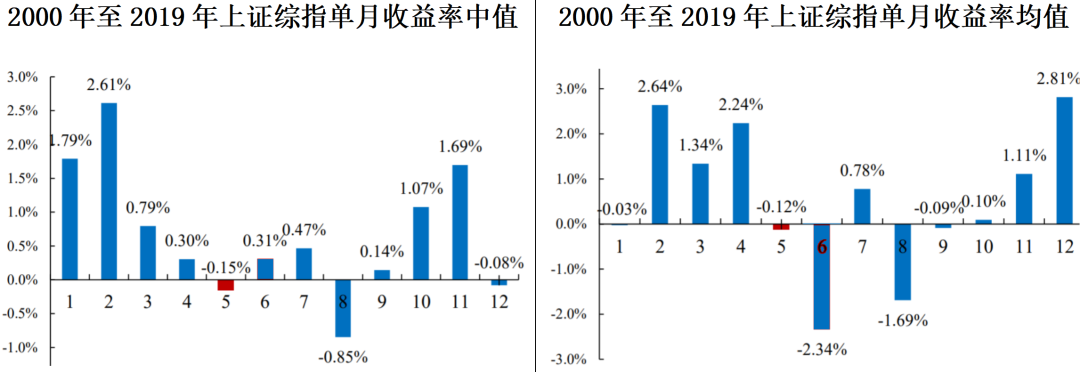

单就A股来看,机构计算了2000年至2019年的近10年间的上证综指单月收益率中值、均值数据,5月月度涨跌幅中值为-0.15%,均值为-0.22%,在12个月份中分别排第2、第3。就单月涨跌来看,5月确实是A股市场值得注意的一个月份。

(数据来源:Wind、开源证券)

但值得注意的是,对于最早开始讨论该效应的美股,五月魔咒却已渐渐失灵。

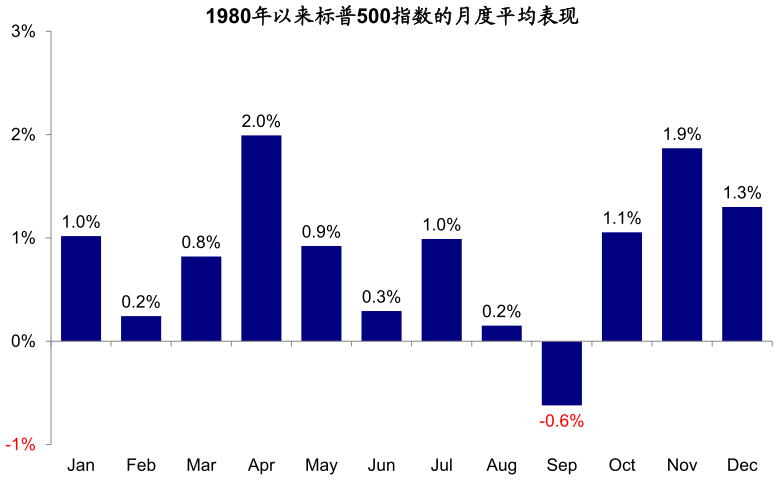

据中金公司研报,统计1980年至2020年的标普500指数的月度平均回报率,5月是表现第六差的月份,平均回报率为0.9%。美股表现最差的月份出现在9月,平均回报率为-0.6%;此外,6月、8月表现也不佳,平均回报分别为0.3%、0.2%。

(数据来源:CEIC,FRED,Haver,中金公司)

02

经济复苏是主线,坚守or撤退?

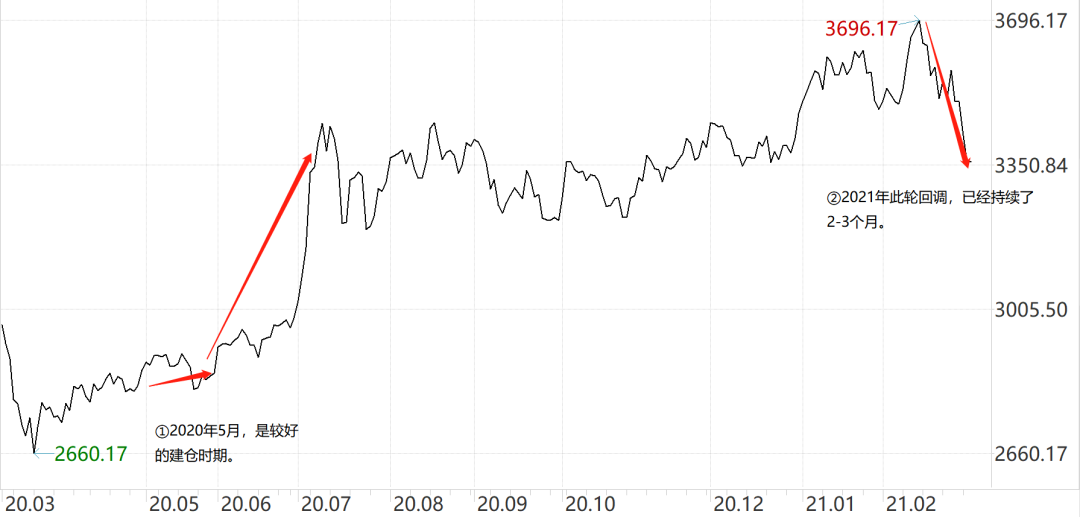

无论是什么样的市场的日历效应,都是一种概率,历史未必会押着相同的韵脚,尤其是在受到重大突发事件影响的过程中。比如2020年5月沪指虽然涨幅不大,但却是比较好的建仓时期,此后一个半月市场快速上涨。

上证指数走势近一年多来的历史走势

(数据来源:Wind;截至2021年5月11日)

再回到当前,本轮A股调整其实是从2月中旬就开始了,截至目前调整时间已持续2-3个月。那么,5月魔咒是否会到来?值得打一个问号。

中金公司近期研报显示,除估值外,其他因素基本指向本轮从2月18日开始的“中期调整”可能处于尾声。该机构强调,今年一季报A股在低基数下实现高增长,全A非金融盈利增速167%,相比2019第一季度的两年复合增速15%,且ROE和资本支出同步修复;强周期行业受益涨价增长弹性最大,同时,电子、医药、电气设备、机械等行业呈现高景气特征。

海通国际则认为,基于以下三大动力,A股估值中枢可能正在上移。第一,我国经济步入高质量发展阶段,产业升级有望推动A股ROE上行。第二,我国经济增速放缓,轻资产的第三产业占比提高,利率中枢正下行。第三,产业结构、人口结构演变推动我国居民资产配置转向权益。

03

忽略日历效应,坚持长期定投!

A股市场上存在大量日历效应,包括月份效应、星期效应、假期效应、年份效应等等,但细心研究会发现,每年的表现并不完全一样。这意味着,日历效应并不稳定,不能用来机械地指导投资。

此外,通过日历效应进行择时,并为此患得患失,说到底还是短期投资思维。如果从长期价值投资的角度出发,日历效应其实是可以被忽视的。无论短期如何涨跌,股市的长期表现和经济增长基本吻合。

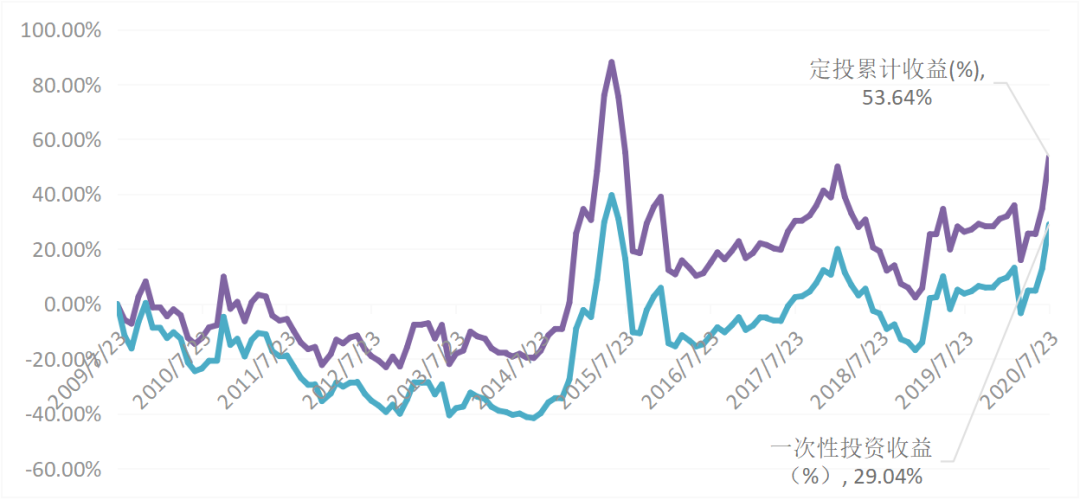

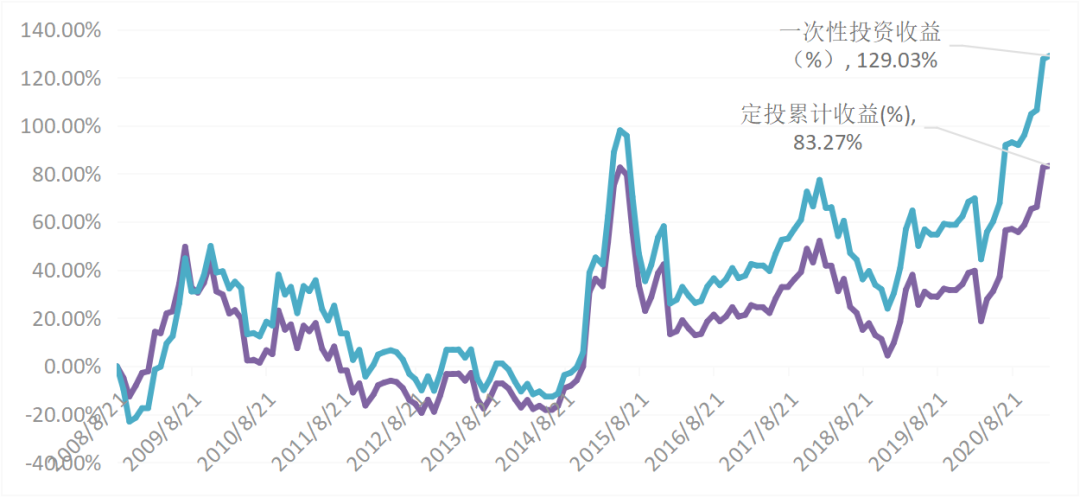

如果担忧进入的时点不对,可以通过基金定投淡化择时。入场的定投时点无外乎以下几种:市场高位(牛市顶点)、震荡市、市场低位(熊末牛初)。在以上几个不同的时点入场,以沪深300指数的为模拟投资对象,将长期定投与单次投资相比,小安有发现:

从整体上看,无论入场后市场后期走势如何,定投获利的整体概率仍要优于一次性投资。具体看定投的收益走势图,只要能够坚持足够长的时间,确实能在此过程中有非常多的较好的止盈机会。此外,从最大跌幅来看,定投需要忍受的亏损更小,而且也会更快速的盈利,相对一次性投资的投资体验会好很多。

具体如下面组图所示:

01

市场高位开始定投

定投区间:

2007年10月16日至2017年10月16日

定投盈利,一次性投资亏损

(备注:同期沪深300指数年复合收益率为-4.00%;定投年复合收益率为3.52%)

02

震荡市开始定投

定投区间:

2009年07月23日至2020年7月23日

定投盈利>一次性投资盈利

(备注:同期沪深300指数年复合收益率为2.53%;定投年复合收益率为4.88%)

03

熊末牛初开始定投

定投区间:

2008年8月21日至2021年2月22日

定投、一次性投资均盈利

(备注:同期沪深300指数年复合收益率为6.74%;定投年复合收益率为6.66%)

{数据来源:Wind,U8基金指数定投计算器;以沪深300指数为模拟对象,指数定投收益率通过定投计算器进行模拟,月定投扣款(即从开始定投日期起每月相应的日期持续定投,遇到节假日顺延),每月扣款1000元,非交易日顺延。定投收益公式:R=【(1000/x1+1000/x2+……1000/xn)*Xt – b】/b =【(1000/x1+1000/x2+……1000/xn)*Xt】/b–1;(R=累计收益率,x=买入价,n=定投次数,Xt=赎回日成交价,b=成本)}

综上,虽然大A股存在日历效应,但是这些日历效应的稳定性不高。短期市场风格虽然出现一定反复,但基于“市场已有一定幅度回调+经济复苏是未来主线”,投资者更应该坚守,而非撤退。如果担心入场后市场反复震荡,不妨选择基金定投,与时间做朋友,以获得更健康的投资增长曲线。

绩优权益基金可定投

小安打CALL说三遍

定投启程前,选择一只优秀的权益基金也非常关键。华安基金旗下的华安生态优先、华安沪港深外延增长,成立来各阶段表现优秀,是值得信赖的长期定投标的。

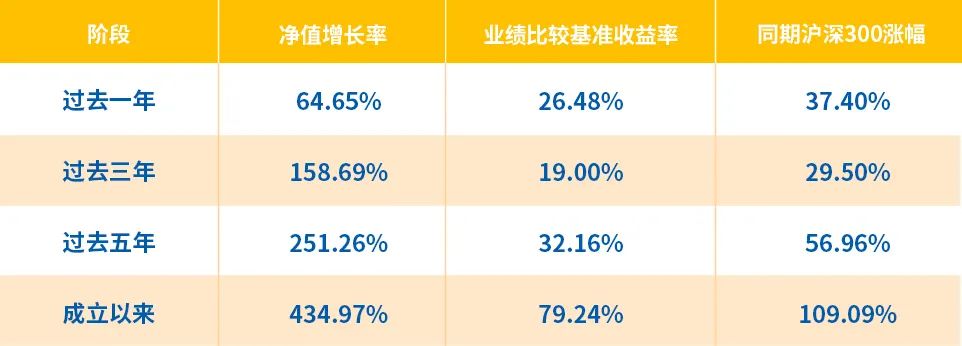

华安生态优先(000294)

该基金由小安家的消费女神陈媛领衔,从上海交大数学系硕士毕业以后,陈媛就加入华安基金,如今从业已有12年,在大消费、大金融领域持续研究超过10年,覆盖食品饮料、纺织服装、商贸、社会服务、保险、券商等多个细分行业,打下了扎实的投研功底。

陈媛深谙市场“新消费”趋势,洞悉大消费升级中的结构性机会,前瞻布局收获颇丰。根据基金一季报,华安生态优先过去三年累计回报158.69%,同期业绩基准涨幅为19.00%。

华安生态优先

(数据来源:数据来源:2021年基金一季报;同期沪深300涨幅来自Wind;截至2021年3月31日;华安生态优先成立于2013年11月28日;陈媛任职时间20180226至今)

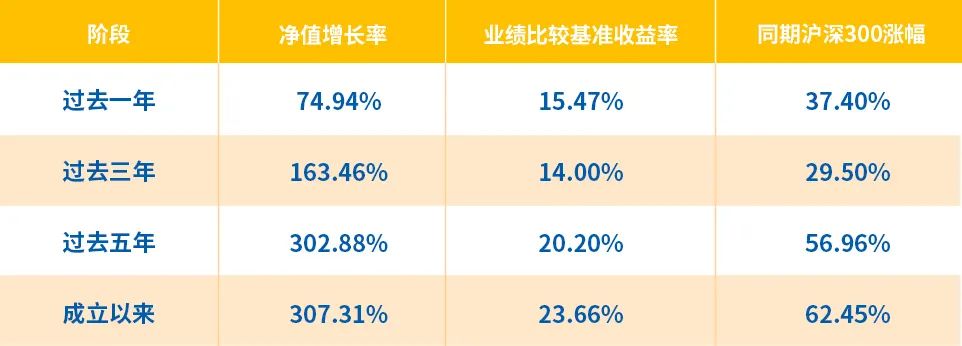

华安沪港深外延增长(001694)

该基金由「金牛名将」崔莹领衔。作为小安家投研团队的领军人物,崔莹推崇“威廉欧奈尔”投资体系,善于捕捉个股成长性,长期持有的往往是能“形成基本面与市场面共振”的好公司。

在他看来,投资的核心是获得超额复合收益率,需要重视市场的反馈。根据基金2021年一季报,华安沪港深外延增长过去三年累计涨幅163.46%,同期业绩基准涨幅为14.00%。

华安沪港深外延增长(001694)

(数据来源:数据来源:2021年基金一季报;同期沪深300涨幅来自Wind;截至2021年3月31日;华安沪港深外延增长成立于20160309;崔莹任职时间20160309至今。)

根据基金年报、季报数据,截至2021年3月31日,陈媛目前管理基金业绩如下:

华安生态优先成立于2013-11-28。业绩比较基准为中证800指数收益率*80%+中国债券总指数收益率*20%,“2014年度- 2020年度、2021年一季度”历年业绩(及业绩基准表现)为24.00%(39.40%)、57.34%(14.17%)、-16.86%(-10.68%)、28.11%(11.07%)、-15.35%(-21.37%)、71.10%(26.87%)、87.21%(20.60%)、-5.06%(-2.3%),华安生态优先的历任基金经理为:李冠宇(20131128-20141230)、施卫平(20140430-20150626)、翁启森(20150616-20160921)、刘伟亭(20150925-20180514)、陈媛(20180226至今)。

华安宝利配置,成立日2004年8月24日,业绩比较基准为天相转债指数收益率*35%+天相280指数收益率*30%+天相国债全价指数收益率*30%+金融同业存款利率*5%,2010年-2020年、2021年一季度净值增长率及业绩比较基准收益率分别为:7.53%(36.10%)、-15.12%(-6.75)、4.03%(-11.54%)、9.94%(5.21%)、34.81%(-1.52%)、43.94%(-0.13%)、-12.92%(-0.23%)、5.75%(7.50%)、-18.24%(-6.19%)、54.02%(19.87%)、53.99%%(12.19%)、-4.82%(-0.75%)。华安宝利配置的历任基金经理为:袁蓓(20040824-20080425)、汤礼辉(20050525-20070418)、邓跃辉(20080425-20100319)、沈雪峰(20081011-20100421)、陆从珍(20100421-20150618)、康平(20120530-20130809)、翁启森(20150616-20160921)、刘伟亭(20150925-20180514)、王嘉(20180226-20181112)、陈媛(20181112至今)。

华安优质生活成立于2020年2月27日,业绩比较基准为中证主要消费指数收益率*35%+中证可选消费指数收益率*35%+中债综合指数收益率*20%+恒生消费品制造及服务业指数收益率(经汇率调整)*10%。自成立来至2020年末的累计业绩回报为47.17%,同期业绩比较基准的涨幅43.18%。2021年一季度历史业绩(及业绩基准表现)为-2.26%(-3.36%)华安优质生活的历任基金经理为:陈媛(20200227至今)。

华安新兴消费成立于2020年12月11日,业绩比较基准为中证800指数收益率*65%+中债综合全价指数收益率*20%+恒生指数收益率(经汇率调整)*15%。2021年一季度历史业绩(及业绩基准表现)为-4.82%(-1.1%)。华安新兴消费的历任基金经理为:陈媛(20201211至今)。

根据基金年报、季报数据,截至2021年3月31日,崔莹目前管理基金业绩如下:

华安沪港深外延增长混合基金成立于2016-03-09。业绩比较基准为中证800指数收益率*50%+中国债券总指数收益率*50%。“2016年-2020年、2021年一季度”历年业绩(及业绩基准表现)为25.50%(2.84%)、19.76%(5.45%)、-19.78%(-10.61%)、78.64%(17.40%)、94.88%(12.81 %)、-2.96%(-1.52%)。华安沪港深外延增长的历任基金经理为:苏圻涵(20160309-20180226)、杨明(20160309-20180226)、崔莹(20160309至今)。

华安幸福生活混合基金成立于2017-10-26。业绩比较基准为中证800指数收益率*80%+中国债券总指数收益率*20%。“2017年度-2020年、2021年一季度”历年业绩(及业绩基准表现)为-0.38%(-0.71%)、-20.12%(-20.95%)、63.78%(26.87%)、94.49%(18.08%)、-1.61%(-2.22%)。华安幸福生活的历任基金经理为:崔莹管理时间为2017/10/26~至今。

华安汇嘉精选A成立于2020年10月30日,业绩比较基准为中证800指数收益率*75%+中债综合全价指数收益率*20%+恒生指数收益率(经汇率调整)*5%。自成立来至2020年末的累计业绩回报为3.41%,同期业绩比较基准的涨幅6.05%。2021年一季度历史业绩(及业绩基准表现)为-5.51%(-1.85%)。华安汇嘉精选的历任基金经理为:崔莹(2020103011至今)。

华安创新混合基金成立于2001-9-21。业绩比较基准为沪深300指数收益率*75%+中债国债总财富指数收益率*25%。最近十年“2010年度- 2020、2021年一季度”历年业绩(业绩比较基准涨幅)为5.04%(-7.62%)、-25.72%(-18.14%)、3.47%(6.27%)、5.20%(-3.85%)、14.62%(38.23%)、27.74%(6.26%)、-18.89%(-7.91%)、4.48%(15.87%)、-25.47%(-16.76%)、39.57%(28.04%)、41.42%(21.07%)、-4.29%(-2.14%)。华安创新混合基金的历任基金经理为:刘耀军(20010921-20030918)、尚志民(20010921-20030918)、孙正(20010921-20040205)、刘新勇(20030918-20090327)、汪光成(20090327-20131029)、李冠宇(20131029-20141230)、杨鑫鑫(20141230-20160921)、廖发达(20150806-20190201)、杨明(20181203至今)、崔莹(20200224至今)。

华安逆向策略混合基金成立于2012-08-16。业绩比较基准为沪深300指数收益率*80%+中国债券总指数收益率*20%。“2013年度-2020年、2021年一季度”历年业绩(及业绩基准表现)为35.51%(-7.65%)、41.68%(51.66%)、104.51%(5.37%)、-4.37%(-9.38%)、1.10%(16.57%)、-23.21%(-19.01%)、65.53%(29.08%)、81.00%(21.74 %)、-2.96%(-2.54%)。华安逆向策略的历任基金经理为:陆从珍(20120816-20150618)、崔莹(20150618至今)。

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。投资者在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。