【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:德邦基金

点击上方蓝色字体,关注我们

主笔:

量化投资部总经理 王本昌

固收研究部分析员 欧阳帆

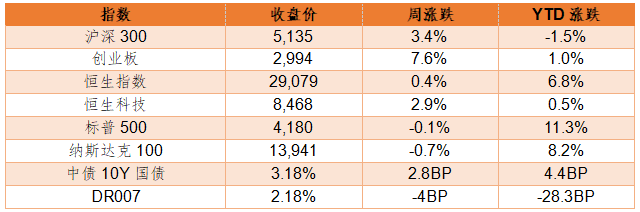

一、市场表现

数据来源:Wind,截至2021/4/25。

二、重要资讯

1、中国人民银行副行长李波4月20日在博鳌亚洲论坛“迎接老龄化社会-养老金改革”分论坛上表示,养老金改革应该成为金融供给侧改革的重要抓手。如果能够推动养老金改革向积累型方向发展,比照OECD国家的平均水平,即养老金达到GDP的126%来看的话,按去年GDP数据测算,应有100万亿元以上的养老金余额,“大家可以看到,这是很大的一笔长钱,能够有效地帮助我们缓解或解决金融体系的明显短板,也就是长期资本不足的问题。”

2、中国银保监会副主席肖远企表示,第三支柱的发展与国家的经济发展阶段、老百姓金融消费习惯、预期寿命、老龄化程度以及出生率有关系。目前我国第三支柱比例非常低。另外,我国储蓄率非常高,广义上可以算作养老金的一部分,但储蓄多以短期为主,不具备真正的养老特征,养老属性比较弱,目前要做的是把不具备养老特征的大量个人资金供给转化为长期的、有养老属性的、有相对安全保障和一定收益的第三支柱养老产品。

3、中国人民银行、发展改革委、证监会联合印发《绿色债券支持项目目录(2021年版)》,自2021年7月1日起施行。各相关单位要研究制定和落实相关配套支持政策,加强宣传引导,发挥好绿色债券对环境改善、应对气候变化和资源节约高效利用的支持作用,推动经济社会可持续发展和绿色低碳转型。

4、数据显示,截至今年一季度末,公募基金持股市值5.27万亿元,比2018年底激增3.75万亿,公募持股市值占A股流通市值比例也升至8.22%,创下近十年来的最高水平。截至2020三季度,美国市场的机构投资者持股市值占比超过60%,而同期国内以公募基金为主的专业投资者占比约为23%,与国外成熟市场仍存在一定差距。

5、拜登承诺到2030年美国将减排50-52%温室气体,美国将在2050年前实现净零排放。

6、欧洲央行维持主要再融资利率于0%不变,存款机制利率于-0.5%不变,边际借贷利率于0.25%不变。

三、宏观点评

1、4月21日,沪深交易所分别正式接收首批各2单基础设施公募REITs项目申报,标志着基础设施公募REITs试点进程又向前迈进了关键一步。

点评:此前,中国证监会、国家发展改革委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,这也标志着境内基础设施领域公募REITs试点正式起步。德邦基金认为,公募REITs丰富了大众基建投资品种,规模庞大,有望开辟万亿市场。随着不断推进REITs发展,中国可能会成为国际REITs金融中心。

2、Markit 美国制造业 4 月 PMI 初值升至 60.6,略低于市场预期的 61,高于 3 月前值 59.1,创纪录最高。

点评:美国4月制造业和服务业PMI均为历史最高值,显示随着疫苗接种普及和新一轮财政刺激的落地,经济复苏持续向好。虽然国内经济复苏处于中后期,但海外还处在早期阶段,有望持续拉动中国出口。

四、流动性分析

1

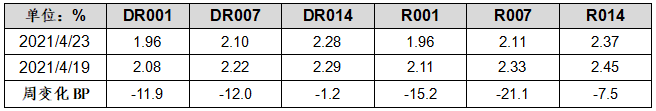

公开市场操作及资金面

上周央行公开市场累计进行逆回购操作500亿、逆回购到期500亿,最终实现零投放零回笼。各期限资金价格均有所下行,隔夜下行11.9BP至1.96%;7天下行12.0BP至2.10%。

数据来源:Wind,截至2021/4/25。

2

同业存单发行

上周,发行存单802只,发行规模6665亿元,净融资额为2032亿元,较前周减少553.5亿元;整体发行利率较前周有所波动,各期限涨跌不一,国有大行1Y期下行7bp、较短期限上行;股份行下行为主,6M和1Y期限各下行12bp、5bp;城商行CD价格亦下行为主。

数据来源:Wind,截至2021/4/25。

五、债券投资策略

1

市场分析

上周债市整体呈V型走势,前半周资金相对宽松,后半周缴税效应滞后兑现、资金小幅紧张,利率上行。上半周缴税扰动偏弱,资金面维持宽松,利率小幅下行;下半周市场转为担忧通胀压力,叠加银行走款扰动流动性,利率转为上行,债市下跌。

2

投资策略

近期债市对外部因素较为脱敏,资金面较为平稳,债市区间震荡;今年信用环境结构性收紧,监管态度偏严,但主要是针对融资主体,在防风险思路下货币政策稳健态度变化不大。4月预期的地方债供给压力和缴税影响并未造成较大利空,5月往后预计地方债逐渐放量,供给压力显现,叠加5月仍是缴税大月,资金面对央行依赖提高,可关注本周政治局会议的相关表态。信用方面,局部信用收缩、债务管控导致弱资质主体再融资能力下滑,可能出现市场化出清,需谨慎下沉。转债方面,股票市场保持震荡,转债估值仍在压缩,整体分位数不高,可操作性强于股市,后续可关注行业包括五一长假带来的疫情修复概念,碳中和领域和部分低估值板块。

六、股票投资策略

过去一周A股迎来上涨,特别是抱团核心资产有所反弹,一方面国内经济数据没有预期的好,反而缓解了市场对社融超预期下行的担忧和对估值压力的悲观预期;另一方面,拜登政府加税、印度疫情大爆发等外围扰动,突出了中国经济体稳健复苏的优势。过去一周上证指数、沪深300和创业板指的涨跌幅分别为1.39%、3.41%、7.58%,行业上电气设备、医药生物、食品饮料、电子、有色金属等行业领涨。

短期来看,亚欧部分国家和地区疫情再度爆发,对全球的经济复苏形成一定扰动,或将导致海外流动性继续泛滥,提升市场偏好,短期可关注疫情爆发受益的结构性机会,五一假期补偿性消费的相关行业,以及供需格局较好的高景气行业等。中长期来看,中国经济整体上处于复苏的中后期,企业盈利增速将面临逐步趋缓,经济复苏和通胀上行的背景下全球流动性收紧的趋势未改变,大多数核心资产仍需要消化较高的估值。配置上要更加关注盈利增长与估值的匹配度,注重自下而上挖掘复苏和转型过程中的个股机会。

研究随笔:

2021年一季度公募基金季报基本披露完毕,根据对偏股型基金口径(普通股票型、偏股混合型、灵活配置型)的统计,一季度末基金持股市值3.95万亿,比去年四季度增长了3.25%。股票仓位小幅回落,前十大重仓股的集中度并没有出现下降。从板块上来看,一季度公募主动权益基金加大了港股的配置,主板、创业板占比有所下滑。从行业上来看,一季度公募加仓最多的行业有银行、电子和医药,减仓幅度较大的行业有电力设备及新能源、非银、计算机。

风险提示:文中观点将随各因素变化而动态调整,我们已力求观点内容的客观、公正,但相关观点、结论和建议仅供参考,不构成投资建议或承诺。我国基金运作时间较短,不能反映股市发展的所有阶段。