1月宏观经济分析

经济底部承压

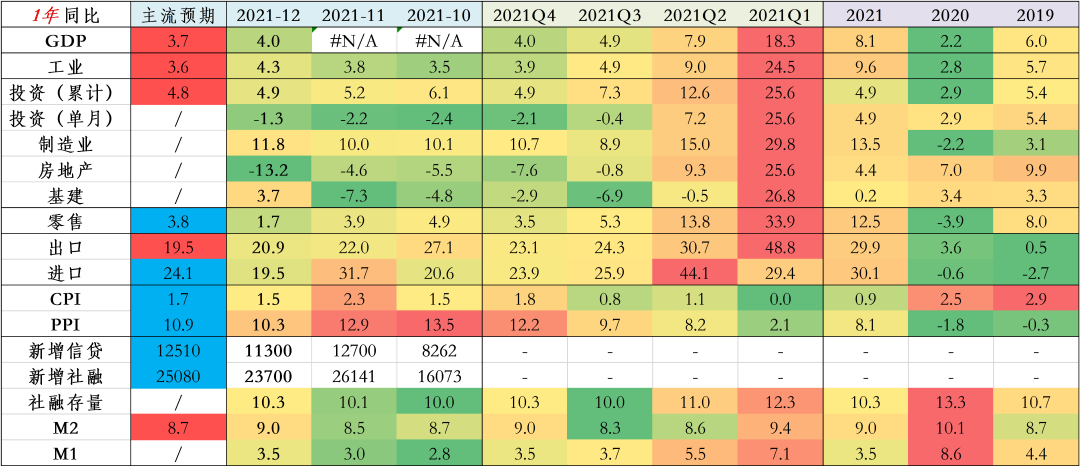

本期数据:GDP好于预期,工业/投资/出口略好,社零很差

本月数据与市场预期的对比

数据来源:Wind ,泰康资产,截至2021年12月

数据来源:Wind ,泰康资产,截至2021年12月保供给政策后工业生产延续恢复;零售再次受到疫情冲击

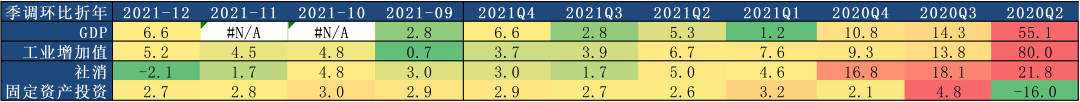

主要经济指标环比与同比表现

三大总需求驱动分解

三大总需求驱动分解 数据来源:Wind ,泰康资产,截至2021年12月

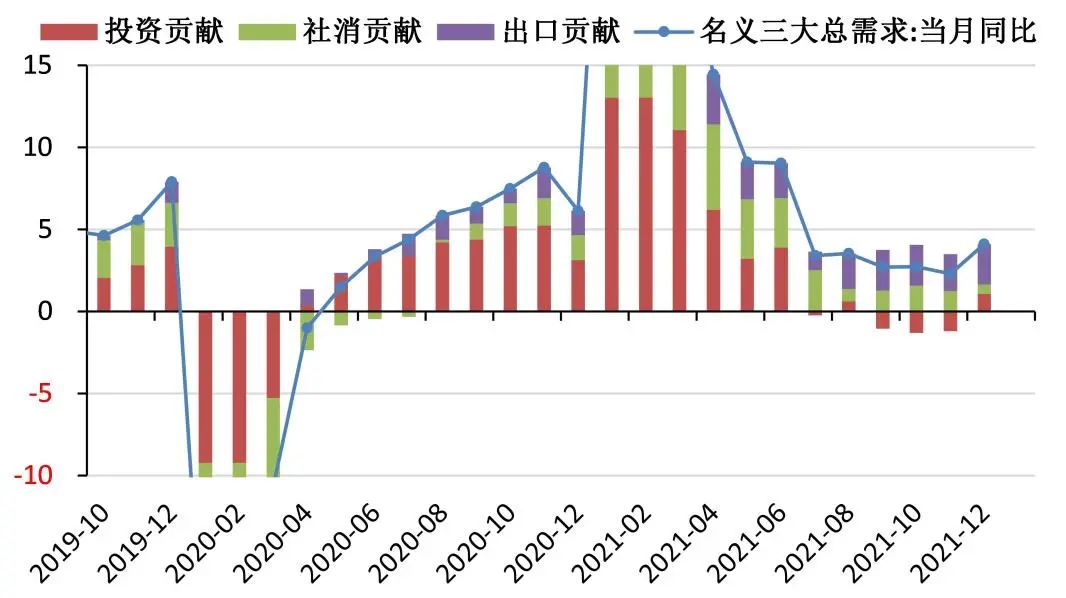

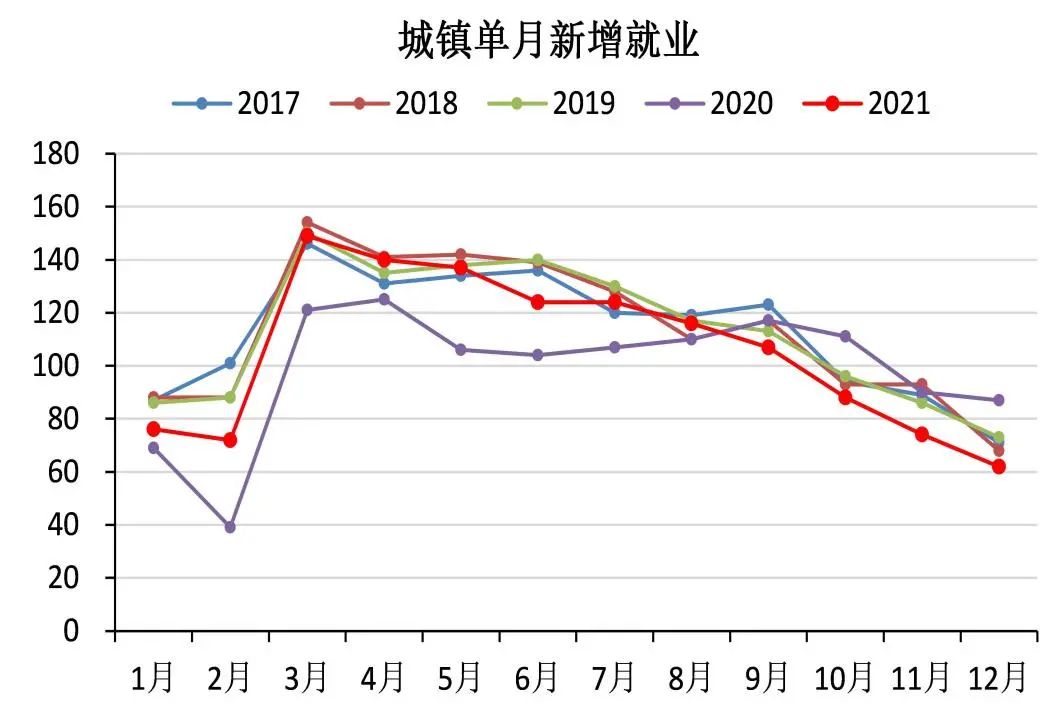

数据来源:Wind ,泰康资产,截至2021年12月12月失业率延续反弹

▶ 12月调查失业率5.1%,继续反弹0.1个百分点。

▶ 城镇新增就业人数低于往年同期。

数据来源:wind,泰康资产,截至2021年12月

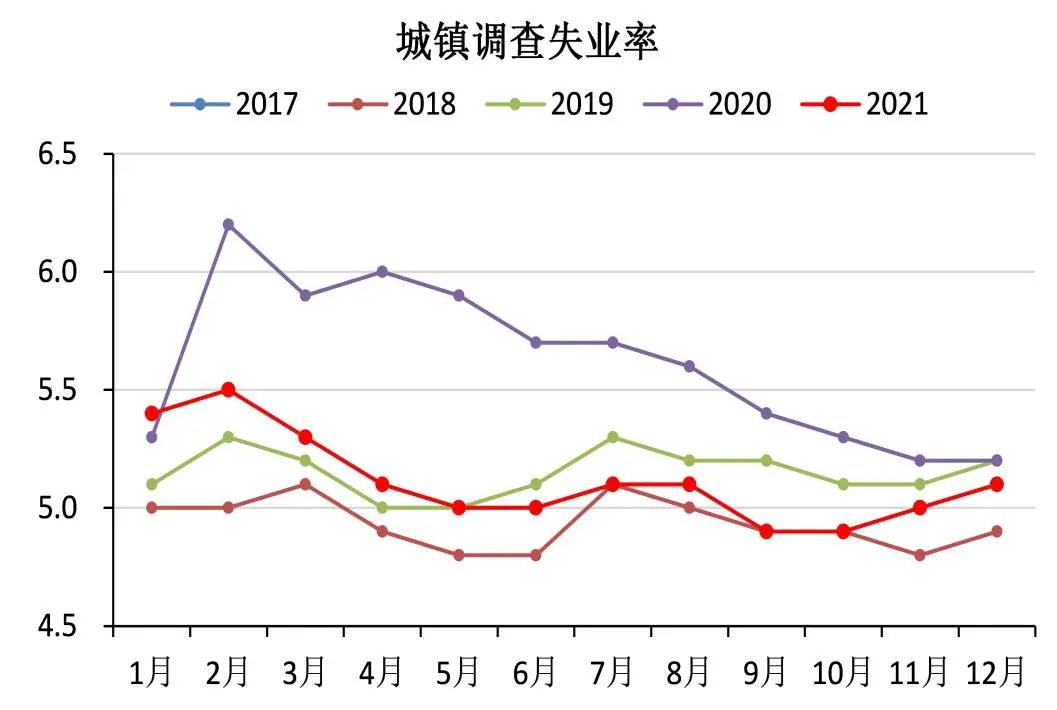

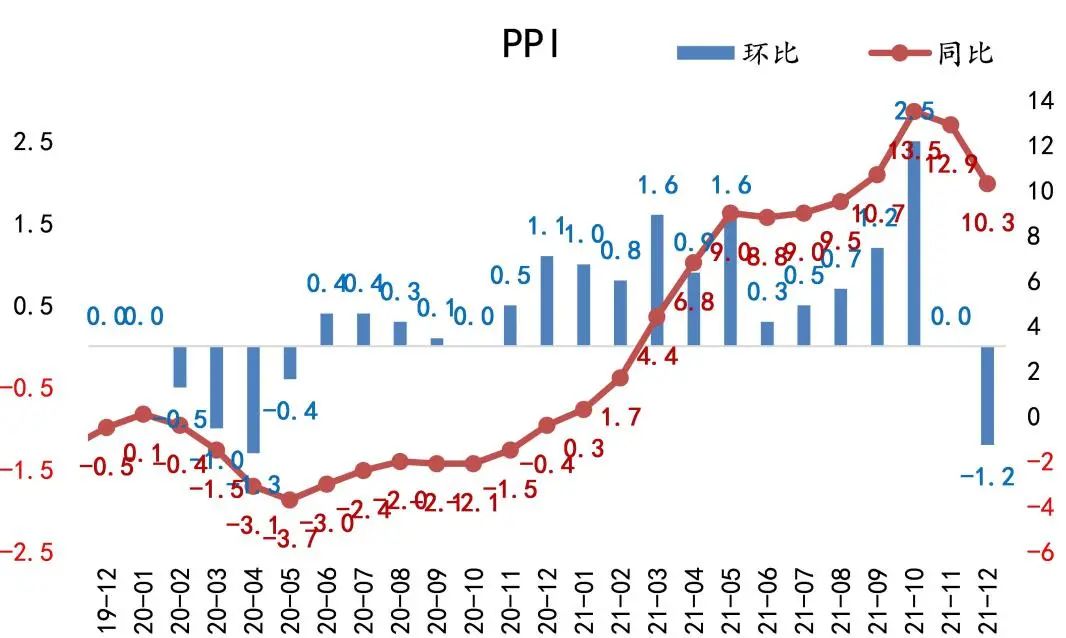

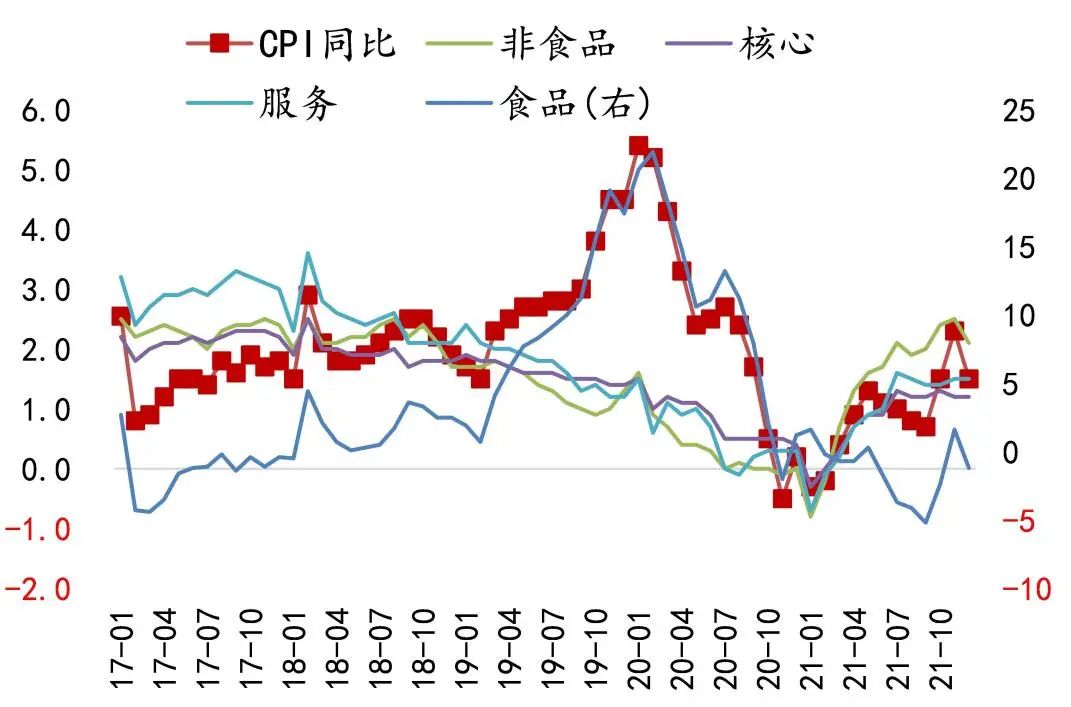

数据来源:wind,泰康资产,截至2021年12月12月通胀回落

▶ PPI同比回落至10.3%,环比涨幅继续快速下滑至-1.2%。

▶ CPI同比下滑至1.5%,主要受食品、能源价格驱动,核心CPI同比走平。

PPI和CPI表现

数据来源:Wind ,泰康资产,截至2021年12月

数据来源:Wind ,泰康资产,截至2021年12月经济短期下行压力仍大,关注稳增长政策落地

▶ 短期经济下行压力较大,供给冲击减弱后,需求不足仍是主要矛盾。

» 21年Q4 GDP同比4%,好于市场“破4”的预期,数据上主要受到三产提振。

» 工业增加值延续回升,PPI价格回落,显示前期制约经济的供给约束进一步减弱。

» 内需中,社零同比1.7%,较上月3.9%再度走低,显著低于预期,消费动能相当疲弱。房地产投资再度大幅走低,销售延续疲弱,土地市场冷清,地产仍然对经济形成重大拖累。工业产销率继续处于低位,内需不足仍然是当前经济的主要矛盾。

» 出口、制造业投资延续稳健,对经济形成支撑。另外本月基建投资首次出现明显反弹,或与政策稳增长发力有关,后续关注其持续性和力度。

▶ 重点关注:社融企稳已见,后续关注稳增长的政策落地。

» 社融增速已经出现初步企稳的迹象,这通常是宏观经济筑底的领先信号。目前短期融资放量,政府债和非标融资整体回升,这是历次社融企稳初期的典型特征。

» 地产在需求端的政策底部明确。去年底至今年初多地限购政策开始松动,叠加降息、按揭利率下调、按揭放款加快等支持,销售可能在上半年确认拐点。投资筑底的时间可能在下半年,时间更晚,弹性也更小。

» 决策层稳增长决心强,市场高度关注稳增长在地方和行业上的落地进度。全国经济增速目标大概率定在5.5%,地方两会普遍将增长目标定在5.5%以上。中央已经以超市场预期的进度调降政策利率(MLF、OMO、LPR)、推出金融支持和减税降费。

利率观点

短期维持有利,关注中期因素

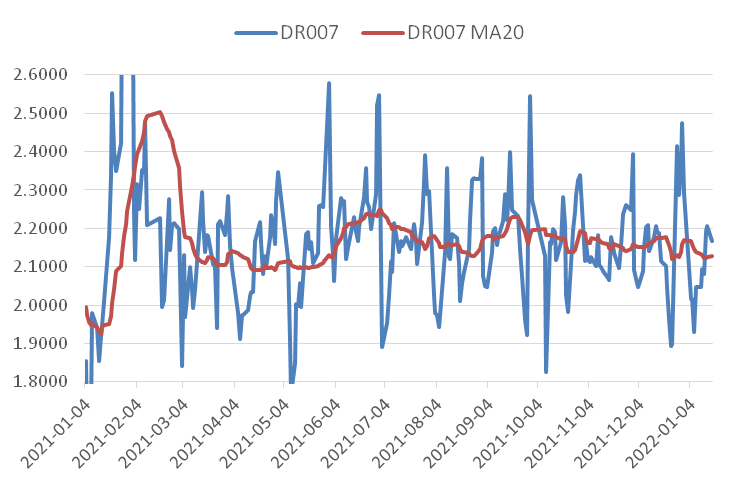

货币市场保持平稳,长端利率延续下行

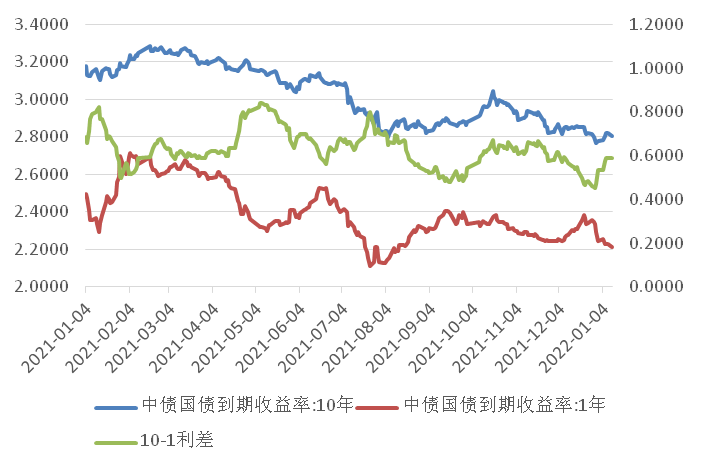

▶ 过去一个月,货币市场利率整体继续保持平稳,DR007中枢小幅下移,仍处在2.1-2.2%的区间。

▶ 货币政策方面两次降息:2021年12月20日1年期LPR调降5bp,2022年1月17日MLF和OMO利率调降。

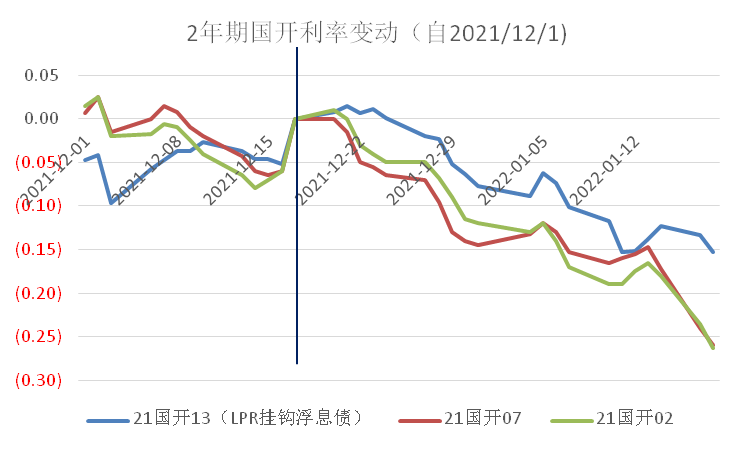

▶ 降息预期持续发酵:12月LPR调降后,市场并未走出利好出尽的行情,LPR浮息债持续跑输于同期限的固息债,显示市场降息预期并未减弱。

▶ 实际资金面宽松+预期延续宽松是支撑过去一个月利率市场下行的主要逻辑,但宽信用预期也干扰了前期持续走平的曲线形态:10年期下行幅度落后于中短端期限,10年-1年国债利差有所反弹。

数据来源:Wind ,泰康资产

数据来源:Wind ,泰康资产总结:短期维持有利,关注中期因素

▶ 短期维持有利:

» 资金充裕格局料将维持:资金面平稳,非银需求有支撑,外资需求短期没有大幅削弱的风险。

» 市场动量仍处于下行趋势中。

» 估值隐含的调整风险相对可控。

▶ 关注中期因素:

» 融资趋稳+金融市场风险偏好改善已经出现初步迹象,但流动性充裕限制了向长端利率传导。

» 一旦货币政策从宽货币转向宽信用,利率存在抬升可能。

» 不过目前距离央行收紧货币政策的条件尚远,中期利率抬升幅度可能不会太大(50bp以内)。

信用观点

供需仍有支撑,风偏继续下行

市场回顾:收益率呈现陡峭化下行

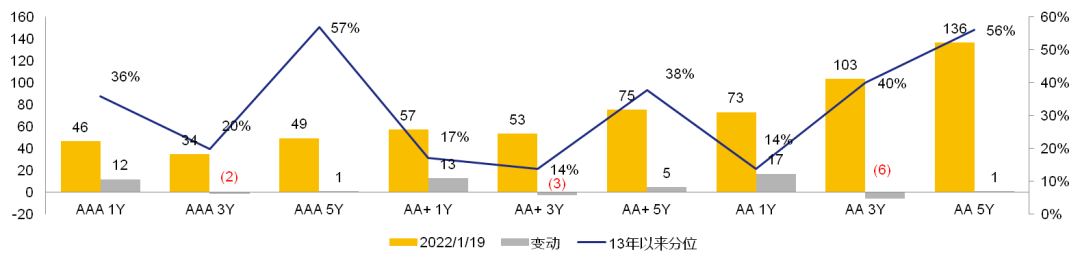

▶ 信用债整体表现较优:降息前,在长端国开基本走平的情况下,中短端信用债下行10bp+,整体表现优于利率;降息后,市场呈陡峭化下行,中短端依然表现好于长端;全月来看,信用债普遍下行15-25bp,3-5Y信用利差变动不大;期限利差走陡,等级利差小幅压缩。

▶ 分品种表现:1Y中国开、CD、高资质AAA表现最优(分别下行35/29/23bp),呈现出典型由资金宽松预期驱动的特征;3-5Y中银行资本工具、非金融永续债表现最优(下行20~30bp),市场继续追逐有一定溢价的品种 。

数据来源:Wind,泰康资产,截至2022年1月

数据来源:Wind,泰康资产,截至2022年1月地产出清尚未结束,城投板块情绪偏强

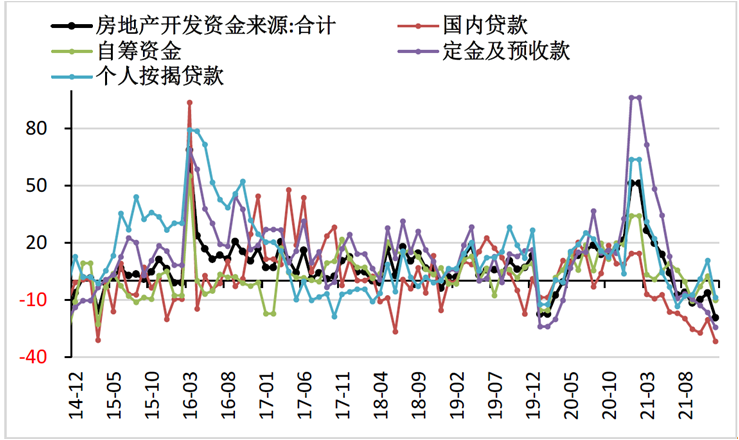

▶ 地产:政策放松效果有限,基本面修复进展缓慢;民企风险出清仍未见结束迹象,流动性压力继续传导,境内外债券市场情绪出现反复。

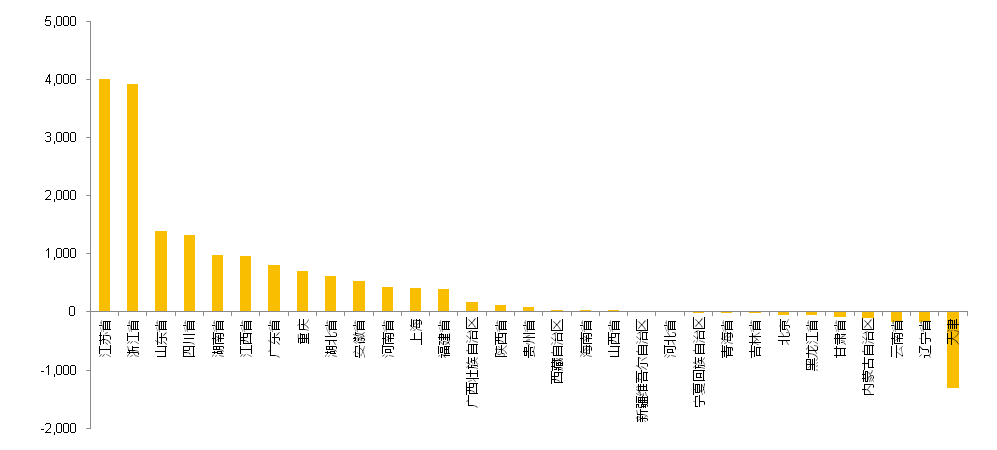

▶ 城投:板块净融资强劲、利差维持低位;但部分弱区域的资源腾挪能力实际弱于预期,在区域财力匮乏、卖地大幅下滑、债券融资收缩的背景下,整体流动性偏紧张的状况较难根除,区域选择仍先于主体资质。

▶ 周期:淡季景气下行,绝对水平不弱,利差仍处于下行通道;煤炭22年长协落地情况不及预期,不过煤价合理区间下限提升,方向上对成本曲线末端煤企仍偏利好。

房地产开发资金来源增速下滑至历史最低

2021年各省城投债净融资分化(亿元)

2021年各省城投债净融资分化(亿元) 数据来源:Wind ,泰康资产,截至2021年12月

数据来源:Wind ,泰康资产,截至2021年12月市场判断

▶ 较低的收益率和利差水平短期或仍可维持,关注中期收益率筑底迹象。

» 供需面:非银负债端扩张旺盛,非标延续压降要求,资金宽松进一步确认,信用债供需两旺继续。

» 基本面:地产基本面修复偏慢,民企风险出清继续,尾部城投资源腾挪能力弱于预期,市场风险偏好继续下降。

» 估值面:短端估值空间随降息打开,目前已基本中性,5Y品种尚有一定估值洼地;但超AAA供给上量预示绝对收益率已在逐步筑底。

免责声明

1、对于本资料中任何来源于第三方的数据、报表、信息,本公司不就其真实性、准确性或完整性提供直接或隐含的声明或保证。

2、对于本资料中任何收益率(如有)的引用及既往业绩的表述,均不代表本公司对相关产品收益的预测及承诺。

3、本公司对于本资料中的任何预测、展望等内容不承担法律责任。本资料不应被接收者作为对其独立判断的替代或投资决策依据。

4、本公司或本公司的相关机构(包括但不限于附属机构、分支机构)及本公司或本公司的相关机构(包括但不限于附属机构、分支机构)的雇员或代理人不对任何人使用此资料全部或部分内容的行为或由此而引致的任何损失承担任何责任。

5、本资料的知识产权由泰康资产所有。未经泰康资产事先书面授权,任何人不得将本资料或其任何部分以任何形式进行派发、复制、转载或发布,任何人不得对本资料进行任何有悖原意的删节或修改。泰康资产保留对任何侵权行为进行追究的权利。