炸了!张坤1年为基民狂赚近400亿!刚传授投资“灵魂3问”:这类人千万别买我的基金

公募去年为基民赚2万亿

张坤一人贡献近400亿!

3月31日,公募基金年报披露完毕,Wind统计显示,2020年公募基金盈利2.003万亿元,创历史新高。其中,混合型基金盈利最高,达1.17万亿元。

Wind数据显示,全行业持有公募基金牌照的144家公司中,仅有1家在2020年利润合计为负,易方达基金和汇添富基金在2020年盈利均突破1000亿元大关。

2020年旗下基金合计盈利排名前20位的基金公司,来源:Wind

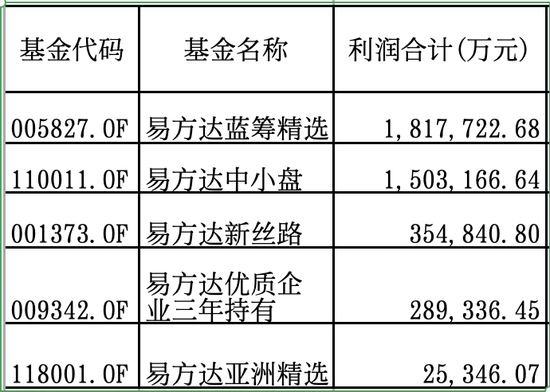

值得一提的是,根据Wind数据,“公募一哥”张坤管理的5只基金——易方达蓝筹精选、易方达中小盘、易方达新丝路(张坤已于2021年2月11日离任)、易方达优质企业三年持有、易方达亚洲精选的盈利情况发现,上述5只基金在2020年合计为持有人赚了399.04亿元。

其中,易方达蓝筹精选为持有人赚取了181.77亿元的利润,易方达中小盘也赚取了150.32亿元的利润。

张坤2020年投资精华公布:跑输时的灵魂三问

3月30日,“千亿顶流”、“公募一哥”张坤的易方达中小盘基金披露2020年年报。

至此,集齐了易方达中小盘2020年的一季报、半年报、三季报、四季报、年报共5份定期报告。

如果回头去看张坤的2020年的这5份定期报告,会发现他的投资方法一以贯之。一言蔽之就是:选优秀企业,长期持有。

一个有意思的现象是,在这5份定期报告里,久不久,张坤就要做一次语重心长的投资者教育,循循善诱。大意是:我不是神,总会有短期跑输的时候,如果你不认可我的投资方法,千万别买我的基金。

集合易方达中小盘2020年的5份定期报告来看,张坤在2020年仓位配置中,上半年,降家电;三季度,降医药;四季度,降汽车。2020年张坤增配的只有一个方向——食品饮料。

张坤

事实上,以为张坤一直站在神坛的想法是错误的,比如2020年一季度,易方达中小盘回报为-4.70%,跑输同期业绩比较基准收益率-3.76%。

并且,就在发布2020年年报的3月30日,也正值张坤管理的基金遭重挫的时期,截至当日,今年以来(年初至3月30日),易方达中小盘基金最大回撤24%,远高于同类基金。

此时的张坤,在2020年年报中,要跟投资人说什么?

张坤明确表示,投资者应该降低对收益率的预期。

事实上,2020年易方达中小盘基金的收益相当不错。2020年,易方达中小盘基金份额净值增长率为84.34%,而同期业绩比较基准收益率为21.41%。

但张坤指出,基金的收益率从根本上是由持仓企业的收益率决定的,拉长来看应大致相当于企业的ROE(净资产收益率)水平。

“从全球来看,能够长期维持较高ROE的公司是非常少见且优秀的,近两年公募权益类基金的复合收益率远高于市场平均ROE水平,这样的趋势很难长期持续,因此,我们或许应该降低对收益率的预期。”张坤说。

张坤进一步指出,任何长期有效的方法都有短期的失灵。我们在投资上市公司时,如果信心是建立在股价上涨上,是很难赚到钱的,因为股价必然会有向下波动的时候。

因此,阶段性跑输市场时进行建仓,张坤提出了灵魂三问:“我是否相信这个公司的底层逻辑?是否对公司的长期逻辑充满信心?假如股市关闭、三年无法交易,我是否还有信心买入这个公司?或许,投资基金也有类似之处。”张坤说。

张坤认为,评价一个投资人至少需要10年的维度。

“基金经理的职业与医生或许有些方面相似,都是理论和实战缺一不可的,都是需要不断积累、同时知识复用性很高的职业,需要通过每天不断的阅读、思考、决策、纠错来完备自己的知识体系,提升自己决策的准确性。”张坤说。

张坤指出,由于从入行到成熟需要漫长的成长期,以及市场存在短期的随机性,评价一个投资人至少需要10年的维度,才能平滑掉风格、周期、运气等方面的影响。

“相比国际上不少有30年、甚至50年记录的杰出投资人说,我还有太多需要学习和积累的。遗憾的是,这个过程并没有任何捷径,无法一蹴而就,认知水平是由过往所有的思考、实践和经验积累决定的。”张坤说。

图/图虫

散户该如何选基金?

张坤说这三点很重要!

在定期报告中,张坤屡屡提醒持有人,他也有短期跑输的可能。

尽管在2020年年中时,张坤的基金已取得很好的业绩,但此时,在2020年半年报中,张坤仍教育投资人:“任何长期有效的投资方法,短期必然间歇性失灵。一个投资人不论采用何种方法,必然在某些时期面临业绩的落后。”

此时,投资人怎么办?

张坤介绍了自己的经验:“我的体会是,一个投资人选择何种投资方法,并不是这种方法在出彩时多灿烂,而是在这种方法阶段性失灵时仍能坦然面对,并且晚上睡得香。这一点,很大程度取决于投资人的性格和价值观。”

基金有不同的风格,对于持有人来说如何选择?

张坤建议投资人自问三个问题:“第一,这个管理人的投资体系是否自洽?第二,这个管理人的投资体系是否稳定?第三,我的投资体系和价值观是否与这个管理人的投资体系和价值观匹配?”

张坤认为,第一和第二个问题通过观察持仓、换手率、长期业绩大致可以判断出来;而第三点通常持有人关注不多,但非常重要,只有持有人自己的投资体系和价值观与管理人匹配(即持有人本身认可的投资周期是多长?投资收益的来源是什么?愿意在何种市场接受策略的阶段性失灵?),才能做到持有基金的久期和基金持有股票的久期基本匹配。

张坤指出,如果期限错配,容易导致两方面的负面结果:一方面,业绩阶段性出彩时很兴奋,业绩阶段性不佳时很沮丧,无法做到内心的平静;另一方面,容易导致持有人在业绩阶段性出彩时兴奋而买入,阶段性不佳时失望而卖出,而这恰恰是导致部分持有人收益率低于基金收益率的重要原因。

总之,张坤认为,对持有人来说,选择一个和自己价值观匹配的产品,要远比选择一个阶段性业绩出彩的产品重要的多。这样,至少可以使基金的收益率最大程度转化为持有人的收益率,毕竟,后者才是对持有人真正有意义的。

张坤不时地提醒持有人,基金可能有跑输的时候。

值得一提的是,披露2020年四季报时,正值2021年1月21日,张坤管理的基金进入业绩高光时期,而他也因成为第一个超千亿管理规模的基金经理而被投资人捧上“神坛”。但此时的张坤格外的清醒。

“回顾过去,在每个时间点市场演绎得都很有逻辑,然而站在当时看未来,却感觉无比模糊。回顾过去,并不是为了能够更好地判断未来的市场走势或者风格,而是再次提醒自己并不具备这个能力。”张坤说。

那时的张坤,似乎已在为一个月之后(2月18日起)开始的基金业绩崩盘式的下跌给持有人打了预防针,他似乎当时就已预见了随后会有一波接踵而至的基金大回撤。

“我们认为,投资是在纷繁的因素中找到少数重要且自己能把握的因素,利用大数定律,不断积累收益。诸如宏观经济、市场走势、市场风格、行业轮动,这些因素显然是重要的,但坦率地说,这并不在我的能力圈内。”张坤在四季报中说。

重仓股和隐形重仓股的变化

总体来看,A股在2020年是一个牛年。

A股市场呈现震荡上涨,沪深300指数上涨27.21%,上证指数上涨13.87%,创业板指数上涨64.96%。

当年对市场最大的影响因素是疫情。

张坤在年报中谈到,2020年开年,新型冠状病毒肺炎在全球流行,对全球经济造成了冲击,也对上市公司的经营造成了负面影响。二季度开始,国内各地虽有偶发案例,但疫情基本被控制住,生产和生活逐步恢复;而全球不少其他国家疫情流行加剧,目前仍在抗击疫情中。各国政府积极应对,保持了较宽松的货币政策和积极的财政政策。

张坤指出,2020年股票市场分化较为明显,电力设备及新能源、食品饮料、消费者服务等行业表现较好,而金融、房地产、通信等行业表现相对落后。

而在2020年四季报中,张坤回首2020年的股票市场,这一年经历了乐观(1月预期经济强劲)、悲观(2月初国内突发疫情)、乐观(3月初预期流动性宽松)、悲观(3月底海外疫情爆发)、乐观(4月后预期流动性宽松和经济恢复)跌宕起伏的变化。

总结这5份定期报告,在2020年这一年,易方达中小盘是这么投资的:

一季度,降低了对家电等行业的配置,增加了对食品饮料等行业的配置。

二季度,延续了一季度的配置思路。

三季度,对结构进行了调整,降低了医药等行业的配置,增加了食品饮料等行业的配置。

四季度,对结构进行了调整,降低了汽车等行业的配置,增加了食品饮料等行业的配置。

总结就是,张坤在2020年仓位配置中,上半年,降家电;三季度,降医药;四季度,降汽车。2020年张坤增配的只有一个方向——食品饮料。

值得注意的是,张坤在2020年的5份定期报告中,提到对结构进行调整之前,都特意点出:“本基金股票仓位基本稳定”,重复说了5次。

事实上,2020年,张坤无论是持股,还是仓位,变动都不大。

以最新的2020年四季度仓位的调整为例。

张坤管理的易方达中小盘,四季度末的股票仓位高达91.66%,前10大重仓股占基金资产净值比高达67.39%,持股非常集中。

易方达中小盘2020年四季度前十大重仓股分别为:贵州茅台、洋河股份、泸州老窖、五粮液、通策医疗、美年健康、苏泊尔、上海机场、宇通客车、天坛生物。

十大重仓股中前四个全部是白酒,与三季度末对比,贵州茅台、洋河股份、五粮液占净值比都上升了,其余7只重仓股都下降了。

值得一提的是,三季度和四季度,易方达中小盘的十大重仓股全部没变,仅是位置略有升降变化。

此外,对比去年三季报及中报,在2020年年报披露的隐形重仓股中(占基金资产净值比第11至20名),易方达中小盘混合基金新进了海康威视、中炬高新、百润股份、天味食品、恒生电子、涪陵榨菜等多只股票,同时对山西汾酒、爱尔眼科有所减持,增持了化工股中的三棵树。

在2020年年报中,张坤表示,在个股方面,增加了业务模式有特色、长期逻辑清晰、估值水平合理的个股的投资比例。

总体来看,易方达中小盘的持仓从2020年三季度91.12%升至四季度的91.66%,持仓确实比较稳定。

张坤在年报中表示,“回顾2020年,让我们欣喜的是,我们对一些行业和公司加深了理解,同时也努力拓展了研究的范围,对企业价值的洞察力获得了提升。我们2020年的一些投资决策,来自于较长时间的研究积累,并借助疫情中市场悲观的机会完成了建仓。”

对未来市场的研判上,5份定期报告中,张坤的方向一致:乐观、优质企业、长期持有。

在2020年年报中,张坤表示,我们对于中国经济和资本市场的长期前景是乐观的,相信会有一批优质企业不断长大、成熟并且长寿,优质的股权资产在各大类资产中仍是具有吸引力的。

“希望能够选出优质的企业,长期持有并分享企业的发展成果。”张坤表示。

基民亏损原因找到了!

持有基金3个月内的投资者超7成亏损

今日,支付宝理财智库发布了一季度投资者信。这封投资者信以及《一季度基民报告》对支付宝平台上,以及各家基金公司管理的热门基金进行了较为广泛的数据分析,发现基民盈利比例与持有时长相关性极高。

以支付宝金选近一百只产品为例,持有基金时长在3个月以内的用户,超7成都是亏损的,而持有基金时长超过一年的用户中,则有近9成是赚钱的。

数据分析还显示,频繁交易的基民比拿着不动的基民的收益率平均少28%,追涨杀跌的基民较基金净值涨幅少赚40%。

报告研究还发现,频繁查看收益的基民往往持有时长更短。频繁关注收益反映了基民心态的不稳定,也容易造成频繁交易。

此前,3月31日,富国基金、景顺长城基金、鹏华基金等10家基金公司,联合支付宝理财平台发布了《一季度基民报告》。报告对市场上多支热门基金的基民投资情况进行了数据分析,发现除了市场行情波动外,追涨杀跌、频繁交易也是造成“基金赚钱基民不赚钱”困境的主要原因。其中,持有基金时长短于3个月的用户中,超7成是亏损的。

2021年一季度即将收官,市场剧烈震荡之下,不少“网红”基金近段时间跌幅超20%,在一季度入市的新基民很难赚到钱,甚至出现了浮亏。但如果把周期拉长到2020年到现在,许多基金的累计收益率依旧可观。

实际上,“基金赚钱基民不赚钱”是基金行业长久以来的怪现象。2006-2020年的15年间,偏股型基金指数累计涨幅达1295%,年化收益率超过19%。但基金业协会数据表明,截止至2018年,自投资基金以来盈利的客户仅41.2%,投资盈利超30%的仅6.5%。

扫二维码,3分钟极速开户>>