中国银河证券基金研究中心发布季度基金季报研究系列快报(3):标准股票型基金平均业绩2.88%,2.1.1混合偏股型基金平均业绩2.66%;从基金利润总额角度看,4季度股票基金利润491.21亿元、混合基金利润1111.43亿元;从基金申购赎回角度看,股票基金净申购247.74亿份,混合基金净赎回731.06亿份,货币基金净赎回1878.80亿份,债券基金净申购5128.21亿份,QDII净申购444.93亿份,基金中基金(FOF)净赎回32.79亿份。

业务资格:中国银河证券股份有限公司及其基金研究中心是在证监会、基金业协会备案的基金评价机构,根据证监会《证券投资基金评价业务管理暂行办法》等开展执业活动。我们建立了一套独立自主的基金基础数据库与基金业务规则体系,从证监会基金信息披露XBRL体系接入基础数据并进行一系列的校验和复核,进而由系统自动生成一系列的数据报告与评价报告。2021年4季度基金申购赎回简要数据与分析

中国银河证券基金研究中心

2022年1月25日

一、季报申购赎回是指运作期的申购份额与赎回份额的统计与比较,反映的是首次募集之后转入正常运作期的基金份额变动情况。从资金流量角度看,考察流入公募基金的资金分为期间首次发行募集流入资金与运作期申购与赎回对抵后资金流入流出两种情况。

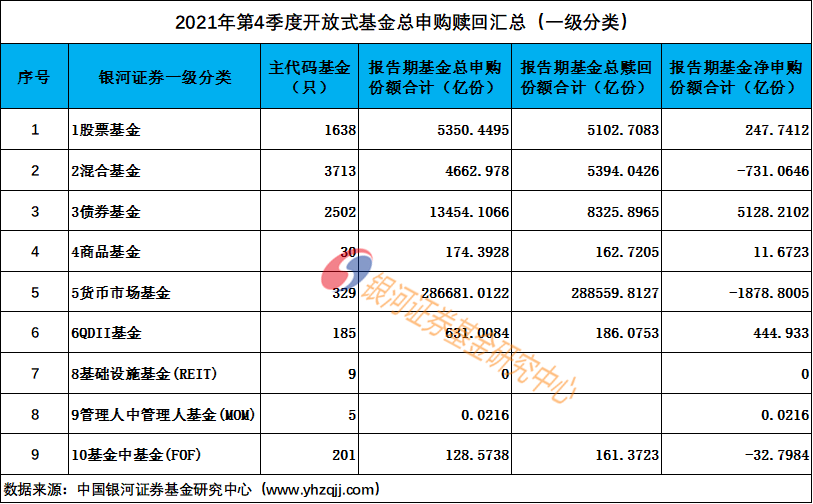

二、总体描述:2021年4季度从净值增长率角度看,标准股票型基金平均业绩2.88%,2.1.1混合偏股型基金平均业绩2.66%;从基金利润总额角度看,4季度股票基金利润491.21亿元、混合基金利润1111.43亿元;从基金申购赎回角度看,股票基金净申购247.74亿份,混合基金净赎回731.06亿份,货币基金净赎回1878.80亿份,债券基金净申购5128.21亿份,QDII净申购444.93亿份,基金中基金(FOF)净赎回32.79亿份。

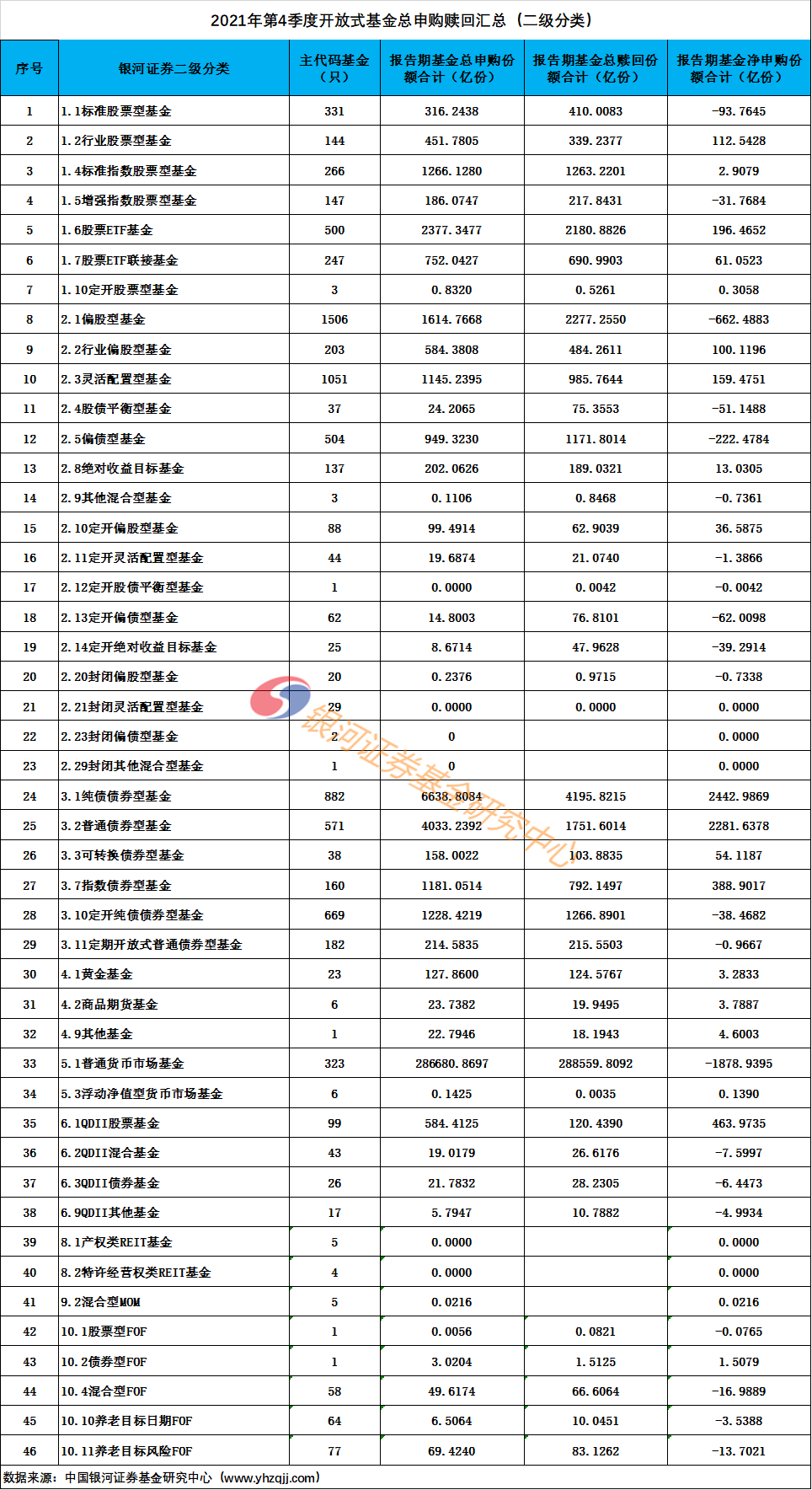

三、4季度股票基金整体净申购247.74亿份,细分到二级分类层面,1.1标准股票型基金净赎回93.76亿份,1.2行业与主题股票型基金净申购112.54亿份,1.4标准指数股票型基金净申购2.90亿份,1.5增强指数股票型基金净赎回31.76亿份,1.6股票ETF基金净申购196.46亿份,1.7股票ETF联接基金净申购61.05亿份。

四、4季度混合基金整体净赎回731.06亿份,细分到二级分类层面看,2.1混合偏股型基金净赎回662.48亿份。

五、4季度债券基金整体净申购5128.21亿份,细分到二级分类层面,3.1纯债债券型基金净申购2442.98亿份、3.2普通债券型基金净申购2281.63亿份,3.3可转债债券型基金净申购54.11亿份,3.7指数债券型基金净申购388.90亿份。

六、4季度货币市场基金净赎回1878.80亿份。

七、QDII基金与FOF基金由于整体规模较小,其申购赎回对公募基金行业整体影响较小,详细见图表。

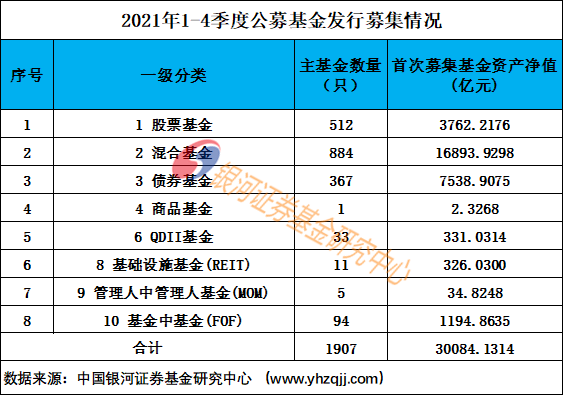

八、2021年1-4季度,按照一级分类统计,各个类型基金发行募集情况汇总如下:股票基金3762.21亿元,混合基金16893.92亿元,债券基金7538.90亿元,QDII基金331.03亿元,基础设施基金(REIT)326.03亿元,管理人中管理人基金(MOM)34.82亿元,基金中基金(FOF)1194.86亿元。

2021年第4季度开放式基金总申购赎回份额汇总(基金分类角度)

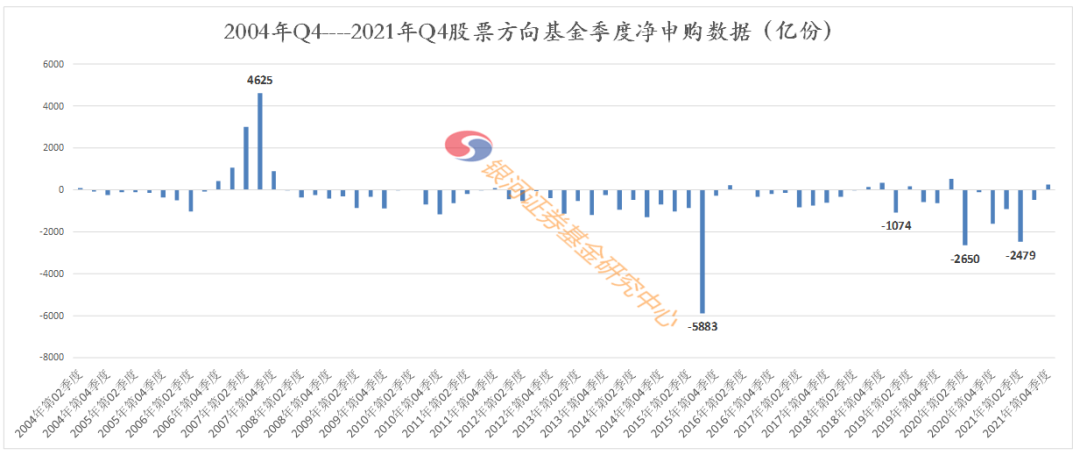

从2004Q4-2021Q4股票方向基金发行募集数据看,除了2006年第4季度到2007年第4季度形成连续5个季度的净申购外,除此之外绝大多数均是净赎回,偶尔出现的净申购季度也数量较小。股票方向基金如何摆脱持续性净赎回的命运是行业面临的重要课题。

基金发行受短期之内的股市走势、投资者情绪、销售机构策略等影响很大,往往在火爆与冷清之间来回交替。基金投资顾问业务全面推广后,改变投资者交易行为后,应该有所改变与改进。如果基金投资顾问业务大规模推进能够改变生态的话,那将是行业较大的改进优化,意义深远。