来源:老罗话指数投资

债券与股票配置的基本问题

疫情的全球蔓延叠加原油的暴跌,美股连续熔断,引发了全球资本市场的恐慌。这种情况下,很多投资者可能已经不是在想怎么赚钱,而是想着怎样才能保证自己的资产安全了,这时候防御型资产配置就显现除了它的优势,将资金分散投资于高等级的债券和高等级的普通股,在黑天鹅事件出现时,也能基本保障资金安全。

今天老罗想跟大家聊聊我们普通人该怎么做好配置。

作为一项基本的指导原则,我们建议防御型投资者投资于股票的资金不能少于其资金总额的25%,且不得高于75%,与此相应,债券投资的比例则应当在75%和25%之间。这里的含义是,两种主要投资手段之间的标准分配比例,应该是各占一半。根据传统,增加普通股比重的合理理由是,持续的熊市导致了“低廉的交易价格”的出现。反之,当投资者认为市场价格已经上升到危险高度时,则应将股票投资比例减至50%以下。

这种规范的原则说起来容易,做起来难——因为它与过度看涨牛市或过度看跌熊市这一人类本性相抵触。要一个普通的股票投资者在市场超过某一点位是减仓,或者在市场持续下跌后增仓,这似乎并不是一个切实可行的策略。

长期以来,我们一直认为,如果失去了债券这一参照物,我们就无法设定一个可靠地规则,已确定何时应将股票投资份额降至25%这一最小比例,并在以后将其提升到75%的最高比例。我们只能大而化之的要求投资者,不要轻易地让其股票投资超过基金总额的50%,除非他充分确信,其股票持仓比例具有足够的合理性,而且可以坦然面对1969-1970年这样的股市大跌。按照1972年初的股价水平,我们很难看到有这样的强烈信心。因此,我们不建议稀释投资者的出股比例超过其资金量的50%。但是,由于类似的理由,我们也很难要求投资者将其股票投资比例降至50%以下,除非他自己的内心对当前的股价水平深感忧虑,并且满足于自己只有25%的资金来参与未来可能出现的上涨。

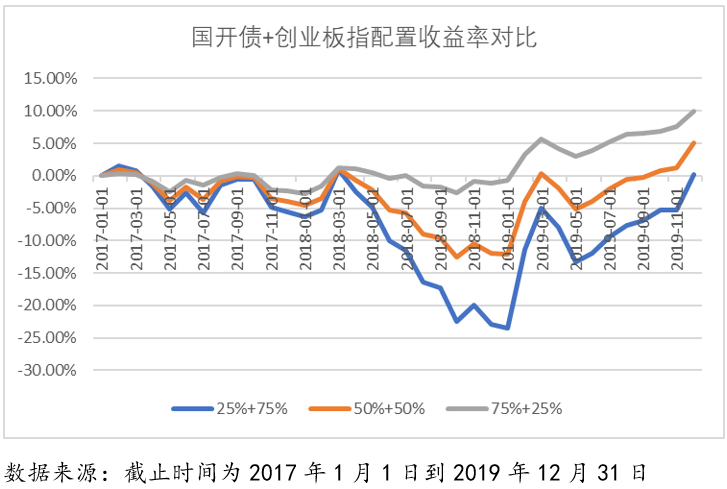

在这里老罗用中证100指数和创业板指的历史数据试验了一下他们以不同比例和国开债配比的收益率走势。选取时间为2017年1月1日到2019年12月31日的月收盘价进行模拟。

数据来源:起止时间为2017年1月1日到2019年12月31日

对国开债+中证100不同配比策略的累计收益率走势由下图所示:

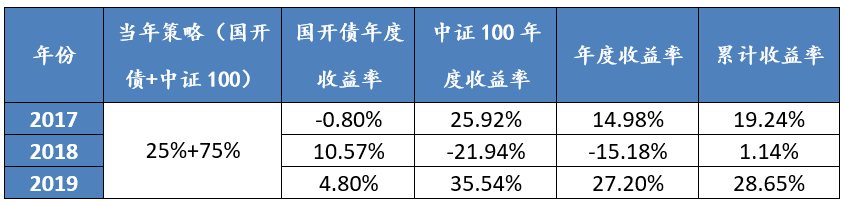

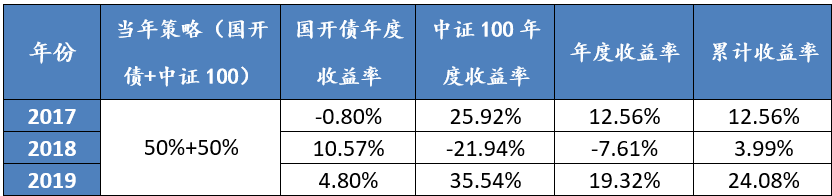

对国开债+中证100不同配比策略的年度收益率进行对比,结果由下面三个表展示:

数据来源:起止时间为2017年1月1日到2019年12月31日

对国开债+创业板指不同配比策略的累计收益率走势由下图所示:

对国开债+创业板指不同配比策略的年度收益率进行对比,结果由下面三个表展示:

数据来源:起止时间2017年1月1日到2019年12月31日

75%中证100+25%国开债在2019年末的收益率最高为28.65%,并且在三年中的大部分时间都是最高的。而对于创业板指的配比,25%创业板指+75%国开债收益率最高为10.04%,在三年中收益率一直是最高的。可见,哪种配比收益率更高并不是固定的,这与当时相关指数的走势有关,但是不难发现,50%+50%的投资方式是最为保守的,始终处于三种配比方式的折中,不会赚的最多,但也不是赔的最惨,同时长期投资也会获得一定的收益。

对于防御型投资者半开的规则还是值得推荐的,尽管他看起来似乎过于简单。根据这一规则,投资者应在其实际操作中,保持对债券和股票均等投资,并且人为地实现动态平衡。老罗用中证100指数和创业板指数与国开债指数试验了动态平衡的配比,发现同时期用这种方式投资并不比以上三种比例的一次性投资收益率差。选取时间为2017年1月1日到2019年12月31日的日收盘价进行模拟,初期投入的股债比为50%+50%,当中证100指数年涨幅超过20%时,下年投入比例改为25%+75%,相反下年跌幅超过20%时,投入比例改为75%+25%,若涨跌幅在10%的范围内,则投入为半开。

表:国开债+中证100动态平衡年度收益

表:国开债+创业板指动态平衡年度收益

中证100+国开债动态平衡的收益率在2019年末达到50.11%,而创业板指+国开债动态平衡的收益率在2019年末达到16.27%,收益率均比固定比例高。

在1937年之后,耶鲁大学一直遵循类似的规则,不过其限定的股票投资比例,即所谓“正常持仓”,大约35%。然而,从20世纪50年代初以来,耶鲁似乎已放弃了这个颇为著名的准则;到1969年,其股票投资比例高达61%。这个例子说明,股票市场的巨大发展,已经使这个流行一时的方法可能不再时兴了。但很多人认为,对半开的资金分配法则,对防御型投资者仍然具有实质性的意义。它非常简单;其操作方向无疑是正确的;它使遵循者感到,自己至少是在对市场变化做出某种反应;最重要的是,它可以避免投资者在市场中日益走高直至危险的程度时,仍不断加大自己的股票投资。

此外,真正的保守型投资者,将会对自己一般资金在牛市中的收益感到知足;而在深陷熊市时,比照那些冒险型投资者的处境,他们也会从自己相对较好的境况中获得安慰。