来源:环球老虎财经

近年来A股市场持续震荡,导致无论是公募基金还是私募基金业绩都受到较大影响。由于私募基金追求的是绝对收益,受股市影响更为明显,就连一向注重价值投资的百亿私募重阳投资近三年业绩表现也较为“平庸”,不免让人感慨“廉颇是否老矣”?

近年来A股市场的不景气,让股票型私募公司头疼不已,其中私募投资者们耳熟能详的重阳投资便是其中之一。虽然坐拥百亿规模光环,但是重阳投资近几年的业绩表现却不尽如人意。

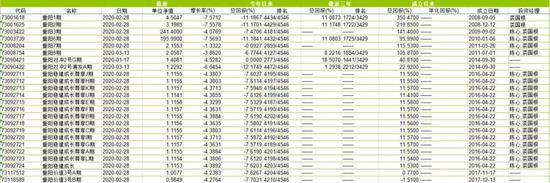

从重阳投资近三年的产品表现来看,可以说是亮点难寻了。根据choice数据显示,重阳投资旗下年内净值有更新的共有61只产品,但是今年以来,无一只产品取得正收益。即使反观近三年的业绩表现,重阳投资旗下基金业绩也是乏善可陈。

作为重阳投资的代表产品重阳1期在近三年的业绩表现似有“廉颇老矣”之感。数据显示,重阳1期2017、2018、2019这三年收益率分别为21.16%、-8.35%、22.20%;同期沪深300指数这三年涨幅分别为22.23%、-25.09%、36%,两年跑输,一年跑赢,而这样的收益,对于追求绝对收益的私募基金来讲,或许并不一定让投资者满意。

值得注意的是,从近三年的业绩来看,除了重阳一期,其它重阳系列产品也遭遇“滑铁卢”,部分产品甚至取得负收益。

廉颇老矣?

资料显示,重阳投资成立于2009年6月,其专注于资产管理业务,前身是成立于2001年12月的上海重阳投资有限公司。2014年7月,重阳投资改制为股份公司,注册资本为人民币两亿元。2015年11月,上海重阳投资有限公司改制为集团公司,基于资产管理行业的特殊属性,重阳投资自成立起即采用合伙模式经营,2011年重阳投资的规模便突破百亿,成为国内首家百亿私募机构。

根据choice数据显示,重阳投资旗下年内净值有更新的共有61只产品,从近三年的业绩表现来看,业绩表现最好的是重阳对冲2号G期,仅取得18.51%的总回报,该产品成立于2014年9月30日,截止1月17号,最新净值为1.41,这样的成绩还未跑赢沪深300。

除了重阳对冲2号G期之外,表现最好的便是重阳1、2、3期三只产品,三只产品的近三年总回报均为11%。1、2期成立于2008年,管理人为裘国根;3期成立于2009年,为裘国根和陈心共同管理;自成立以来三只产品的总回报率分别为350.47%、219.85%、141.4%。

图片来源 :choice

资料显示,“重阳1期”基金的全称是“华润信托·重阳1期证券投资集合资金信托计划”,其成立于2008年9月5日,属于股票型基金,是重阳投资旗下最早期的“明星级”代表产品。早在2010年底,经风险调整后,重阳投资旗下的重阳1期基金曾在“两年期收益排名榜”上名列第一。在重阳1期刚运行前两年之中,一直被视为低风险高收益的代表,2009年全年甚至没有一个月的净值发生下跌,而2010年股市虽然在上半年大幅下跌,但重阳1期的最大下跌也远远小于市场。

尽管早期的业绩颇为突出,但“重阳1期”基金近几年的业绩却难令投资者满意。据choice数据统计,从近三年、近两年、近一年来看,“重阳1期”基金的收益排名跑输同类产品平均水平。

拿近三年的数据举例,“重阳1期”基金的阶段收益或许会令许多投资者望而却步,其总回报仅为11%。即使是2019年股市大涨,重阳1期收益仅为22.20%,根据私募排排网数据统计,2019年平均收益率为25.83%,跑输平均收益率。

除了明星产品重阳1期近三年业绩不太理想外,其它重阳系列产品也未能幸免。成立于2016年4月的重阳稳健成长尊享系列,一共14期,管理人为裘国根和陈心,截止2月28日,单位净值为1.12,四年年化收益不到3%,而这样的收益甚至跑不赢一些理财产品。

同样,成立于2017年11月的重阳价值3号A期和12月的重阳价值3号B期,截止2月28日,净值分别为1和0.98,两年多,基金的收益还在原地踏步,但这似乎并不妨碍基金公司收取管理费和业绩提成。如此看来,基民不满收益也属正常。

为何近几年重阳投资旗下基金产品表现不尽如人意?或许与基金经理的策略有莫大的关系。

“过度”防守投资策略致业绩“平庸”

重阳投资的创始人为裘国根,1996年开始职业投资,拥有超20年证券投资经验,数据显示,重阳投资旗下大部分产品皆由裘国根与陈心管理,陈心有着20年金融从业经验,曾先后在中国国际金融有限公司、摩根士丹利、里昂证券等金融机构担任固定收益、汽车和银行业高级分析师。2009年加入重阳投资,现担任研究部主管和基金经理职务,也是重阳投资的合伙人。

作为一家百亿级的私募,团队的投资理念是很多私募投资者关心的。陈心在接受媒体采访时表示,我和我们团队,以及整个重阳都是一致的投资理念:基于深度价值研究的逆向投资。在我们认为是垃圾市场或者机会和风险都不是特别明显的震荡市场中,我们还是相对要稳健保守一些。但是当真的机会来的时候,我们也很激进。这样的风格决定了业绩的表现形式,市场疯的时候我们的业绩还不错,市场差的时候我们的回撤不会太多。

谈起投资赚钱的秘诀,重阳投资合伙人陈心表示,重阳喜欢“冷门”的个股,以期达到用“萝卜价”买到“人参”的目的。我们相对比较看好的领域有四个:一是品牌消费品;二是创新性很强的医药股;三是代表先进制造业的“大国重器”企业;四是“类债券”的高股息率个股。

此外,对于市场分歧较大的银行股,在他看来,银行股未来将以结构性行情为主,相较于股份制银行和农商行,四大行优势相对明显。

众所周知,A股自2017年以来,大蓝筹股得到机构和个人投资者的追捧,股价不断创出新高,强如平安、茅台、恒瑞、格力等行业龙头,单年的涨幅超100%。而反观重阳的投资理念,其喜欢逆向投资,偏“冷门”股,恰巧这三年,市场较为追崇龙头个股,以至于机构资金扎堆进入,估值并不“便宜”。

而陈心表示看好四大行,很显然,这符合其“类债券”的高股息率个股,但市场这几年并不待见四大行,四大行的涨幅远不如一些优质股份行和城商行,从某种程度上来说,陈心对银行股未来结构性行情方面判断“失误”。

其实从重阳近三年的业绩也可以看出,重阳的策略在近几年的市场上并不“讨喜”。像重阳1期2017、2018、2019这三年收益率分别为21.16%、-8.35%、22.20%;同期沪深300指数这三年涨幅分别为22.23%、-25.09%、36%;从业绩来看,重阳在近几年似乎有些防守“过度”,导致业绩表现较为“平庸”。

值得注意的是,近些年来,重阳投资获得过的荣誉更是数不胜数,据不完全统计,重阳投资曾经连续四年(2010-2013年)获得由中国证券报颁发的“阳光私募基金管理公司金牛奖”;2010年度荣获证券时报颁发的“两年持续回报明星阳光私募基金公司”奖;2010年荣获上海证券报授予的阳光私募“金阳光”综合评价五星产品称号;2009-2010获得国金证券颁发的中国最佳私募基金“两年长期优胜奖”以及第一财经颁发的“中国阳光私募2010年度最佳管理人金樽奖”等诸多奖项。

客观而论,奖项只能代表过去获得的成绩,并不代表未来。投资者的眼睛是雪亮的,不论近期还是长远角度看,重阳投资此后的业绩都会受到更多的关注。