桥水基金疯传崩盘、美股8天3次“特朗普熔断”,竟是源于指数基金踩踏悲剧?

来源:市值风云

世界经济史,就是一部谎言和假象的连续剧,你如果想赚钱,就得识破假象,然后加入进去,并且在大众识破之前退出来。——索罗斯

今天突然有传闻,全球最大对冲基金桥水爆仓了!

桥水基金第一时间回应传闻,旗下对冲基金的确重挫20%。

这也是几天前的消息了,因为疫情发酵,波动率飙升,导致桥水基金风险平价策略全部失效。

风险评价策略的特点是,不断增持波动率降低的资产,减持波动率上升的资产,维持一个总波动率大致不变。

这类基金有追涨杀跌的倾向,而且风险平价基本上是量化策略,一旦开跌,很难人为干预。目前规模非常大,据测算2018年仅在美国管理的总金额就达1.5万亿美元。

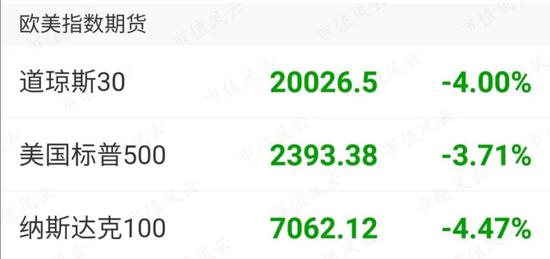

今天美国期指跌幅扩大,三大股指期指均已触及发交易限制。

估计今晚美股开盘大概率会直接再次跌停熔断15分钟,看来,今晚又是一个不眠之夜啊……

此前已经美股已经有四次熔断了,上次要回溯到3月16日,我记忆犹新,恍如隔日。

以致股神巴老爷也不得不说,活久见!

然而,这次美股的崩盘,去年9月4日著名大空头Michael Burry就曾经预测过,指数基金会像次贷一样引发市场崩盘。

Michael Burry是电影《大空头》的原型人物,曾以6亿美金的规模,在2005年-2006年押注次级贷款的崩溃,在2007年的房地产泡沫中赚了7.5亿美金。

之后FBI曾调查过Michael Burry,担心他是靠内幕消息进行交易的,但是最终证明他是完全清白的。

他的成功完全是靠个人智慧和非比寻常的见解,以及坚信自己的耐心。

一、Burry的观点

Burry称,指数基金的流入正在扭曲股票和债券的价格,就像十多年前购买次级抵押贷款的CDO一样。

他表示,资金流动将在某个时候逆转,而一旦逆转,“情况将非常糟糕”。“就像大多数泡沫一样,泡沫持续的时间越长,崩盘就会越严重!”

他认为,证券的定价不是通过基本的证券分析来完成的,而是通过基于不可靠模型的大规模资本流动来完成的。随着证券被打包成ETF等工具,人们买卖的是一篮子证券,而不是单个标的证券。

他指出,在标普500指数成份股公司中,超过一半的公司每天的交易量不足1.5亿美元,与投资于ETF等工具的数万亿美元相比,这个数字少得可怜。

1、指数基金和价格发现

各国央行和《巴塞尔协议III》或多或少地将价格发现从信贷市场中移除,这意味着风险不再具有准确的利率定价机制。

而现在,被动投资已经将价格发现从股票市场中移除。

简单的理论和模型让人们进入模仿这些策略的行业、因素、指数、ETF和共同基金——这些不需要真正的价格发现所需的安全级别分析。

“这很像金融危机爆发前的CDO泡沫,当时市场的定价不是通过基本面安全层面的分析来实现的,而是通过基于经诺贝尔批准的风险模型的大规模资本流动来实现的,这些模型后来被证明是不真实的。”

2、流动性风险

被动型指数基金(无论是开放式、封闭式还是ETF)的秘密在于,它们所模仿的指数内的证券之间每天的美元价值分布。

例如,在罗素2000指数中,绝大多数股票是成交量较小、价值交易较低的股票。如今,我统计了1049只当天交易价值不足500万美元的股票。这一比例超过了一半,其中近一半(456只股票)当天的交易量不足100万美元。

然而,通过指数化和被动投资,数千亿美元与这样的股票挂钩。

标普500指数也不例外,该指数包含了全球最大的股票,但仍有266只股票(超过一半)的市值低于1.5亿美元。这听起来很多,但全球数万亿美元的资产与这些股票挂钩。

剧院里的人越来越多了,但是出口的门还是老样子。当你进入流动性更差的全球股票和债券市场时,这一切都会变得更糟。

二、Burry论证的逻辑是什么?

从上面的原文可以看出,Burry的整个论证逻辑是:

1、大量的资金没有通过价格发现就进入了市场,和次贷危机一样,根本不知道其中资产的价值、质量和风险;

2、流动性的风险:指数绝大部分股票的交易很小,而挂钩的指数化和被动投资规模巨大;

3、泡沫持续越长,崩盘就越严重;

4、假如资金流动扭转的话,将由于流动性风险发生股价暴跌的践踏行为!

从目前美股的表现来看,美股出现大跌的原因是估值过高,而跌得如此坚挺的原因,正是ETF的践踏,这正是索罗斯正反馈过程的一次“反身性”体现:

熊市的自我强化逻辑:美股指数下跌→投资者赎回→被动基金卖出成份股→股票价格下跌→美股指数下跌→更多投资者赎回→美股指数进一步破位下跌,整个流动性枯竭了……

1、为什么指数基金并不具备价格发现的功能?

Burry认为指数基金并不具备价格发现的功能。

那么,怎么理解价格发现?

价格发现就是分析基本面来定价。

股票型指数基金配置不是基于某个上市公司资产的优质与否,而是根据是否归属成分股,成分股的筛选基于市值、流动市值、成交金额、换手率、行业等指标选定。

很多指数其实市值的权重比例很大,例如中证500指数就是由全部A股中剔除沪深300指数成份股及总市值排名前300名的股票后,总市值排名靠前的500只股票组成。

这就造成一个很大的错误:财务造假的公司在里面!

比如风云君2018年5月研究出雏鹰农牧涉嫌财务造假(请下载市值风云APP查看《独家重磅|万字长文强烈质疑雏鹰农牧涉嫌严重财务舞弊》),发现很多指数基金都配置了,最多的是南方中证500ETF。

(2018年中雏鹰农牧部分基金持股情况)

2、被动型基金的悖论

从被动指数基金的定义就是,挂钩成分股的市值、交易量、换手率等,这意味着被动型基金要基于主动投资者的行为结果来锚定成分股。

也就是说,被动型基金(比如说ETF)产生了一个悖论,就是股票配置是由主动性投资者决定的,被动型基金搭了主动投资者的便车。

比如最近很多投资者看好某只股票,市值突然上去了,有可能就进入了行业的成分股,从而导致指数基金配置,推动股价持续上涨。

反之亦然,这很容易产生助涨助跌的结果。

因此,这里面有了内生性的因素:假如被动型基金规模很大的话,比如远超主动投资资金规模,就没有了锚定物,自己就成为股价上涨和下跌的动力和原因了。

所以很多量化投资一般都有规模限制。

3、被动型基金的自我强化导致泡沫越来越大

相对主动型投资基金,被动型基金的优点是:

1、节省他们的花费;

2、更节税;

3、营业额和交易成本较低;

4、在长期内击败大多数积极管理型的基金;

5、比大多数投资策略更简单、更容易理解。

被动型基金最好的广告词也是:大多数主动性基金经理无法持续跑赢大盘。

但为什么呢?

注意这里有一个前提:长期。

长期的话股票上涨的概率很大,特别适合美国这种长牛的股市。

假如一个指数10年都不涨的话,那这个指数基金收益为零,可能大部分主动投资基金经理都能跑赢这个指数基金。

风云君认为主要原因是仓位,因为ETF仓位接近100%,普通指数基金最高仓位为95%,牛市仓位高当然收益也高。

(仓位撬动财富)

美国企业在长期资本面宽松情况下盈利情况较好。

此外,美国经济最核心的是资本市场,很多美国人资产都配置到了股市,还有养老金,也就是说美国居民财富增长取决于股市,绑定了政治和美联储,导致股市只能上涨不能跌。

在美股这种长牛的趋势下,被动型基金大力发展,成为了最畅销产品。

(1984年以来的美国道琼斯工业指数走势)

这产生了牛市自我强化的逻辑:投资者买入被动型基金→被动型基金买入成分股→推动美国股指上涨→吸引更多资金买入→被动型基金规模越来越大→美国股指继续上涨。

1998年,被动投资型股票基金仅占美国全部股票基金的11.2%,到了如今,美股的被动型基金超过美国股票基金一半以上!

美国很多股票前十大股东中都会看到Vanguard和Blackrock两家公司的名字,先锋基金和贝莱德集团是被动投资基金的代表。

4、企业回购也导致市场流动性的下降

有观点认为:这次美股的长牛源于回购。

还有些公司用借来的钱来回购股票,甚至玩大了,可能给自己带来破产风险,经典的案例是波音13年以来回购了450亿美金,导致2019年负债为300亿,净资产为-86亿美元。

难怪投资者会问:波音会成为这次危机倒下的第一家巨头吗?

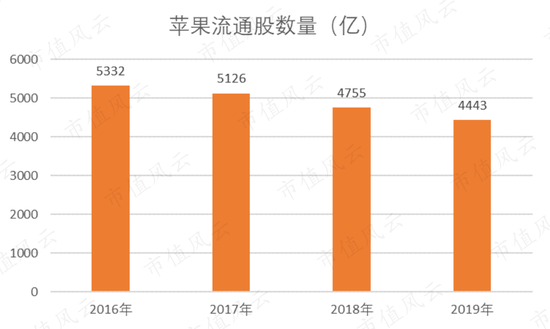

回购同样导致一个问题,就是公司在市场上的流通股越来越少。

比如苹果公司从2016年至今,由于回购,流通股数已经从2016的53亿股,减少到了44亿股,降幅达到17%。

苹果股份数的减少推高了EPS,假如估值不变情况下,股价也将提高17%。

这也是为什么大家都认为美股泡沫很严重,但从PE角度,整体估值虽然偏高,但远远没达到原来2000年互联网泡沫时候的水平。

流通股份数的减少,也会造成市场流动性的下降,最可怕的是,这些流通股中大部分都在美股的ETF中,在暴跌的情况下很容易造成践踏行为。

三、水无常势,兵无常形

为什么投资学一直没什么进展?

因为几千年来人性都没变过。

所有的理论都有假设,只要有假设就有限定。

投资流派对于市场的看法,无非只有两种假设:

一种是技术派认为市场永远是对的,因此需要抓取趋势;

一种是价值投资派认为市场有定价错误的时候,因此需要合适时机。

在风云君看来,索罗斯的反身性认为人的观念预期和市场趋势是不断影响和加强的,而索罗斯就来当这个引子,引导趋势增强或扭转,徐翔也不过是在中国特色涨跌停情况下研究出的打板套路,吸引散户后续买入接盘,两者方法具有一致性。

指数基金从产品结构的性质上也属于第一种假设,即认为市场是有效的。随着被动化指数资金自我强化,规模越来越大,美股股指和估值不断推高,隐藏的流动性风险也凸显而出。

这需要一个引子来扭转资金流入的趋势,引子有各种可能……

只不过这次是肺炎疫情,叠加油价崩盘。

因此,水无常势,兵无常形,投资上没有永远的圣杯,比如曾经美国60年代末的“漂亮50”、中国06年的“五朵金花”……

当然,还有桥水基金这个风险平价策略,如今就失效了。因为ta理论试是建立在资产价格波动服从或近似服从正态分布的基础上,但忘记了金融市场往往有小概率事件的黑天鹅,也就是长尾风险。

08年金融危机之后,众多投资机构看到桥水基金的辉煌成绩,都跟风复制成立风险平价基金,2018年美国这类基金资产规模巨大高达1.5万亿!

这也是Burry所批评的,资本流动不是通过基本面分析资产质量来配置,而是基于不可靠的模型。

中东石油国主权基金和王族富豪,以前石油价格高的时候,赚了很多钱,基本都是买美国金融产品,桥水基金特别多来源是这些资金。

现在石油价格暴跌,那些中东土豪们要赎回美元基金,然后暴跌又继续赎回,桥水要抛可是市场已经没有流动性了。。。

四、你大爷还是你大爷:姜还是老的辣!

2020年的首个交易日,美股三大指数创出新高。

而2019年巴菲特的伯克希尔哈撒韦公司却经历了十年来业绩最糟糕的一年,2019年股票收益为11%,跑输大盘近20%,同期标准普尔500指数(包括股息在内)的回报率为31.5%。

因此,去年巴菲特被老股东怒怼犯了大错!——明明是牛市,为何囤积千亿美元现金?

巴菲特囤积现金数创了记录,高达1280亿美元,比2008年金融危机之前还多,这个数字占公司投资组合价值的一半以上。

别人贪婪时我恐惧,别人恐惧时我贪婪。

如今美股的三次熔断,证明了你大爷还是你大爷:姜还是老的辣!

08年次贷危机时,美股止跌有两个重要事件:1、美联储的无限量化宽松;2、巴菲特喊出Buy American。

如今看来,美联储的货币政策没起到什么成效,反而吓坏了市场。

什么时候,巴菲特再次喊出“Buy American again”?

但在这之前,往往都有一些金融巨头被“祭杀”,比如1998年的长期资本管理公司、2008年的雷曼兄弟。

这次,会是桥水吗?