来源:基少成多

基金评级是第三方机构,对基金的全方位评级,五星为最高评级,是优秀的基金的典型标志。

有这样一只基金,在截至2020年三季度末的第三方评级中,被晨星、海通和银河三家机构,一致评定为五星级。

在全市场成立3年以上的4729只(份额分开统计)公募基金中,获得上述三方五星认定的基金共有121只,占比仅为2.56%。

它就是博时回报混合(050022),这只优秀基金的现任“掌舵人”为博时基金科技大咖——肖瑞瑾。

肖瑞瑾毕业于复旦大学微电子系,硕士研究生。毕业后加入博时基金,历任电子行业研究员、高级研究员、资深研究员、基金经理助理、基金经理、权益投资主题组投资总监助理,是博时自己培养的一位中生代基金经理。

Wind数据显示,他掌舵最久的博时回报混合(050022),自2017年8月14日担任基金经理,截至2021年2月1日,在股票仓位最大不超过75%的情况下,累计回报为165.8%,超越业绩基准149.54%,年化回报率达到32.41%,居同类基金前6%。

期间上证指数上涨9.25%,该基金涨幅达到指数涨幅的17.92倍,跑赢大盘约17倍!

此外,他掌舵时间超过1年的3基金(另外两只为博时特许价值050010,博时科创主题3年封闭混合501082),净值全部翻倍,居同类基金前列。

根据wind数据,截至2021年2月5日,任职期间的另两只基金业绩如下:

博时特许价值,净值上涨138.19%,同类排名142|631,超越业绩基准94.32%,年化回报39%;

博时科创主题,净值上涨103.74%,同类排名5|9,超越业绩基准46.57%,年化回报55.95%。

优秀业绩的背后,离不开正确的投资理念,与扎实的研究功力。

让我们一起走近肖瑞瑾,了解更多投资秘籍。

投资理念

肖瑞瑾认为,投资的本质,是分享企业对社会价值的创造,这是投资收益的根本来源。

正是抱着这种买股票就买企业的理念,投资中,肖瑞瑾特别关注企业的竞争壁垒,认为只有具备竞争壁垒的企业,才能在激烈的市场中占据一席之地,并不断开疆辟壤,收获丰厚的利润。

这种具备竞争壁垒的企业,往往是相应行业的龙头公司,在当前的社会发展中,占据越来越多的市场份额。特别是2020年疫情,进一步拉到了龙头企业与其他企业之间的差距。肖瑞瑾管理的基金,也重点以各行业的细分行业龙头为投资对象。

投资策略

1.根据行业景气度优选行业。肖瑞瑾会使用“自上而下+自下而上”的策略,寻找处于行业景气周期的行业,希望在鱼多的地方捕鱼。

宏观上,会探究商业模式,重点判断公司是否有真正能够提高社会效率,在技术和商业流通领域,提升全社会的生产率水平,规避“成瘾性”的商业模式,选择可以为社会持续带来“正能量”和价值贡献的企业,可以满足人民群众对美好生活的向往。肖瑞瑾认为,把握住这一核心原则,有助于筛选出未来中国的核心权益资产。

宏观上,判断行业所处发展阶段和政策导向,顺应时代发展大脉络,并对行业所处生命周期进行判断,重点选择处于业绩上升期,并能持续实现第二成长曲线的企业,以获得稳健的持续收益。

以电商行业为例,该行业受益于“内循环打造+数字经济崛起”。2019年中国社会零售品销售总额超过40万亿人民币,国内排名前十的电商平台累计交易额接近11万亿人民币,占据中国消费总额的1/4;而且这一数字在2021年将达到13万亿人民币,占比将接近1/3。

形象的说,中国老百姓每支出三块钱,就有一块钱进入六大互联网生态企业的利润表,这个行业将提供非常多的投资机会。

2.根据竞争优势选择龙头企业。在确定符合时代发展特征的行业后,再从跨行业角度,比较商业模式、生命周期、核心竞争力,选择在多方面占优的企业,优先选择商业模式领先,生命周期处于上升阶段,核心竞争力突出,全方位处于领先地位的企业。这类企业成长动能充沛,容易获得市场资金的长期追逐,获得更高的市场估值。

肖瑞瑾认为,当前境内外机构投资者已经逐步成为A股主要的资金供给来源,市场风格重新转向行业龙头,市场超额收益来源转变为投资理念以及远期空间研究。只有选择竞争优势突出的龙头企业,站在更久远的角度进行分析和判断,才能获得超额收益。

3.计算企业的合理估值空间。作为追求绝对收益的基金经理,肖瑞瑾非常看重企业的估值,他认为,不会单纯因为一家公司质地好就购买,而是要看它的成长空间有多大,且不同生命周期的公司适用不同的估值方法。

对于成长空间巨大的公司,在投资时不能只看短期PE(市盈率),而是应该看未来5-10年用市场远期空间折现回来的价值,这也是巴菲特最为看重的指标。

此外,对于处于生命周期早期,赢利不稳定或者非常小的公司,适合用PS(市销率)的估值方法;到了生命周期晚期,则更适合用PE或者分红率的估值方法。

4.寻找右侧买点提高胜率。格雷厄姆说,股价短期是投币机,长期是称重机。说明股价长期由业绩决定,但是短期受市场情绪影响较大。

为了避免在市场情绪低落时过早买入,带来基金净值下跌,负担较大的时间成本,肖瑞瑾在投资中,往往在基本面见底和市场情绪走出低估时才逐步把仓位加上来。

例如2018年下半年,他管理的博时回报仓位处于偏低水平,在货币政策宽松,市场逐步走出低估后的2019年二季度,他才快速把仓位加上来。

这样带来的好处是,在合理时间内积累安全垫收益。满足安全垫收益后,逐步提升权益组合,放大组合波动率和回撤约束,并最终过渡到高仓位相对收益运作周期,实现组合建仓期的平稳过渡。

典型如2018年市场下跌时,博时回报下跌19.57%,显著小于沪深300指数,但是2019年上涨时,基金净值大涨95.21%,又显著好于沪深300指数,做到了抗跌和领涨。

5.赛道均衡配置降低波动。虽然肖瑞瑾看重行业和赛道,但是行业配置上追求均衡,持股集中度也适度均衡,严格控制单一行业和个股和风险暴露,不会过于在单一赛道或个股上一把梭,避免行业或个股踩雷带来的回撤风险。这样的好处是,即便判断错误,付出的代价也比较少,充分保护投资人的权益。

6.看好个股集中持仓,分享确定性机会。为了充分把握确定性机会,对于优选出来的个股,进行了适度集中。

2018年、2019年和2020年,他管理的博时回报前10大重仓股合计权重分别为43.87%、33.61%和42.54%,单只重仓股的权重一般在4%上下,极少超过7%。这种适度集中的配置,既能享受优质的成长机会,又能避免黑天鹅带来的冲击。

投资方法论

肖瑞瑾及所在团队常年实战总结出独具一套的成长溢价理论,并基于该理论延伸出包括第二成长曲线、远期市场可触达空间、TEAM模型(成长空间、重复购买占比、市场份额和护城河)等适用于成长股的投资方法论。

这套理论认为对于成长型企业而言,发展速度、增长空间和持续性非常重要,能够获得成长溢价的企业,往往具有超常规的增长速度、广阔的市场空间和非同一般的发展确定性,且不同阶段,市场给予的估值策略有所差异。

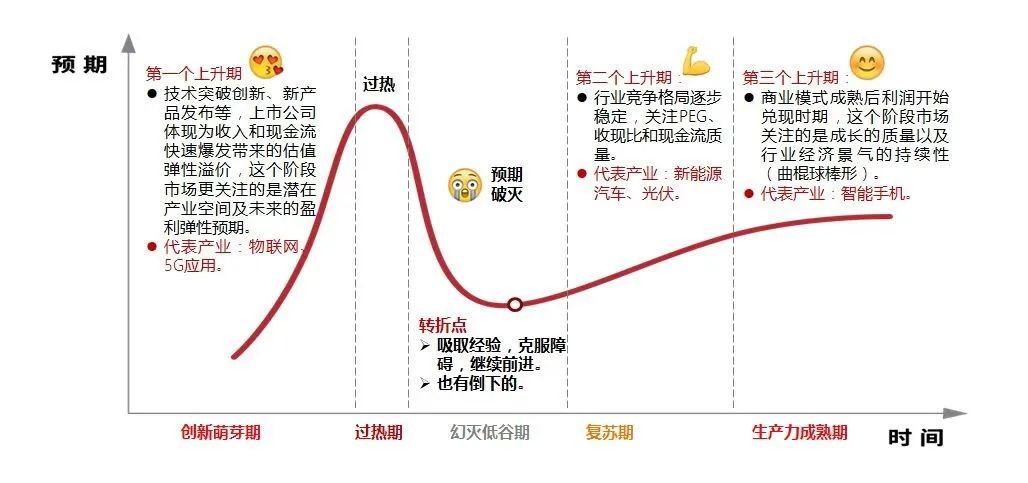

一般的创新会经历三个上升期。

第一个上升期对应创新萌芽期,这个阶段技术取得突破,新产品发布上市,上市公司体现为收入和现金流快速爆发带来的估值弹性溢价,这个阶段市场更关注的是潜在产业空间及未来的盈利弹性预期。代表型的产业为物联网和5G应用。第一个上升期后,往往会经历过热和预期破灭,一批抗风险能力较低的企业被淘汰。

第二个上升期对应创新复苏期。进入这个阶段,很多企业经历了第一轮的淘汰,行业竞争格局逐步稳定,市场更为关注PEG(市盈率PE/未来3-5年的业绩增速g)、收现比(经营现金流入/主营业务收入,对应主营业务变现能力,越高越好)和现金流质量,PEG低、收现比高、现金流质量好的企业,更容易获得市场的青睐。比较有代表的产业是新能源汽车和光伏。

第三个上升期对应生产力成熟期。这个阶段,行业的商业模式逐步成熟,利润开始进入兑现期,市场关注的是成长的质量以及行业经济景气的持续性(曲棍球棒形),成长质量高,抗风险能力强且处于景气阶段的公司,容易获得估值溢价。代表产业为智能手机。

非同寻常的成长股,往往商业模式清晰、主业持续性强、更够不断迭代产品、创造第二成长曲线。

典型的是苹果公司,其产品迭代和升级链条为智能手机——平板电脑——无线耳机——智能驾驶等,不断打造第二成长曲线,进入更为广阔的市场,创造了商业奇迹。2000年至今,该股的股价上涨了近600倍,完美阐述了“成长溢价理论”。

小结:肖瑞瑾擅长成长股投资,能够发现大的行业趋势机会,并敢于右侧买进和重仓,同时会给予估值和市场走势,进行灵活应对控制风险。

近期,肖瑞瑾拟任基金经理的博时创新精选混合型基金(A类011486,C类011487)发行,感兴趣可以关注。

该基金的特色是股票仓位配置偏高,适度灵活,同时使用不超过50%的股票仓位配置港股通个股,可以分享沪港深三地投资机遇。适合于看好三地成长股机遇,能承受适度风险的网友。

新基金定位于泛科技领域,追求相对收益,与肖瑞瑾现在管理的其他基金在投资思路和投资方向上有所区别,可以充分施展基金经理擅长科技的投资才华。

博时基金是“老五家”之一,首倡“价值投资”。公司大股东为国资背景的招商证券,出身名门。经过20多年的历练,截至今年三季度末,公司有100多位研究人员,基金经理/投资经理72人,平均从业时间达到12年。

剔除货币基金和短期理财资金后,管理的资产管理规模居行业第6,服务1.1亿用户,年内旗下有36只产品累计收益超过30%,居行业前列;旗下偏股混合型基金获得银河3年三星级评级产品占比达23.08%,在核心规模前前十大公募中排名第一。旗下公募基金累计获得46座金牛奖,其中公司金牛11座,产品金牛35座。有这样的投研实力,新基金未来的业绩更有保障。

近年来,博时先后培养了一批业绩优异,术业有专攻的中生代明星基金经理。其中包括新兴科技大咖的肖瑞瑾、医药健康牛人的葛晨、精耕消费领域的王诗瑶、善于把握时代趋势的全能选手吴渭、攻守有道精于平衡王的蔡滨、GARP成长明星陈鹏杨、军工领军人物兰乔、周期轮动能人沙炜等。这些璀璨的明星基金经理,可以帮助投资人站在时代潮流,把握各类市场投资机遇。

风险提示:以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对投资者的投资建议。