【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

好买说

一季报过后,市场进入业绩空窗期,盈利动能的延续性更加值得关注。当前在估值风险有所释放且企业盈利扩张较佳阶段,市场整体偏向震荡,具有结构性机会。微观结构修正带来中期风格切换,市值下沉仍是第一位的,即期业绩更为占优。

1

市场回顾

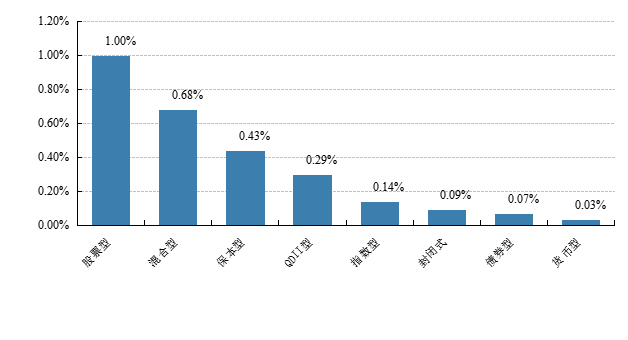

1、 基础市场

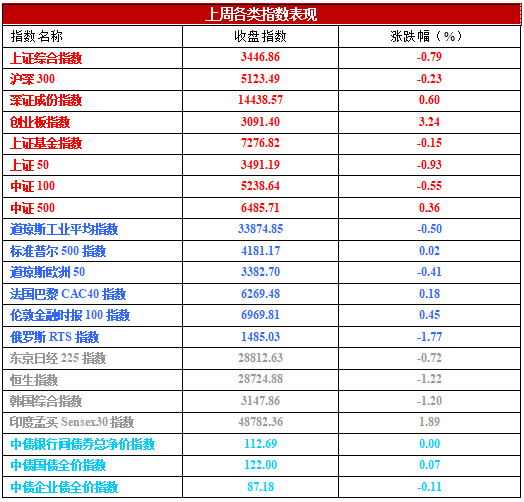

上周,沪深两市涨跌互现。截止收盘,上证综指收于3446.86点,跌27.31点,跌幅为0.79%;深成指收于14438.57点,涨86.71点,涨幅为0.60%;沪深300收于5123.49点,跌11.96点,跌幅为0.23%;创业板收于3091.40点,涨96.91点,涨幅为3.24%。两市成交41501.53亿元。总体而言,小盘股强于大盘股。中证100下跌0.55%,中证500上涨0.36%。28个申万一级行业中有5个行业上涨。其中,医药生物、休闲服务、电气设备表现居前,涨跌幅分别为4.72%、2.82%、2.18%,通信、计算机、国防军工表现居后,涨跌幅分别为-3.43%、-3.82%、-4.38%。

上周,中债银行间债券总净价指数上涨0.00个百分点。

上周,欧美主要市场涨跌不一,其中,道指下跌0.50%,标普500上涨0.02%;道琼斯欧洲50 下跌0.41%。亚太主要市场涨跌不一,其中,恒生指数下跌1.22%,日经225指数下跌0.72%。

上周申万一级行业涨跌幅

数据来源:好买基金研究中心,数据截止2021-4-30

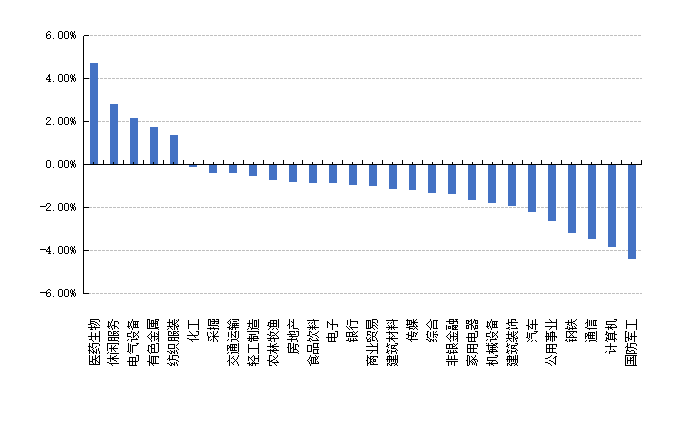

2、 基金市场

上周,国内基金普涨,其中股票型基金涨幅最大为1.00%,其次为混合型基金,涨幅为0.68%。

上周各类基金平均净值涨跌幅

数据来源:好买基金研究中心,数据截止2021-4-30

上周,权益类基金表现较好的申万菱信智能驱动和金信消费升级A等;混合型基金表现较好的是鑫元行业轮动C和金鹰策略配置等;封闭式基金表现较好的是财通多策略福瑞和东方红睿泽三年定开等;QDII式基金表现较好的是华宝标普油气人民币和广发道琼斯美国石油A等;指数型表现较好的是招商国证生物医药和汇添富中证生物科技A等;债券型表现较好的是广发可转债A和前海开源可转债等;货币型表现较好的是易方达双月利B和上银慧盈利等。

2

上周焦点

1、4月会议美联储基本维持按兵不动

4月会议美联储基本维持按兵不动,陈述中有两处修改。1.将“经历了复苏节奏有所放缓后,经济活动和就业指标最近有所走高,尽管受疫情影响最大的行业依然维持弱势,通胀继续维持在2%以下”改为“随着疫苗接种和强力政策支持,经济活动和就业指标强化了,受疫情影响最大的行业依然维持弱势但已有改善,通胀有所上升,基本体现了暂时性因素的影响”,这番改动基本反映了美国3月强劲的就业、零售和CPI数据,同时强调了联储“通胀是暂时的”观点。2.将“这场公共卫生危机继续向经济活动、就业和通胀施加压力,并向经济前景施加巨大风险”改为“这场公共卫生危机继续向经济施加压力,其向经济前景施加的风险仍存”,这一改动相当耐人寻味,或可理解为联储认为就业与通胀目标均取得了一定进展,且经济前景转好。

鲍威尔再强调当前并非考虑缩减购债(taper)的时机,通胀是暂时的。无论是市场波动还是联储政策的关键点都在于通胀的可持续性,正因为通胀持续性的重要程度,我们仍然认为联储关键政策/数据观测窗口为三季度(排除基期效应对数据的干扰)。在相对稳健的情况下,若就业与通胀的复苏持续性在三季度得以保持,美联储大概率在9月会议表示考虑缩减,12月会议宣布开始退出QE(正常情况下联储较少在没有公布SEP的时候进行政策调整),9月会议前将有官员进行缩减购债的吹风讲话;但是不排除美国经济过热而导致联储提前收紧的情况。

2、PMI低于市场预期,但仍高于过去两年同期水平

2021年4月,中国制造业采购经理指数(制造业PMI)为51.1%,较上个月回落0.8个百分点;中国非制造业商务活动指数(非制造业PMI)为54.9%,较上个月回落1.4个百分点。本月PMI仍在扩张区间,但是环比回落幅度超出了季节性平均水平,结构数据也显示,生产、需求的相关指标扩张幅度同步放缓,存货去化加快,但本月小型企业景气持续回升,企业信心总体稳定。本月PMI中的价格指标仍位于高位,建议关注成本自上而下的传导,有可能挤压中下游、尤其是邻近居民消费市场的行业的利润空间,近期已有多部门通过产业政策协调相关企业的生产安排,预计随着全球经济逐渐回暖,以及国内产业政策的持续呵护下,工业品价格上涨过快的问题或在二季度有望缓解。

3、一季度工业企业利润点评:工业利润表现强劲,高端制造业持续发力

一季度,全国规模以上工业企业实现利润总额18253.8亿元,同比增长1.37倍,比2019年同期增长50.2%,两年平均增长22.6%。

这一数值远高于同期GDP和工业增加值分别为5%和6.8%的平均增速。在复苏周期下, 价格上涨,成本刚性,利润率同比提高2.76个百分点至6.64%, 并达到历史较高水平,收入和利润率同时增长使得利润端比收入端体现出更大的弹性。

行业方面,上游原材料和下游高技术制造业表现抢眼。原材料方面,受益大宗商品价格上涨,上游行业利润大增, 化学原料和化学制品业、 黑色金属冶炼和压延加工业、 有色金属冶炼和压延加工业以及石油和煤炭及其他燃料加工业4个行业合计拉动规模以上工业利润增长46.9个百分点。与此同时,产业升级持续推进, 高技术制造业两年平均增长36.8%,高出整体工业企业利润增速14.2个百分点。仅汽车、 计算机、通信和其他电子设备电气机械和器材以及专用设备制造业4个行业就合计拉动规模以上工业利润增长38.2个百分点。

3

好买观点

1、 股票型基金投资策略

股票基金:(1)A股和美股均在交易复苏:4月以来A股与通胀交易相关的板块(钢铁、有色金属、化工和采掘)、大消费板块(医药生物、食品饮料、汽车)、电子。美股的大金融(房地产和金融)、通信设备、非必需消费领涨;美股ETF中干散货运输ETF继续领涨美国ETF,与金融、科技、地产相关的ETF也表现不错;电气设备涨幅排名靠前。(2)震荡延续,盈利是核心:交易视角观察,春节后以来的震荡背景之下,微观筹码压力的消化仍需时日。预期视角观察,全球通胀加速、美债利率上行以及流动性收紧的影响已基本被充分预期,市场已过最恐慌时期,但国内利率的上行预期带来的估值压力仍将持续。盈利扩张和估值收缩依然在寻找新的平衡点。(3)PMI数据分歧,非均衡的复苏:4月中采PMI环比3月回落0.8个点;但财新PMI环比3月上升1.3个点,升至年内最高。这一指向分歧可能和样本企业规模有关,中采小企业PMI也是回升的。因此,小企业景气继续走升,大中企业放缓。(4)再提“不急转弯、稳定预期”:4月政治局会议指出,当前经济恢复不均衡、基础不稳固,并再次强调“不急转弯”。这意味着,在经济修复过程中,不会出现断崖式的政策退出。货币政策上,重申“保持流动性合理充裕”,并且弱化了对宏观杠杆率的表述,有望打消因输入型通胀而大幅收紧流动性的担忧。因此,尽管 3 月社融、信贷增速双双回落,信用收缩的拐点信号已经确立,但收紧过程既会较预期来得缓一些,也会更加地突出结构性与针对性。(5)中小企业的业绩改善弹性更优:1. 即便剔除低基数效应后,A股非金融一季报归母净利润增速仍显著改善,无论是以19Q1做基期(21Q1同比32%)、还是考察19-21的两年复合(复合增速14.8%),A股非金融一季报盈利进一步加速;2. ROE连续4个季度回升,A股非金融ROE(TTM)录得8.4%,周转率触底回升,主要驱动力来自于“供需缺口”支撑的利润率回升;3. 中证500的盈利增长弹性、ROE改善幅度均优于沪深300,经济广谱修复下中小市值企业呈现出更高的业绩改善弹性。(6)关注交易下沉:一季报过后,市场进入业绩空窗期,盈利动能的延续性更加值得关注。当前在估值风险有所释放且企业盈利扩张较佳阶段,市场整体偏向震荡,具有结构性机会。微观结构修正带来中期风格切换,市值下沉仍是第一位的,即期业绩更为占优。

2、债券型基金投资策略

上周中债总财富指数收于200.6012,较前周上涨0.03%;中债国债总财富指数收于198.0326较前周上涨0.04%,中债金融债总财富指数收于204.6122,较前周上涨0.01%;中债企业债总财富指数收于200.4805,较前周上涨0.07%;中债短融总财富指数收于184.5361,较前周上涨0.07%。(数据来源:Wind)

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为2.36%,下行3.09个基点,十年期国债收益率为3.16%,下行0.79个基点;银行间一年期AAA级企业债收益率下行0.51个基点,银行间三年期AAA级企业债收益率上行3.10个基点,五年期AAA级企业债收益率上行1.89个基点,分别为2.92%、3.49%和3.68%;一年期AA级企业债收益率下行3.51个基点,三年期AA级企业债收益率下行1.90个基点,五年期AA级企业债收益率下行0.12个基点,分别为3.47%、4.17%和4.43%。(数据来源:Wind)

资金面:央行公告称,为维护银行体系流动性合理充裕,4月30日以利率招标方式开展了100亿元7天期逆回购操作,中标利率2.20%。央行公告称,为维护银行体系流动性合理充裕,4月30日以利率招标方式开展了100亿元7天期逆回购操作,中标利率2.20%。本周央行公开市场共进行了650亿元逆回购操作,本周央行公开市场累计有550亿元逆回购到期,因此本周净投放100亿元。五一假期及下周央行公开市场将有600亿元逆回购到期,其中下周四到期500亿元,下周五到期100亿元。资金面方面,4月29日银行间月内资金依旧供给充足,跨月供需整体也较为平稳,仅非银机构供需略显结构性矛盾,带动跨月回购价格有所反弹,七天加权利率创近一个月高点。近期金融政策层面对通胀关注提升,目前加息的可能性还不大,央行可能倾向于首先通过数量工具,来释放应对通胀的信号:一方面是延续一季度以来控制信贷和广义流动性的操作,另一方面对于短端流动性也会有所收紧。考虑到5月政府债的高额供给压力是较为确定的,资金面届时将迎来考验,回归紧平衡,长端利率可能也会面临一定压力。货币市场方面:4月30日,R001加权平均利率为2.313%,较上周涨35.34个基点;R007加权平均利率为2.3769%,较上周涨26.28个基点;R014加权平均利率为2.3562%,较上周跌1.81个基点;R1M加权平均利率为2.6952%,较上周涨1.53个基点。4月30日,shibor隔夜为2.285%,较上周涨34.3个基点;shibor1周为2.336%,较上周涨19.7个基点;shibor2周为2.367%,较上周涨8.4个基点;shibor3月为2.58%,较上周跌2个基点。(数据来源:Wind)

经济面/政策面:4月份,中国制造业采购经理指数(PMI)为51.1%,低于上月0.8个百分点,仍高于临界点,制造业继续保持扩张态势。从企业规模看,大、中型企业PMI分别为51.7%和50.3%,低于上月1.0和1.3个百分点,小型企业PMI为50.8%,高于上月0.4个百分点。从分类指数看,在构成制造业PMI的5个分类指数中,生产指数和新订单指数均高于临界点,原材料库存指数、从业人员指数和供应商配送时间指数均低于临界点。从具体表现来看,生产指数和新订单指数分别为52.2%和52.0%,较上月分别回落1.7和1.6个百分点,表明供需扩张均有所放缓。其中,进口和新出口订单指数分别为50.6%和50.4%,分别回落0.5和0.8个百分点。价格方面,产成品出厂价格和主要原材料购进价格指数分别为57.3%和66.9%,较上月均下降2.5个百分点,表明价格涨幅环比有所回落。4月份,非制造业商务活动指数为54.9%,较上月回落1.4个百分点,非制造业扩张步伐有所放缓。分行业看,建筑业商务活动指数为57.4%,低于上月4.9个百分点。服务业商务活动指数为54.4%,低于上月0.8个百分点。从行业情况看,铁路运输、航空运输、住宿、电信广播电视卫星传输服务等行业商务活动指数位于60.0%以上高位景气区间;保险业、其他金融业商务活动指数位于临界点以下。4月份,综合PMI产出指数为53.8%,比上月回落1.5个百分点,表明我国企业生产经营活动总体扩张力度减弱。(数据来源:Wind)

债市观点:“五一”前一周,尽管面临跨月因素,央行公开市场操作继续维持稳健风格,全周净投放资金为100亿元。由于银行间市场资金面较为充裕,跨月供需总体上较为平稳,非银机构流动性则有所收敛,带动跨月回购价格有所反弹,资金价格小幅上行。最新公布的4月制造业PMI和非制造业PMI分别录得51.1%和54.9%,较上月均有所回落,表明供需扩张步伐放缓。大、中型企业表现均逊于上月,但小型企业扩张力度加强。从各分项指标看,生产、新订单、进口、新出口订单和价格相关指数全面回落,表明供需两端增速均有所下滑。4月30日中央政治局会议强调,要辩证看待一季度经济数据,当前经济恢复不均衡、基础不稳固。关于货币政策,政治局会议指出,稳健的货币政策要保持流动性合理充裕,强化对实体经济、重点领域、薄弱环节的支持。二季度开始,经济增长动能趋弱,信用收缩趋势也将大概率延续,虽然PPI高企短期内对市场仍有一定影响,但货币政策转向收紧的可能性较小,资金面也将继续维持合理充裕状态,债市趋势性行情的出现或仍需等待通胀高点的确认。

3、QDII基金投资策略

货币政策方面,美联储发布3月议息会议声明,维持联邦基金目标利率0%-0.25%不变并表示每月增持至少800亿美元美债及400亿美元MBS。此外,与12月FOMC相比,本次会议中美联储上调了经济增长及通胀预期并调降失业率预期。本期经济展望中美联储将2021年GDP增长预期由4.2%上调至6.5%、将2022年GDP增长预期由3.2%上调至3.3%,唯独将2023年美国经济增长由2.4%调降至2.2%。美联储将2021年失业率预期由5.0%下调至4.5%、将2022年失业率预期由4.2%下调至3.9%、将2023年失业率预期由3.7%下调至3.5%。美联储同时上修了2021年至2023年核心PCE通胀,认为年内就将升破2%。

在疫苗顺利推进、疫情有效控制财政货币延续宽松的背景下,美国经济修复预期大幅提升。

而投资人所担心的信用风险,从当前美国工业、能源、可选消费等行业的CDS(credit default swap)来看,当前市场在交易的违约率基本已经回到疫情前水平,处于较低水平。这也意味着当前市场预期乐观,美债的信用风险整体可控。最坏的时候可能已经过去。整体而言,美国高收益债估值相对合理,预期信用风险可控,预期波动较小,投资人可适当进行配置。

重要声明

本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。