来源:老罗话指数投资

来源:简书-寒易冰

_

_司马迁曾说:“非穷愁不能著书”,似乎写作是落魄者的专利。但现实恰恰相反,富豪们不仅功成名就,还喜欢著书立说。这种风气在投资界经久不衰,投资大师们一般都很乐意分享自己的成功之道。但他们的独门秘籍往往并非复杂的计量分析或者数学模型,无论巴菲特的价值投资理念还是索罗斯的反身性理论,都近乎一种精炼的哲学思维。大道至简,这本出自橡树资本创始人霍华德•马克斯之手的《周期》也不例外,书中的观点与其他顶级投资者有着异曲同工之妙。

马克斯与巴菲特私交甚笃,本质上也是一名坚定的价值投资者。他的核心观点是:经济运行具有周期性,投资者很难预测发展的趋势,但一定要弄清在周期中所处的位置。

作者认为影响经济发展和投资成果最重要的因素就是周期,而这本书主要讲的三个问题都以此为核心展开:认识周期、分析周期、应对周期。

先说为什么会有周期?

周期的本质是事物在某种期间内带有规律性的波动。无论是作为自然现象的波还是社会现象的经济活动,都有一个内在的均值或平衡点。事物的运行不会停留在均值点上,而是围绕这个中心不停上下波动。

从统计学意义上讲,这种现象称为“均值回归”。任何事物都不可能长期偏离均衡点而处于极端状态,均值回归是一种强大而不可抗拒的趋势,这正是周期存在的基础。

一再重复出现的模式,就是周期。而经济市场周期与物理周期不同,它会受到三个方面因素的影响:

一是自然现象;

二是人类心理;

三是行为模式。

简单来说,物理性的周期基本不会受到人类行为的干扰,比如地球自转、四季交替、潮涨潮落等等只受自然因素的支配。而经济周期是建立在人类社会基础之上的,它很大程度上受到人为因素的影响。人的心理直接决定着其行为模式,无数人的行为模式聚中在一起就会影响经济周期。人类心理情绪的不稳定性导致了经济趋势难以预测,同时呈现出三个特征:

市场不会长期处于中间点;

周期的波动是一条曲线;

周期只会与过去相似而不会完全相同。

当然,影响到市场周期的因素有很多,如货币政策、财政政策、利率水平、信贷杠杆等,但更多时候是市场参与者的心理在影响着市场周期。那么人类在经济活动中的心理特征究竟是否有规律可循呢?

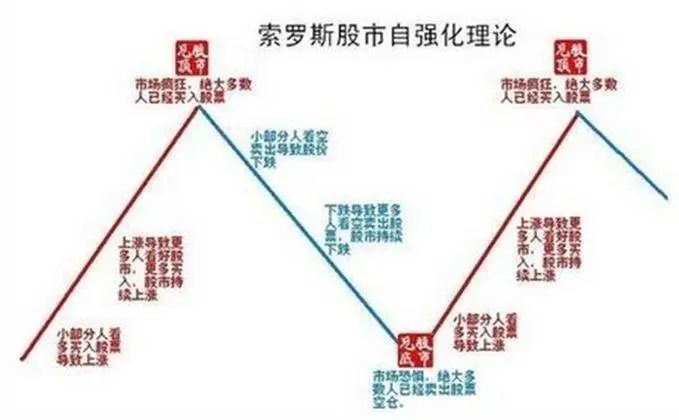

作者找到了一个巧妙的比喻:投资市场的情绪波动,就像钟摆运动一样。投资人的心理很多时候都在贪婪和恐惧两个极端之间摇摆,很少停留在中心点上。市场行情会影响到人们的心理情绪,反过来人们的心理情绪又会改变市场行情。

为何人们的情绪能对市场产生如此大的影响?

这涉及到投资中的两个核心概念:风险与收益。

风险是事件未来发展的不确定性,也是一种受到损失的可能性。按照传统金融学的解释:高风险的投资会伴有高比例的回报。

投资是对未来进行预测并合理配置现有资源的一种行为,这里隐含着两层基本含义:

1、投资应对的是一种可能性;

2、未来是不可知的。

正是因为未来的不可知性导致了风险,越难以预测的事物风险越高,但不等于说高风险与高回报之间有必然的因果关系。

那么,为什么高风险的投资产品一般都对应着高收益的回报率呢?

作者给出了一个发人深省的回答:“那些看上去存在更高风险的投资,必须显得能获取更高的收益。不然,就没有人愿意进行投资。”

正如同风险是不确定的一样,收益也是一个不确定的变量。塔布朗在《随机漫步的傻瓜》一书中说:如果存在损失高到不能接受的风险,那么可能获得再大的收益也不值得冒这个险。反过来理解就是:额外的风险必须要有额外的补偿。

大多数人并不是赌徒,在确定性和不确定性两极之间,人们更喜欢具有确定性的结果。也就是说大部分的投资者厌恶风险:在获取更多收益的同时,要尽最大可能规避风险,这正是现代金融投资理论的基础。

根据这一前提很容易推导出:如果市场中的投资者都是理性的,那么所有投资产品的价格就会随同内在价值进行变动,金融资产基本不会出现溢价或低估的情况。由于产品的内在价值一般来说是稳定的,那么整个金融市场就不应该出现大幅度的波动。

事实当然并非如此,所有市场中波动最剧烈的恰恰就是金融市场。

如果某个理论的结果与现实并不相符,而推导过程也符合逻辑的话,那唯一的可能就是——前提错了!

投资者虽然都具有趋利避害的天性,但在现实中并不能真正做到理性。金融资产的内在价值并不像一袋大米的价值那样显而易见,往往只存在一个模糊的区间。与之对应的风险更加难以判断,很多时候,我们对潜在风险的评估甚至会与现实南辕北辙。

正是由于投资者对资产内在价值和风险的误判,导致了金融市场的剧烈波动,这种犹如钟摆式的往复运动,就是市场周期。

在不同阶段,投资者对风险和收益的判断会大相径庭:当周期接近顶部时,投资品的风险不断增加而收益率减少,但盲目乐观情绪让投资者对高风险视而不见,市场供不应求,为崩盘埋下隐患。相反,在处于周期底部时,即便低风险的投资品能带来较高的收益率,依然无人问津。此时人们普遍过分悲观和谨慎,对损失避之唯恐不及,当市场风险被高估时,反弹正在酝酿之中。

金融大鳄索罗斯的“反身性”投资哲学也强调了这一点:没有人能完全正确认识市场,任何所谓正确的认识都只能是猜测。在他眼里,金融市场具有高度不确定性,这种不确定是根本的、绝对的、无法消除的,任何看法都可能错,任何错误都可能发生,它们本质上也就是风险。

那么,金融市场本质上是不可知的吗?

霍华德•马克斯并不这样认为,他一再重申:我们也许永远都不知道未来会去到哪里,但一定要竭尽所能知道自己现在哪里。

我们也许不能判断水流的大小,但是要尽量弄清水流的方向。这本书要告诉读者的关键就是正确判断所处周期的位置,然后制定合理的投资策略。在处于上行趋势的周期中采用进攻组合,而在下行趋势里配置防守组合。

投资中最大的风险就是相信不存在风险,市场情绪不仅容易波动,而且极具感染性,非理性造就的繁荣,也会因为非理性而衰落。金融市场如果不与实体产业相结合,本质上只能是一场零和博弈。明白了这一点,再看一看近十年来的A股市场,就不会对只有不到一成的股民赚到钱的事实感到诧异了。

书中一再引用马克·吐温的名言:历史的细节不会重演,但过程却会一再重复。当然,要在某个时间节点准确判断市场周期运行的位置是一件非常困难的事,很多时候我们都会被无效信息所欺骗,做出错误的判断。

将理论运用于实践,本质上是用已知去解释未知。我们不能保证知识的绝对正确,也就不能保证对未来的解释会正确,但不确定性也许正是这个世界的本质,毕竟未来还没发生之前,一切结果都只是统计学意义上的概率而已。

被视为投资之神的巴菲特将自己的投资之道简化为——当别人恐惧时你要贪婪,而当别人贪婪时你要恐惧。如果你是一个信奉周期理论的投资者,那么选择适当的时机进行逆向操作就是明智之选。在汹涌的浪涛中逆风而行,是一件多么不容易的事,而这也许正是投资的魅力所在。

E

N

D

作者 / 寒易冰

来源 / 简书