来源:华宝财富魔方

分析师:张青 (执业证书编号:S0890516100001)

研究助理:贾依廷

1. 本期专题:从历史看基建发力的受益板块

2月21日中央政治局会议提出,要努力实现全年经济社会发展目标任务,实现决胜全面建成小康社会、决战脱贫攻坚目标任务,完成十三五规划。受疫情影响,2月PMI数据仅35.7,创该数据发布以来的历史最低,而海外疫情的发展则进一步恶化了全球贸易形势,出口链条的压力陡增,与此同时,房地产政策进一步明确了“房住不炒”的整体基调。在此情况下,稳增长的重任落在了基建投资的发力上。2月11日,为应对疫情冲击,财政部再度下达2900亿专项债额度,而此前财政部已下达了2020年1万亿的专项债额度。此外,2019年政府出台了一系列措施,包括2020年新申报的专项债不得用于土地储备、棚改项目;对于某些行业的项目,专项债资金可用作资本金。预计今年下发的专项债额度将有很大一部分用于基建投资,这为拓展基建投资的资金来源,确保基建投资托底经济提供了重要支持,国内基建投资增速的回升可能是当下海内外宏观环境中确定性相对较高的因素。

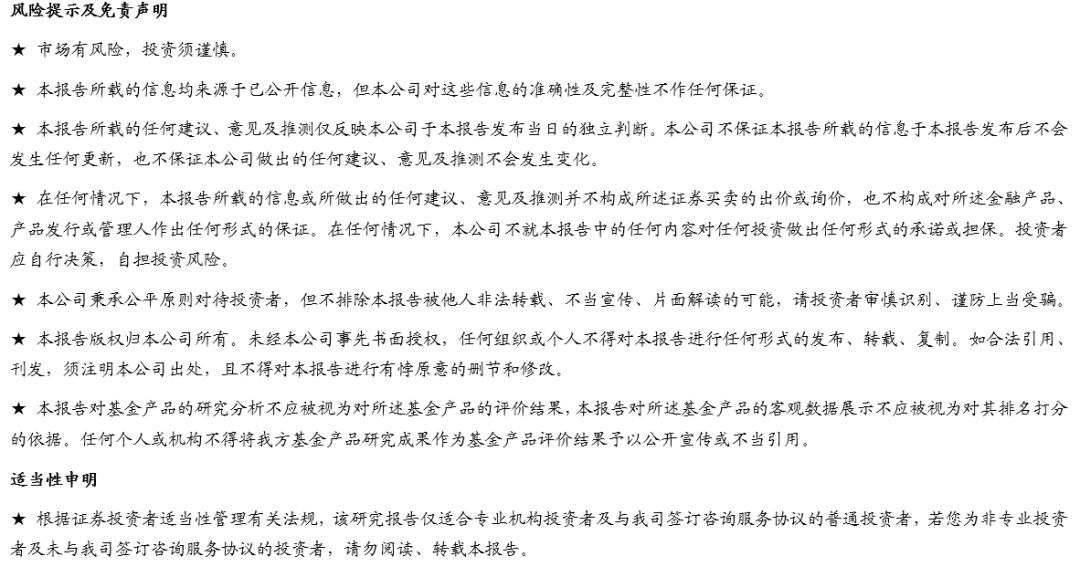

基建投资发力下,哪些行业板块的二级市场投资机会较大?本期报告我们对此进行研究。逻辑上看,基建投资属于下游需求,产业传导链条较长,上游资源品、中游材料、下游金融地产乃至可选消费都会有所受益。那么首先需要确立哪些行业是属于基建敏感性行业。我们采用行业收入对基建行业的弹性来进行确立,即采用申万一级行业的季度营业收入增速对基建投资增速进行回归。根据回归系数判断该行业对基建的敏感度。

下表列出了回归系数为正的几个行业,可以发现建筑装饰、通信、电气设备、汽车等行业对于基建投资都是比较敏感的,而通常所认为的建筑材料行业增速却对基建投资并不敏感,可能是因为该行业虽然受益于基建投资,但是受房地产的影响也比较大。非银金融行业与汽车的收入增速之所以对基建投资的回归系数也为正,一个可能的解释是这两个行业与宏观经济的关联度较高,且靠近下游,较为敏感,而基建投资的发力往往也意味着宏观经济开始好转;另一方面,也可能是因为,为了加强逆周期调整政策的效果,基建发力的同时,往往在以汽车为代表的耐用消费品上政策也会有所支持,从而时间上形成了与基建投资的回升形成了共振,故影响较大。上游的资源品之所以回归系数并不明显,则一方面源于资源品的需求不仅只来自于基建链条,典型如有色金属,下游需求较为分散,另一方面则可能在于资源品位于产业链的中上游,传导链条太长,导致敏感性下降。

通过上表的统计,我们找到了行业基本面层面实质受益于基建投资的行业板块,那么上述行业在二级市场上的表现是否也受益于基建的发力,我们进一步进行研究。

根据2004年以来基建投资累计增速,从事后视角对基建投资趋势进行划分,如果基建投资连续两个月或N字型上升则认为处于上升趋势。既然站在事后视角划分,我们将划分的时间比较短,趋势不明朗的时间段剔除,留下时间持续较长的如图中所示的6段时间,其中前四段为基建投资下滑区间;后两段为基建投资上升区间。然后分别对上升区间和下滑区间的申万一级28个行业的涨跌幅进行排序。

如下表列出了部分行业指数在基建投资上升期和下滑期的涨跌幅。这里我们认为一个行业对基建投资敏感需要满足在基建投资上行阶段收益排名靠前,同时在基建投资下行阶段收益排名靠后。结合财务层面的统计结果,可以发现建筑装饰、公用事业、非银金融与汽车板块不但在财务层面对基建投资敏感,而且在二级市场的表现同样支持这一结论。除建筑装饰、公用事业直接受益于基建投资,非银金融、汽车或许受益于基建发力时各项政策宽松以及投融资环境的改善,因此从统计上来看也表现为对基建比较敏感。

上述通过历史数据统计得出了与基建投资比较相关的板块。最近“新基建”被政府、市场都给予了高度关注,这或许是未来基建投资的新方向,但就目前来看,地方政府的新增专项债中大部分仍投资于传统基建领域。此外,从当前估值来看,涉及新基建的领域如电子、通讯、计算机等板块,在前期创业板行情中已经历一波持续上涨,当前估值处于过去五年分位数的50%左右,而建筑装饰、公用事业等仍处于20%分位数上下,非银金融也只有30%,估值更具优势,故我们建议适度关注建筑装饰、公用事业、非银金融、汽车板块的后续潜在投资机会。

2. 公募基金主流投资策略绩效跟踪

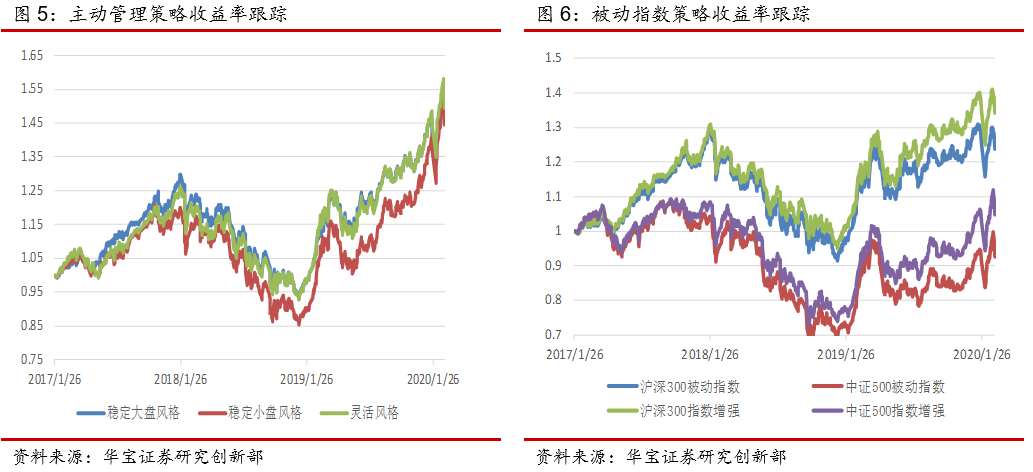

我们将市场上的公募基金,按照不同权益配置情况,划分为4大类策略,分别为固定收益策略、固定收益增强策略、主动管理策略以及被动指数策略。其中固定收益策略不含有权益配置,包括货币、短期纯债以及中长期纯债基金;固定收益增强策略以债券等固定收益资产配置为主,增加部分权益资产或者类权益资产作为增强,包括可转债基金、二级债基、偏债混合型基金,另外股票多空以获取稳定阿拉法收益为目的,同时可能采用不完全对冲方式留有部分敞口以增强收益,也可将其作为固定收益增强策略;主动管理策略以偏股型主动管理型基金为主,以普通股票型基金、偏股混合型基金以及灵活配置型基金中过去四个季度中平均权益仓位大于50%作为样本构成,基于持仓法和净值法将主动管理型基金划分为稳定大盘风格、稳定小盘风格以及灵活风格类型;被动指数策略以跟踪指数为目的,其中被动指数基金与指数跟踪误差较小,而指数增强基金在跟踪指数的基础上获取超额收益,跟踪误差相对有所扩大,并根据跟踪指数划分为大盘风格,包括沪深300被动指数基金、沪深300指数增强基金,小盘风格包括中证500被动指数基金、中证500指数增强基金。

我们构建相应的策略指数,对公募基金中各类主流投资策略的绩效进行跟踪比较。策略指数构建方法为:(1)指数成分基金。调仓日选取所有存续的对应策略的基金,剔除成立时间小于1年、规模小于1亿元、当天处于暂停申购或暂停大额申购状态的基金。(2)调仓时间。每年分别于每个季末结束后的第一个月末进行调仓(即每年1月、4月、7月、10月底)。(3)成分基金加权方式,采用等权方式加权。

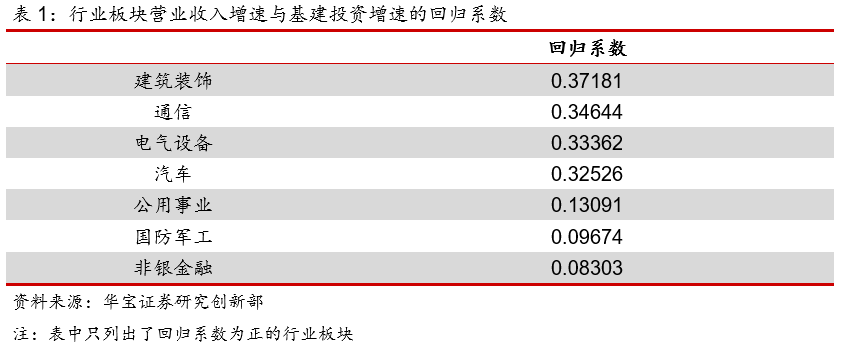

2.1. 类固定收益类策略绩效跟踪

对于固定收益策略,过去一个月来看,货币、短期纯债以及中长期纯债分别录得收益率0.24%、0.60%、1.05%,从样本基金分布来看,短期纯债收益中位数为0.57%,区间范围为0.00%到1.51%,中长期纯债收益中位数为1.03%,区间范围为-3.36%到5.67%,中长期纯债基金收益差距较大,短期纯债表现相对平均,总体中长期纯债平均收益好于短期纯债和货币基金。从过去一年来看,中长期纯债表现相对占优,但短期纯债回撤更小,收益风险比更优。

对于固定收益增强策略,过去一个月来看,可转债、二级债基、偏债混合以及股票多空分别录得收益率3.04%、1.60%、1.39%、1.08%,,从样本基金分布来看,可转债基金收益中位数为2.80%,区间范围为0.44%到7.41%,二级债基收益中位数为1.33%,区间范围为-1.52%到7.41%,偏债混合收益中位数为1.26%,区间范围为-1.43%到7.43%,股票多空收益中位数为0.89%,区间范围为-1.12%到3.19%。从过去一年来看,股票多空、二级债基、偏债混合收益接近,可转债最高,总体来看股票多空收益风险比较高。

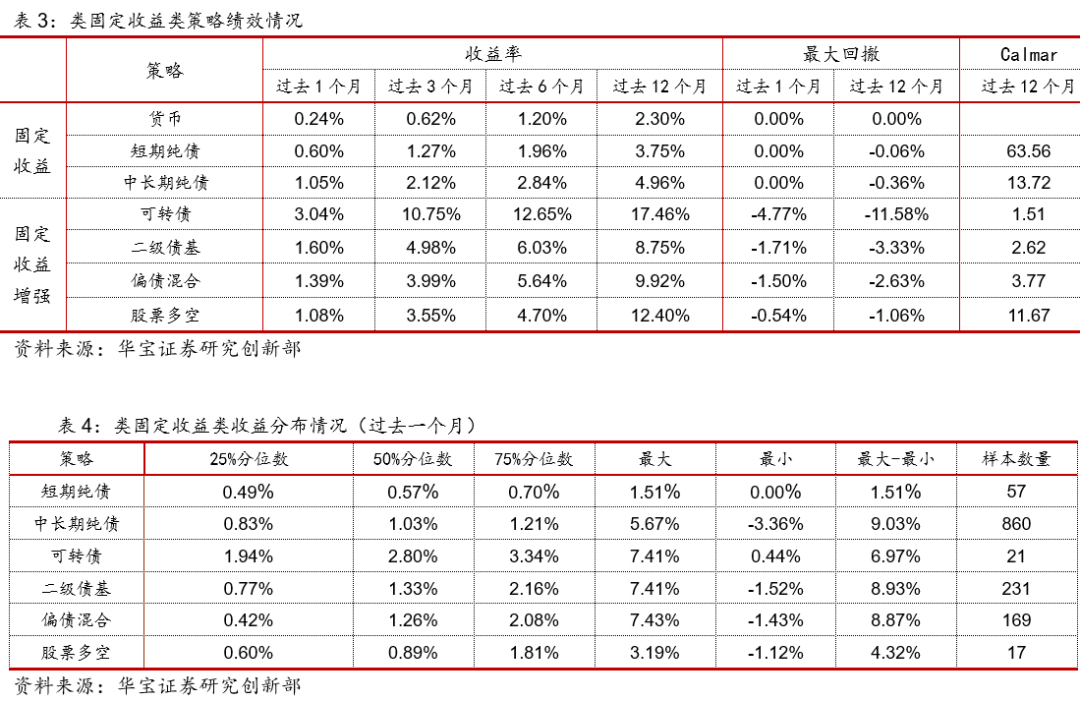

2.2. 权益类策略绩效跟踪

对于主动管理策略,过去一个月来看,稳定大盘风格、稳定小盘风格以及灵活风格分别录得收益率2.61%、5.28%、3.39%,从样本基金分布来看,稳定大盘风格基金收益中位数为2.65%,区间范围为-4.69%到13.60%,稳定小盘风格基金收益中位数为5.25%,区间范围为-3.89%到17.50%,灵活风格基金收益中位数为3.85%,区间范围为-2.48%到9.60%,从主动管理型基金不同风格收益情况来看,稳定小盘风格基金收益更高,但回撤也更大,整体来看两种风格基金的收益风险比相似。

对于被动指数策略,过去一个月来看,沪深300被动指数、中证500被动指数、沪深300指数增强以及中证500指数增强录得收益率-1.18%、1.54%、-0.48%、2.14%,从样本基金分布来看,由于跟踪误差要求,与对应风格的指数差距明显较主动管理型基金要小,沪深300被动指数收益中位数为-1.44%,区间范围为-2.32%到1.98%,中证500被动指数收益中位数为1.45%,区间范围为0.84%到2.30%,沪深300指数增强收益中位数为-0.30%,区间范围为-2.27%到1.10%,中证500指数增强收益中位数为1.89%,区间范围为-0.39%到6.01%,表现出指数增强基金小幅跑赢被动指数基金。从过去一年来看,指数增强基金相对于被动指数基金上涨幅度更大,且收益风险比优于被动指数基金。

总体来看,2月权益市场大幅上涨,权益仓位配置较高的主动管理型和被动指数策略收益显著高于固定收益类策略。从细分策略来看,固定收益策略中,中长期纯债收益更高;固定收益增强策略中,股票多空策略表现最佳;权益类策略中,主动管理型基金的涨幅高于被动指数型基金,同时稳定小盘风格收益表现突出。

3. 市场风格因子表现跟踪

我们基于Barra框架,合成9个风格因子,为了便于因子间的比较以及因子轮动,各风险因子根据经济及投资逻辑做了方向调整,其中贝塔、盈利、成长、杠杆因子越大越好,流动性、动量、规模、估值、波动率因子越小越好。

3.1. 风格因子表现跟踪

过去一个月,从风格因子表现来看,成长因子风格表现突出,低波、高杠杆因子表现稳定,但反转因子表现不佳。从过去一年来看,成长因子收益风险比最为突出,而估值和低流动性因子表现较差。

3.2. 本月风格因子推荐

3.2.1. 大小盘风格轮动

基于基本面和技术面构建多维度打分体系判定市场大小盘风格情况,经济运行方面包括CPI、M1-M2、国债期限利差以及PMI新订单,成分股景气度指标包括净利润增速、收入增速以及ROE增速,技术面指标包括波动率以及动量趋势。其中模型打分采用10分制,分数越接近10分模型偏向大盘风格,反之接近0分偏向小盘风格。根据打分体系构建大小盘轮动策略,采用申万大盘指数作为大盘代表,申万小盘指数作为小盘代表。

3月大小盘风格打分偏向均衡。2月A股市场在春节后首个交易日大幅下挫后,持续反弹,尤其是以创业板为代表的小盘成长类个股表现十分靓丽。电子等科技板块涨幅较大可能面临获利回吐的压力。在当前经济下行预期较强,逆周期调控下基建投资发力,可能是未来一段时间市场投资的主线。

3.2.1. 重点因子推荐

基于宏观基本面构建多维度打分的多因子轮动模型,基本面包括5个维度,经济增长、通胀、货币流动性、实体流动性以及风险溢价,其中经济增长包括工业增加值、发电量以及PMI新订单,通货膨胀包括CPI和PPI,货币流动性包括1年期国债收益率和国债期限利差,实体经济流动性包括M2和M1-M2,风险溢价采用产业债利差作为代表。根据不同指标对风险因子的不同影响进行打分,最终得到风险因子当期打分排序。

3月推荐估值、低流动性以及成长因子,临近年报发布,优质成长股的上涨具有业绩支持,经历2月份大幅上涨后,后市可能会大幅波动,适当关注低估值因子与低流动性因子,这两个因子在市场大幅震荡时具有一定防御属性。

4. 行业配置策略跟踪

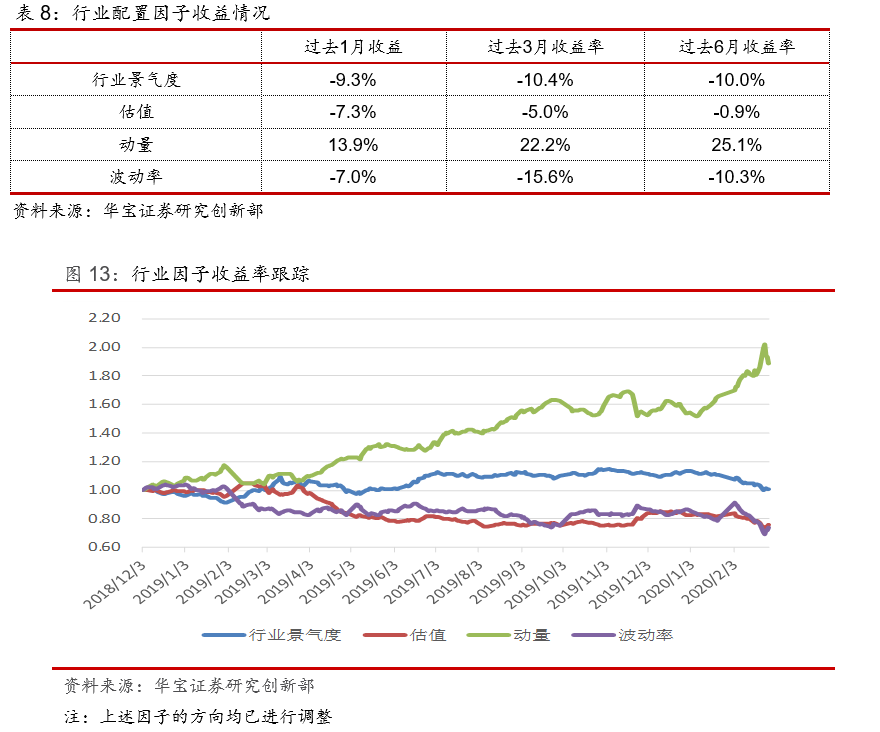

我们采用多因子行业配置思路,以申万一级行业指数为标的,为了实现中长期决策的目的,故在因子选择上以行业景气度与行业估值作为核心因子,综合考虑行业成长性与价值;此外选择中长期动量因子与波动率因子作为模型的辅助因子,二者与行业基本面因子的相关性低,可覆盖基本面因子缺失的部分,对模型会有一定的支撑作用。换仓频率以季度为单位,参照基金季报披露日。

4.1. 申万一级行业表现跟踪

过去一个月申万28个行业中,通信板块涨幅较高,计算机与农林牧渔板块次之,采掘板块跌幅最大。从估值角度来看,大部分板块当前估值处于过去五年的50%分位数以下,但经过前期创业板的上涨,电子、计算机等板块估值有较大的提升。

4.2. 行业配置因子表现跟踪

我们主要跟踪4类因子,行业景气度因子、估值因子、动量因子与波动率因子。长期来看,行业景气度因子与动量因子为正向因子,即行业景气度越高或动量趋势越强,下期该行业表现优异的概率越高;而估值因子与波动率因子为反向指标,即估值所处分位数越低或波动率越小,下期该行业表现优异的概率越高。从我们跟踪的结果来看,过去一个月动量因子表现较强,而行业景气度因子则持续下行,其余因子均录得负收益。

根据多因子打分排序,3月行业配置策略推荐交通运输、公用事业、综合、建筑装饰、轻工制造。