【白酒投资日报】5年目标400亿 泸州老窖重回前三的策略是?|| 【新能源汽车投资日报】钴价上涨叠加一体化趋势 钴资源公司或被重估|| 【独家直播】新能源汽车赛道如何上车抓牛股?

来源:长盛基金

临近月末,市场资金有所紧张,国债逆回购利率和Shibor等均大幅走高。

央行近期公开市场操作以净回笼资金为主,叠加外围市场大幅下跌影响,A股、国债期货下探。市场未来该如何走?

// 市场利率持续走高 //

近期市场利率纷纷走高,交易所国债逆回购短期年化利率纷纷突破7%,部分1天和7天期最高甚至突破9%,创2年多新高。

此外,Shibor隔夜也再次走高,1月28日上涨5.4bp突破3%,报3.024%,创5年多新高。

// 央行公开市场操作情况 //

尽管市场利率持续走高,央行资金投放依然平稳,并没有大规模投放。1月28日 央行公开市场操作中投放了1000亿7天逆回购,不过当天有2500亿逆回购到期,总体净回笼资金1500亿。

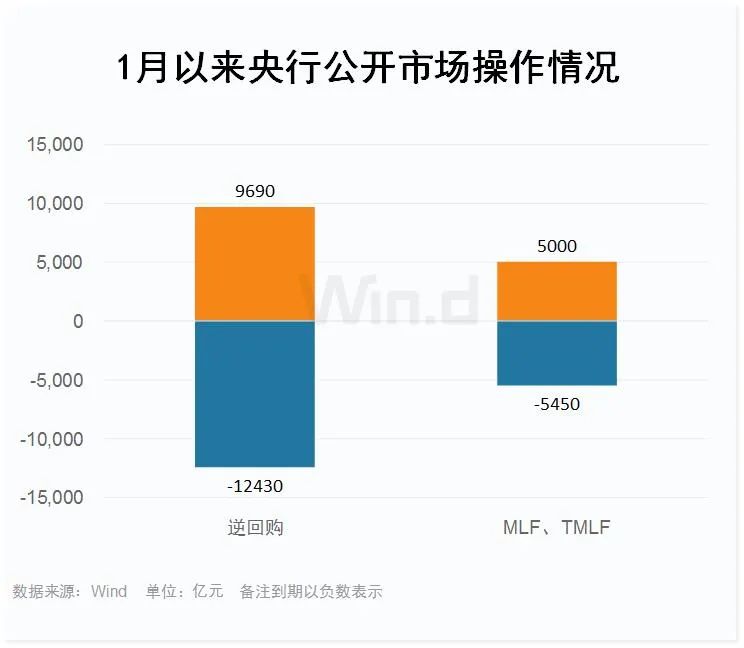

Wind数据显示,1月以来,央行公开市场操作中,逆回购投放合计9690亿,而到期则达到12430亿,净回笼资金2740亿。

此外,新投放5000亿MLF对冲3000亿MLF到期和2405亿TMLF到期,再度收缩资金405亿。本月央行净回笼资金达3145亿,规模较大。

// 股债齐跌 //

在市场预期资金收紧下,叠加美股等外围市场大幅下跌,A股和国债期货均出现下跌。无论是上证指数还是深成指,经过1月28日大幅下跌后,都有破位转向的迹象。

截止28日收盘,最近3个交易日,上证指数下跌3.29%。而深成指更弱,3个交易日大幅下跌5.07%,短期回调明显。可见在前期股价不断攀升,市场获利较多下,A股短期调整已经来临。

同时外资也在持续净流出A股,Wind数据显示,自1月26日开始,通过沪深港通外资大幅出逃,目前已经是连续3个交易日净卖出,合计净卖出达到112.01亿元。

在股市走弱下,股债跷跷板没有显现,国债期货也持续走低。

Wind行情显示,28日10年期国债期货主力合约盘中最低探至97.66元,跌破多个短线支撑位。

整体看,经过大半年的熊市后,11月20日触底回升,本次再度破位能否止跌至关重要。

// 如何看待目前的流动性 //

近两年没有存在感的资金交易员骤然没有想到今年年初迎来了职业生涯转折点,本周目睹了隔夜资金利率飚上6%、8%、10%,不少交易员表示本周没空买债,“因为钱也借不到,主要精力放在平头寸上了。”

有资金业务人士认为,央行近期公开市场进行20亿元额度的逆回购操作某种程度上是在警示加杠杆的金融机构。分析认为,本周的流动性收紧会倒逼银行、尤其是城商到股份制这个级别去杠杆。

大型银行对后续资金面预期不太乐观。近期国有行和股份行1年期存单发行占比较高,表明大行预期资金利率低位状态难以延续。

相对悲观的资金交易员认为,“央行这两点只放这么点钱,我觉得态度很明确了”,其对货币政策不急转弯的理解是“货币政策春节前不急,春节后转弯”。

而较为乐观的交易员认为,接下来还要看央行的态度,央行不会持续收紧流动性,钱放得越少,更说明市场的真实流动性并没有外界感觉的那么紧。

这可能只是中国央行货币政策开始正常化的前兆,央行过去公开市场操作数据显示,央行有在春节前净回笼的几次记录。

广发证券认为,央行不投长钱(降准或MLF),是造成当前流动性收敛的原因之一。央行投放MLF等长钱的量,不仅比不上流动性宽松的2019年1月和2020年1月,甚至比不上流动性较为紧张的2017年1月和2018年1月(2018年流动性转松发生在4月份降准后)。

在银行对资金不乐观的背景下,三方面短期因素可能进一步影响银行融出意愿:第一,春节流动性安排的推出晚于往年同期,银行可能选择观望。第二,银行对央行续作5300亿元逆回购预期不高,可能提前准备资金。第三,央行货币政策委员马骏讲话引发对货币政策的担忧。这些短期因素可能影响银行预期,放大了资金面的波动。

短期需等待就地过春节等不确定性因素落地。在央行1月未投长钱的背景下,资金面存在一定程度的“脆弱性”,而短期因素可能进一步影响银行预期,从而放大资金面的波动。这种短期波动可能在春节流动性安排落地之后有所缓和。

此外,部分一线城市房价翘尾。有银行表示今年房贷额度很紧张,部分银行1月初房贷额度即已用完。

分析认为,在目前的博弈期,资金面是否紧张央行其实比较清楚,在疫情防控尚不明朗的当下,央行会考虑到货币政策急速转弯带来的后果,因此也多次重申货币政策不会急转弯。

尽管对于央行货币政策何时转向以及以哪种方式转向尚有分歧,而对于今年的政策利率中枢运行情况,机构普遍认为央行公开市场操作利率和MLF利率都不会调整,今年亦难有降准等事件发生。

// 隔夜回购利率继续攀升 //

今天资金交易员戏称又迎来崩溃的一天。

交易所债券回购利率全线大幅攀升,GC001收盘报7.145%,盘中最高触及9.99%创逾两年新高;R-001报4.9%,盘中最高触及9.8%创逾两年新高。

分析人士认为,央行在流动性投放方面表现谨慎,一是维持资金面紧平衡,二是可能意在抑制某些资产价格过快上涨。

在2020年前所未有的全球大放水之后,市场对于流动性变化较为敏感,一旦收紧容易对资本市场失去信心。

// 股债商三牛会分道扬镳吗 //

2020年12月至2021年1月下旬,股、债、商出现了罕见的三者俱强局面。

国信证券1月中旬的研报指出:

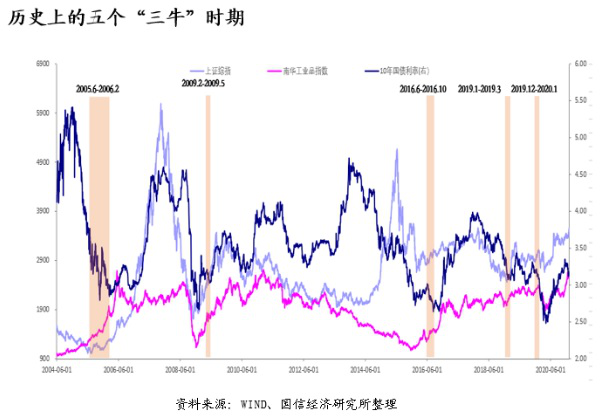

(1)“三牛”不是常态,历史上只在极少数时间出现,而且持续时间很难超过三个月,最终都会分道扬镳;

(2)前四次“三牛”都是以债券资产转向结束,第五次是以股票和商品下跌结束;

(3)货币政策宽松,资金面较松是“三牛”时期产生的重要原因,上述五个时期当时的货币市场资金利率都较低,而且资金面实际情况好于债券投资者预期。

国信证券认为,看不到OMO或者MLF利率下调的可能,而利率重新上行概率较大,预计今年10年期国债利率仍将上行至3.5%。

此外,国信证券认为,2020年至今国内宏观杠杆率偏高,持续宽信用催生工业品通胀风险,名义增长率仍将上行,这是2021年债券投资的风险点。

// 后市如何走 //

国信证券燕翔、许茹纯、朱成成分析认为,A股估值分化达到历史极值水平,背后的原因主要是货币宽松带来的“生拔估值”行情,以及低估值板块基本面受疫情影响相对更大。

从历史经验看,即使在大牛市中也会出现明显的阶段性“估值收敛”行情(2006、2007、2014),如遇市场调整“估值收敛”概率更大。

我们认为随着两个变化的出现,一是货币流动性的边际拐点初步显现,二是通胀预期逐步变强(名义价格回升更利好价值股),短期内市场可能出现极端估值差收敛的行情特征。

开源证券赵伟、杨飞分析认为,历史上,社融增速一般同步略领先于权益市场估值变化;社融/信贷回落后的一个季度左右,权益市场估值往往会持续出现明显压缩,尤其是估值处于高位、盈利快速大幅下行的阶段。

例如2007年10月、2009年11月、2013年4月和2017年7月等社融/信贷出现拐点后的一个季度左右,权益市场估值均有所下行。

估值承压下,低估值、盈利有支撑的板块受冲击一般较小,部分高估值板块压力较大。2008、2010、2013和2018年的信用收缩阶段,估值较低、盈利相对较好的行业,估值压缩幅度较小,部分高估值、盈利较差板块则显著承压。

华鑫证券严凯文、董冰华分析认为,对于下一阶段行情,维持结构性行情的判断,同时节前市场已经大概率不存在趋势行情,震荡行情将是主基调。节后认为公募的募集规模仍有望继续攀升。

而机构的追逐核心资产的原因在于全球优质资产的匮乏,这是形成结构性行情的关键,所以由于经济结构的特点,在居民储蓄搬家形成的微观流动性充裕的过程中,估值-盈利性价比将成为市场轮动的关键。

本文转载已获得原作者授权,文章观点仅代表作者观点,不代表本公众号立场,文中投资建议仅供参考。