【白酒投资日报】5年目标400亿 泸州老窖重回前三的策略是?|| 【新能源汽车投资日报】钴价上涨叠加一体化趋势 钴资源公司或被重估|| 【独家直播】新能源汽车赛道如何上车抓牛股?

“指数对于很多投资者来说指导意义并不是很大,更关键的是买到什么样的赛道,买到什么样的公司,这二者缺一不可,因为分化在全球范围内一直存在。”

果实资本就是这样一家注重选择赛道,并深入其中精选个股的私募,擅长企业深度研究和前瞻性布局,通过研究企业的核心竞争壁垒,前瞻性布局,领先市场发现企业的投资价值和投资机会,以三到五年甚至更长的视角判断企业,帮助投资者赚取企业成长的钱。

两年的时间,“慢牛长牛”、“基金牛”、“机构抱团”的各种声音不绝于耳,如何在各种嘈杂的噪音中辨明方向,做出正确的投资决策?

果实资本合伙人、研究总监程振江基于扎实的研究功底,为投资者层层拨开眼前的迷雾。以下为程振江的分享:

A股真的牛短熊长么?

我们常说A股是个零和博弈的市场,牛短熊长,事情真的是这样的吗?

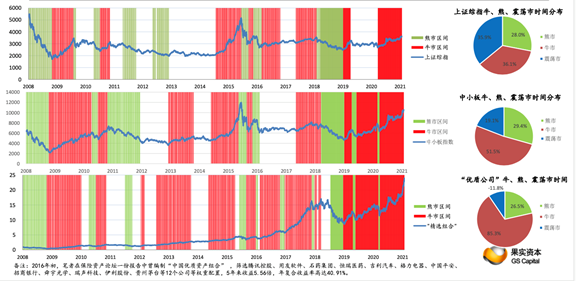

果实资本从2016年开始做了如下统计,从分布图中可以看出,上证综指基本上是一个熊市牛市和震荡市三分的格局,随着成分股的变化,中小板内牛市占比更长,达到了50%,而在金融、互联网、医药消费和制造业等六个行业选取12家公司构造的一个“中国优质资产组合”,却取得了五倍回报,年复合收益率达到了40%。所以从市场整体来看,并没有一个收益稳定的指数,但里面确实有很多优质的公司值得我们关注,这些公司在不断创造价值,凭借这些公司我们可以实现财富增值。

很多人会有疑问,为什么上证指数过去20年仍然保持在3000点,不像美股一样有持续性的牛市呢?从结构变化角度究其原因,上证指数绝大部分的权重仍然集中在金融、能源等强周期行业,与旧产业有关的占比约为50%左右,基本不能反映我国过去20年的社会变革。比如互联网已改变我们的生活,但A股市场里基本没有特别优质的互联网公司,而创业板中生物医药、新能源、电动车、云计算等占比提高,这种结构变迁反映了新经济的结构转型,也正是如宁德时代,迈瑞医疗这些优质的公司推动了创业板指数在过去三年的大幅上涨。

选对赛道精选公司

赚企业价值增长的收益

这样看来,指数对于很多投资者来说指导意义并不是很大,更关键的是买到什么样的赛道,买到什么样的公司,这二者缺一不可,因为分化在全球范围内一直存在。如果把标普指数里面除苹果、微软、谷歌、亚马逊、Facebook以外的495只股票做一个组合,会发现过去五年的收益率不到30%,而这五只的涨幅却超过了250%。同样的,在行业内部也存在分化,只选对赛道,没能选到好公司仍难以赚钱。恒瑞医药和海正药业均在16年上市,它们是中国最早能实现百亿收入的医药公司,每年在研发上的投入也远远超过同业,而它们上市以后的走势却有天壤之别,恒瑞医药涨幅达到六倍,而后者变化却不大,所以仅从研发比例这样硬性的指标并不能很好的预测公司未来的发展。投资需要对相关公司做深入细致的研究才能去伪存真,而热衷于风口则难以持续赚取收益,因此专业投资者相对于普通股民的优势会越来越大。

我们可以站在更长维度来看股市回报,过去20年,沪深300指数提供的平均收益率为6%,最近十年的公募基金,其中有88%能跑赢市场。但长期优秀的管理人凤毛麟角,投资预期需要适度降低,运作超十年的股票型基金,平均年化收益率超过15%的只有30多只,过去五年,年化收益率超过20%的股票,只有154只,占比4%。我们可以这样计算,长期年化回报为15%就相当于10年获得4倍回报,20年获得16倍回报,这一定是具有吸引力的资产,所以长期投资的本质是价值和复利,去挖掘优秀的企业并长期持有,赚企业价值增长的钱。

中长期视角的基本面投资逻辑

将复杂问题简单化

果实资本将自己的投资逻辑定位为中长期视角的基本面投资。首先,有非常多的变量可以影响股价,而企业盈利能力和无风险利率水平是中长期影响股价的两个最重要的因素,基本面投资实际上是将复杂问题简化的有效手段。其次,基本面投资就是研究企业的盈利能力和企业的价值,然而只有在中长期,企业盈利能力才是影响股价最重要的因素。最后,投资回报来源于投资的企业创造的价值,不追求零和博弈,并试图为资本市场的逐步成熟提供土壤。具体到投资框架来说,首先是寻找到好的投资线索,从中寻找到较好的标的,然后对标的通过一定的合理搭配,从而构建一个有稳定回报和可控风险的组合。

市场分化与机构抱团

投资需更为谨慎

2020年12月中下旬以来,市场出现明显上涨,各行业板块估值的结构性分化愈加严重。果实资本认为机构抱团和分化是存在一定合理性的,比如各个行业都存在头部集中效应,公募基金也是如此,头部公募管理的规模越来越大,那中小公募产品将很难发行,去年以来,公募基金持续的爆款发行,也进一步加剧了这种抱团效应和分化的影响。

对这种投资环境,我们要更加谨慎,但未来中长期,主动投资将迎来非常有利的形势。国内市场可能摆脱过去非牛即熊的局面,市场有了一定的深度和广度后,对行业和企业的深度研究享有更多的发挥空间。结构分化严重意味着市场整体没有明显泡沫化,需要更深入的研究。我们需要相信常识、提升对投资标的理解的深度,根据未来成长空间,持有风险收益比来更新现有持仓,在估值合理的行业和领域里寻找真正有长期成长空间的新机会。

未来还有哪些潜在投资机会?

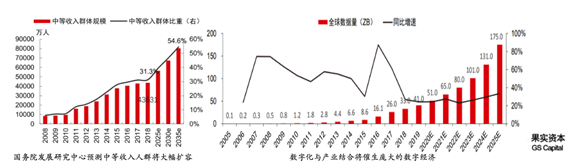

主要在人口结构变化、数字化、未来中产人群扩大后的消费、年轻人消费、高端制造业和材料、海外移动互联应用渗透率快速提高等领域,核心是在不同行业里找最有长期壁垒的公司。所谓壁垒,可以是很强的产品研发能力,或者是很强的管理能力,或者是高昂的转换成本,网络效应,品牌效应等等。

此外,可以从需求侧改革中找到投资机会。中央提出注重需求侧管理,打通堵点,补齐短板,贯通生产、分配、流通、消费各环节。解决生产堵点的方式包括掌握关键技术,实现核心零件的可控,通过自动化改造以降低人工成本,调整能源结构以降低用电成本,解决消费堵点的方式可以是满足高净值人群的消费需求和提高中等收入人群的可支配收入。因此,高附加值产业、自动化、新能源、医美、免税和新消费领域将是很好的投资方向。

随着我国互联网行业的崛起,数字化的机会也值得注意。人们的社交、电商、支付、外卖、出行等方式已经被深度改变,未来随着数字技术与研发、生产、销售、运输等紧密结合,将加速企业内部、行业内部、产业链上下游、供应链之间的知识转移,业务创新,并对经济产生持续影响。另外,在很多国家和地区,copy-from-china模式开始在全球互联网领域被广泛采用,它们的发展相对更快,可能会迎来爆发式增长。

总的来说,对于股市,权益投资是未来财富增值的主要途径,长期投资可以获得可观的复利回报,专业投资者可以创造更高的超额收益,但优秀的管理人是稀缺的。对于市场,中国经济处于结构优化和军民财富配置转移的进程中,长期可以看好权益市场,短期市场会出现结构分化和局部泡沫化,需谨慎对待盲目抱团行为。中长期来说,高端制造、新能源、数字化和新消费是值得关注的领域。

风险提示:市场有风险,投资需谨慎。本文根据果实资本合伙人、研究总监程振江路演观点整理,数据来自果实资本。华夏财富不保证内容的真实、准确、完整和实时性。本材料所表达的意见不构成任何投资、法律、会计或税务的最终操作意见。基金投资遵循“买者自负”的原则,投资者应自行承担投资风险,投资者应自行阅读产品法律文件,自行做出投资选择。

扫码下载华夏财富APP