【白酒投资日报】中高端白酒需求仍旺盛,估值高位谁在裸泳?|| 【新能源汽车投资日报】上汽发力新能源,低谷期已过?|| 【大金融专场——新浪财经2021年度投资策略会】

来源:小波思基

得天独厚的北京模式

2015年之前,放眼望去,偌大的基金江湖几乎都是以金融体系基金为主。

那时,金融机构最多的北京,基金公司的发展最为迅速。根据海通证券的数据,2014年,规模排名前10 的基金公司中,北京的基金公司占据5席,并且包揽了前四名,分别是天弘、华夏、嘉实和工银瑞信。

10家基金公司总计约2.37万亿的规模,这四家就占到了1.42万亿以上。

北京的基金公司可以说是含着金钥匙出生的,身处全国的“心脏”,天生拥有两大核心优势。

第一,可以第一时间捕捉到政策的风吹草动。

春江水暖鸭先知,复盘过去的基金业改革创新,北京常常可以走在最前列。

2013年6月,修订后的《基金法》和《资产管理机构开展公募证券投资基金管理业务暂行规定》正式施行。也就是在这个月,天弘的余额宝正式上线,后来的故事,大家也都知道了。

2014年沪港通ETF基金启动,首批的三只基金,有两只为北京的基金公司发行。

如今,信息传达更为迅速便捷,但这一优势依然存在。

2019年,5家基金公司获得投顾业务试点资格,两家来自北京。

去年,4只科创板ETF上线,华夏和工银瑞信也都尝到了“啖头汤”。

除了信息及时,北京的基金公司还有着天生的渠道优势。

在银行数量上,北京的优势并不明显,但在银行规模上,北京是独一档的,国有四大银行工农中建的注册地都是北京。

基金公司的长处是投研能力强大,实战经验丰富,而银行的优势是积累了庞大的客户群体,有着众多的投顾人员。在基金的发行方面,北京的基金公司同样是近水楼台。

其实,不光是银行,从整个金融体系来看,北京的规模也更加庞大。

根据申万二级行业公司分类,截至2019年底,北京共有19家金融类上市公司,10家为银行,两个数据分别比第二名高出4家和7家。

时代的变化

根据银河证券基金研究中心的数据,2020年,各个类型公募基金合计发行1441只,募集规模31589.07亿元。

根据基金业协会的数据,截至2020年11月底,公募基金规模达到了18.75万亿。

Bo姐翻开了三地的基金公司的规模和收益的变化,发现这水面下的暗流涌动着实不少。

北京的基金公司,不再是独占大半壁江山的姿态。

Bo姐分析了下,出现这一现象,主要有两个原因。

首先,互联网的发展,特别是移动互联网、新媒体形式的崛起,一定程度上消除了信息不对称。基金销售渠道也有了更多选择。

基金公司可以借助互联网平台,也可以通过线上销售,增加基金的直销。

2007年到2012年,基金公司的直销比例占比基本就是在30%到40%之间徘徊,而2014年之后,直销比例达到了60%左右。

这些是外部环境的变化,除此之外,还有北京基金行业自身的克制,和对品质的追求。

现在的北京基金行业,金融风控环境非常严格。

2018年的时候,bo姐就看到一个消息说,北京基金小镇成立三年,拒绝了279家次拟入驻机构的申请,清退了32家基金业机构。2019年底,这两个数字分别达到了451家和133家。

对于北京基金公司来说,这几年更注重产品的质量,及给投资人带来的回报。

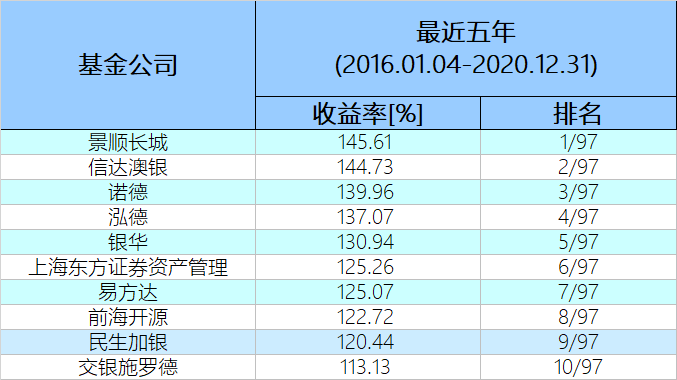

根据海通证券的数据,截至2020年12月31日,基金公司近五年权益类基金绝对收益率排行榜中,前10家基金公司,有3家来自北京,分别是泓德、银华和民生加银。

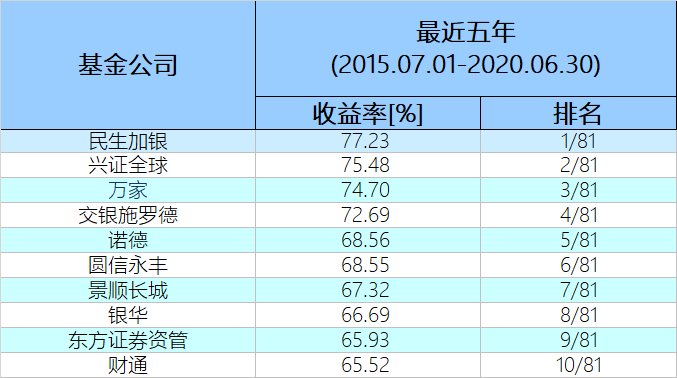

而在海通证券发布的2020年上半年基金公司近五年权益类基金绝对收益率排行榜中,民生加银同样榜上有名,而且位列第一,收益率达77.23%。

斗转星移,经年累月的磨砺后,北京基金公司也百尺竿头更进一步,给投资人带来了更好的体验。

那么,北京基金公司究竟做了什么,使自己在大而全的基础上数量和质量并重呢?

最近坐地铁,bo姐注意到民生加银发起的“今天你养基了吗?”话题广告,并在微信、微博等平台刷到了相关讨论。

一家长期业绩做得可圈可点,又很注重自身形象的基金公司,都有哪些值得关注的方面呢?

那么接下来,bo姐以民生加银为例,剖析北京基金公司的发展之路。

代表性基金和基金经理涌现

在民生加银较好的长期业绩背后,有一批出色的基金经理和老牌明星基金,包括孙伟的民生加银策略精选混合(000136)、柳世庆的民生加银城镇化混合(000408)、王亮的民生加银景气行业混合(690007)、高松的民生加银品牌蓝筹混合(690001)等等。

数据来源:银河证券21-01-08

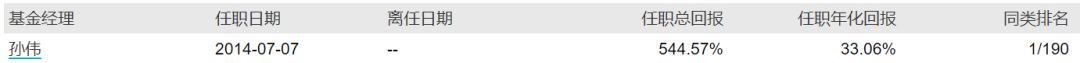

●孙伟从2014年7月开始管理民生加银策略精选混合(000136),连续五年获得混合型金牛基金奖。根据wind的数据,截至今年1月11日,在孙伟任职期间,民生加银策略精选A总回报高达544.57%,任职年化回报达到33.06%,同类排名1/190。

数据来源:wind

孙伟有7年公募基金管理经验,曾任计算机、传媒、电子行业研究员,非常擅长科技股的投资。

他坚持成长股投资,行业分布上,科技为主,消费为辅。在他看来,做成长股的投资,关键是把握业绩、产业趋势等方面的确定性。他的民生加银策略精选在取得优秀业绩的同时,回撤控制也做的很好,2018年,年度跌幅在15%以内,远低于沪深300的跌幅。

数据来源:wind

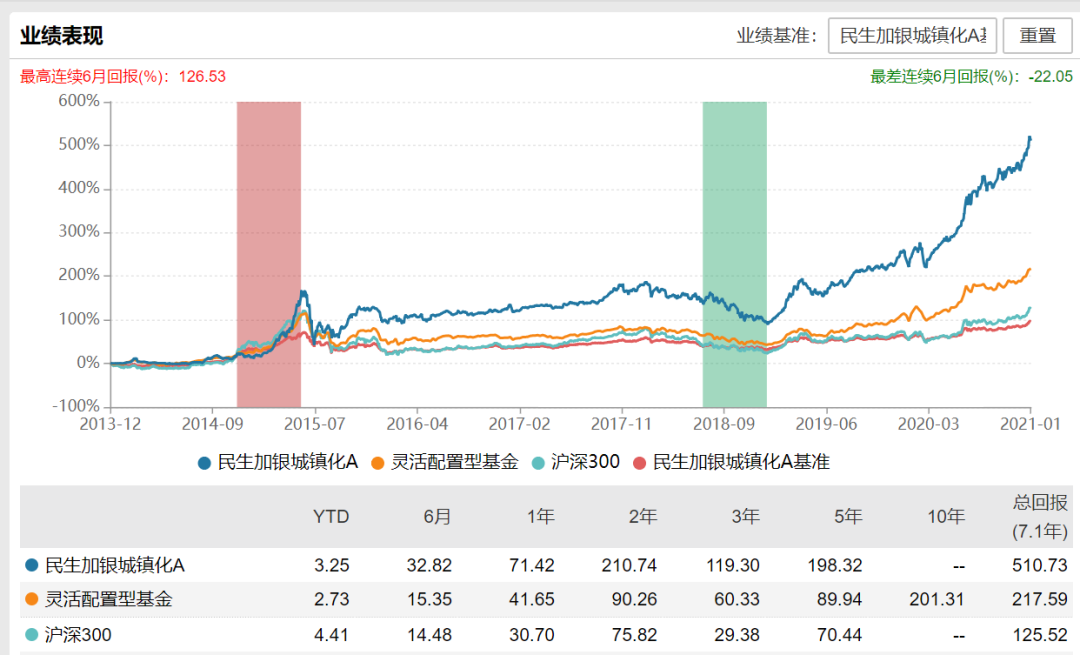

●民生加银城镇化混合A(000408)自2013年12月12日成立以来,截至今年1月11日,累计回报510.73%,由投资部总监柳世庆任基金经理,其任职年化回报29.24%,同类排名88/1338。

数据来源wind

数据来源wind

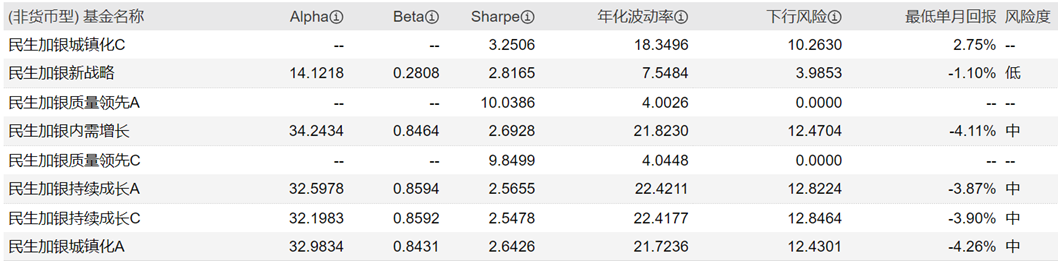

柳世庆的投资风格是行业分散配置,组合里有多个行业,但每个行业可能只有一个股票,他是寻找性价比高的行业,性价比高的个股,非常注重估值和公司基本面。最近一年,他所管理的基金,夏普比率都在2.5以上。

数据来源wind

●由研究部总监王亮管理的民生加银景气行业混合A(690007),同样是一只老牌基金,运行超过9年,成立以来累计回报466.3%,从2018年11月1日至今年1月11日,王亮任职年化回报达到58.99%。

数据来源wind

数据来源wind

王亮采取的是坚持稳抓高景气度行业的龙头股的投资策略,主要投资消费、医疗、家电和家居以及半导体四大类行业。

民生加银景气行业在进入2019年后,回撤基本都控制在15%以内。

数据来源wind

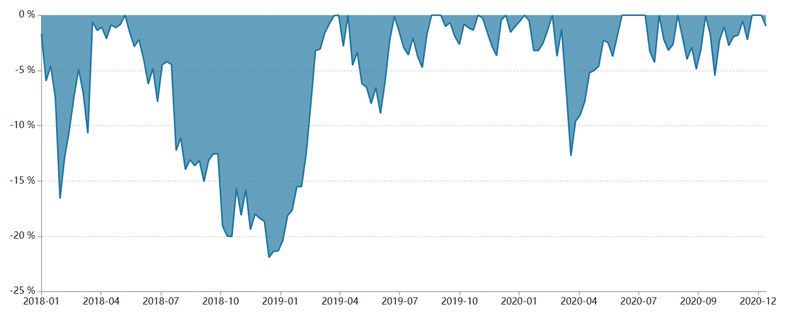

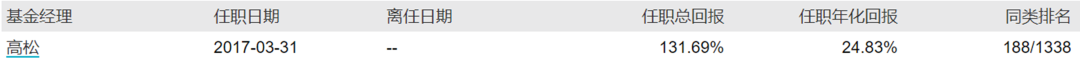

●民生加银品牌蓝筹混合(690001)是在2009年3月27日成立的,已经是十年以上的老牌基金了,截至今年1月11日,成立以来累计回报335.65%,目前任职的基金经理高松,任职年化回报24.83%。

数据来源:wind

数据来源:wind

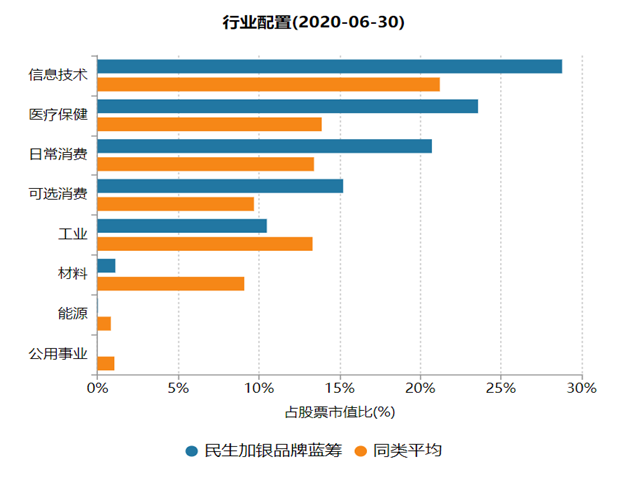

作为北京大学医学博士,加拿大多伦多大学医学院博士后,他有着13年的医学专业学习和科研背景,有7年公募基金管理经验。在投资中,他是以医药为主赛道做大消费投资,辅以科技,不做周期,坚持持续性,少做择时。

数据来源wind

之前bo姐也给大家讲过,医药细分行业多,创新药,仿制药,生物疫苗等等。医药板块不一定普涨,但常常会有很好的机构性机会。

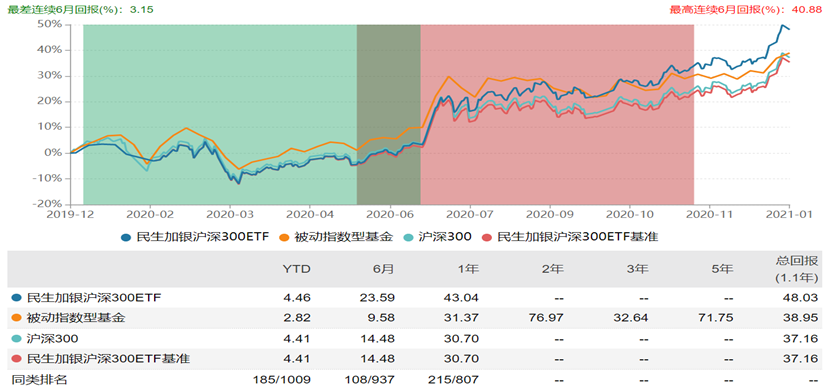

●在ETF上,2018年,民生加银从无到有搭建ETF系统并发行ETF产品。2019年12月24日成立的民生加银沪深300ETF(515350),截至今年1月11日,累计回报达到48.03%。

数据来源wind

品质决定成败

Bo姐觉得,除了基金公司对这些老牌基金的重视,也和公司注重整个团队的投研能力分不开。我们知道,一个基金经理再强,能覆盖的行业和个股也是有限的。

有了一个好的贝塔,锦上添花的阿尔法也是水到渠成的事情,最终多点开花。

如今的时代,酒香不怕巷子深,北京的基金公司从对渠道的依赖转向专注于自己产品管理能力的提升。

旧时代落幕了,从庙堂走向江湖,北京的基金公司在保持平稳的同时,也在弯道超车。

从民生加银的例子可以看到,如果长期的竞争力更强了,终将功成画麟阁,规模的上升只是早晚的事情。

慢就是快,不只是做投资,做事也是如此。

最后发个小贴士,2020年,公募基金规模和业绩双丰收,不过,业绩分化也不小。2020年涨幅最高的公募基金与业绩垫底的公募基金相比,收益率之差达到了177.58%。所以选基金公司和选基还是很重要的。

【风险提示】本文观点仅供参考,不构成任何投资建议及承诺。基金有风险,投资需谨慎。

扫二维码 领开户福利!