2019年3月,国内公布了对新能源车补贴减半的政策。

这对当时本身市场规模就不大的新能源产业可谓是当头一棒,资金纷纷出逃,整个行业也呈现了一整年的震荡下跌趋势。

这个过程中,不同于市场上蔓延的悲观情绪,汇丰晋信的新生代基金经理—陆彬显得异常兴奋,他敏锐地嗅到了“机遇”的气息。

陆彬2012年入行,研究员时期以接触周期为始,逐渐延申到中游制造,研究领域完整覆盖了新能源产业链的上、中、下游。

他认为兴奋的核心逻辑有两点:

第一点是,陆彬认为新能源已经不是一个单纯靠补贴决定市场规模的行业。亲身购买特斯拉,体验过电动车的智能化后,他发自内心的相信产品力。

新能源车未来会像智能手机一样普及,渗透率有大幅上升的空间,广阔的增长空间,必将孕育出伟大的公司。

第二点是,调研完整个新能源产业链后,他发现政策的调整,只是想让行业更良性的自我发展和竞争,很多优质企业的业绩并不会因为补贴的减少而受到沉重打击。

行业未来广阔的展望、企业业绩与市场主流观点的预期差,叠加市场情绪带来的整体低估值契机,绝佳是入场的时刻。

做出判断是容易的,但在做判断需要很多积累,在此之前他已经默默付出了多年。

陆彬相信自己7*16工作时间下积累的行业趋势判断;相信自己跑遍了几百家企业研究得出的业绩判断;也相信自己实际购车、充电、驾车得出的产品判断。

记得看到过一个他的访谈,有句话我印象很深“新能源行业的突破近在眼前,我相信我的判断一定是对的”。

能够给出如此明确的判断和结论,需要的不仅是扎实的基本功,还需要一定的勇气。

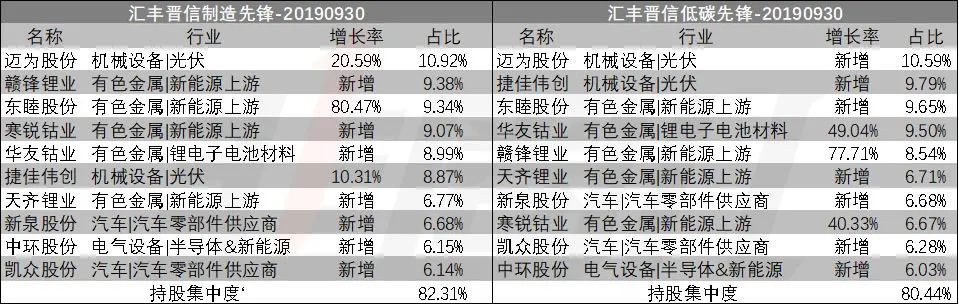

2019年中旬陆彬上任“汇丰晋低碳先锋”、“汇丰晋信智造先锋”两支产品的基金经理,持股集中度80%以上,重仓新能源。

后面的故事就是“一朝成名天下知”——随着新能源行业的爆发,两只产品的净值曲线一路向上狂奔。

“低碳先锋”2020年以134.41%的回报拿下年度股票型基金冠军;“智造先锋”2020年也取得了128.65%的高额收益,陆彬也被人称为新能源一哥。

市场上很多人都喜欢拿他跟前任汇丰晋信明星基金经理丘栋荣比较,因为他们同样出身于汇丰晋信内部投研体系,同样的出道就惊艳四方。

但如果你认真了解陆彬的投资策略,会发现他们之间有相似,但更多是不同。

一、投资策略

丘栋荣是深度价值的执行者,追求极致的便宜;陆彬却不给自己贴任何标签。

“成长”、“价值”、“大中小盘”在他看来都是市场风格,既然出发点是给客户赚钱,那就要适应市场,在不同风格的市场里努力帮大家赚钱,不能把亏损的理由归结到今年市场的风格不适合自己。

不得不说,这个目标是非常理想化的。为了达成这个目标,陆彬的投资策略不能有太多的框架束缚,只有足够包容和灵活的体系,才能去适应不同风格的市场。

所以陆彬最终只保留了两个选股约束:“估值”、“基本面。

先说估值方面。源于汇丰晋信的投研体系(PB-ROE),且早年也当过丘栋荣半年左右的助理,虽然成名于成长类的投资,但不同于其他追逐新能源的右侧投资经理,陆彬本质上还是更倾向于逆向布局,有估值约束,希望自己能找到尚未被市场充分认识到的机会,价格低点。

再说基本面方面。陆彬侧重判断行业趋势,在趋势向上的行业里并不去判断哪家企业可以走到最后,把更多的时间聚焦于哪家行业不行,然后从标的池里剔除,然后根据之后的业绩发展,调整配置比例。

这就导致陆彬的整体持仓估值水平并不高,PE均值为22.21。

他持仓有非常鲜明的特点,不集中配置行业龙头,投资风格呈现“成长”+“周期”。

不集中配置行业龙头是因为他觉得,行业市场给龙头的估值溢价往往太高,会关注3-5名,因为后者也会分享行业的高成长,却常常会被市场忽视。

投资风格呈现“成长”+“周期”这个比较独特,一般是周期跟价值放在一起,成长跟医药、消费放在一起。

但陆彬本身是看周期出身的,愿意拥抱周期行业在基本面、估值方面的波动。

同时由于成长股和周期股的投资机会往往是错峰的,这个组合容易适应不同的市场风格,而成长和周期风格一旦叠加在一起,往往会出现非常大的投资机会。

除此以外,陆彬并不是一个买入然后“躺平“的选手,而是会做资产轮动。陆彬将股票资产主要分为四类。

核心资产:包括新能源、半导体、消费、医药,能容纳大体量资金的行业;

TMT成长:电子、计算机等未来2-3年增速较快的行业;

价值:金融、地产;

周期:钢铁、化工等。

他会根据性价比,在其中做资产类别的轮动、资产类别里行业的轮动甚至是行业里个股的轮动。

了解了策略,我们就能解答一些市场上对陆彬并不合理的评价。

比如说,有人觉得他的投资风格赌性过强。

陆彬的高集中度下注新能源,虽然一战成名,但难免让人觉得有“赌“的嫌疑。

实际上集中仓位是因为2019下半年和2020年新能源产业链上的公司,未来盈利前景旷阔,价格又太便宜了,是个大机会,他不想把仓位牺牲给其他行业。

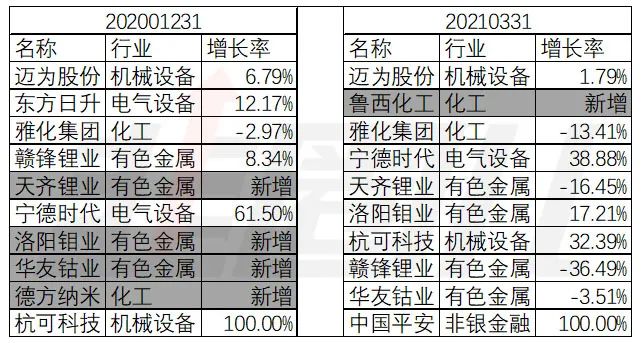

随着新能源行业估值的提升,为了控制风险,近两年陆彬的持股集中度明显下降(选取接管两年以上的产品)。

比如有人说他只专注于“新能源”领域。

“新能源一哥”的标签太强,很多人认为陆彬是赛道型选手,实际上陆彬对自己的定义是基于各行各业基本面选股的均衡型选手。

陆彬的2020年股票型冠军产品—汇丰晋信低碳先锋,今年来仍取得了49.95%的收益,排在股票型产品的前10%。

这相当不容易,毕竟公募基金每年排在前20%的公募基金,到了下一年仍旧排在前20%的比例非常低(19、20年比例较高是因为那两年风格比较类似)。

而陆彬今年表现出彩的原因是因为年初调仓,减持了部分估值高的新能源股票,增持了很多周期类公司。

近期根据陆彬的公开交流,也可以观察到金融、地产类资产正在逐渐加入到他的组合中。

陆彬的策略如果用一句话来形容,我觉得是:“Be water“,有刚强的约束,也有柔软的变化。

二、未来的考验

虽然陆彬的业绩足够优秀,策略也相对灵活,但不得不承认,在未来他将面对更大的挑战。我觉得主要有两点。

第一点是在不太擅长的领域做资产轮动。

陆彬的成名源于他的勤奋、他的天赋,但不可否认也有时运的加成——近两年的大行情。

“新能源”、“周期股“是陆彬从入行开始就一直持续深耕的领域,就像是市场的大手在这个时间段,选中了陆彬将他推到了舞台前。

当最熟悉的领域,投资标的性价比下降的时候,对于想帮投资者在任何市场环境下挣钱的陆彬来说,想要在舞台上站得住,总要去新的领域找寻机会。

今年加入组合的“金融、地产“,不仅没有提供绝对收益,反而成为了业绩的最大拖累,未来能否反转,仍未可知。

只有当陆彬在更多领域的投资获得回报时,人们才会透过“新能源一哥”的标签,认可他均衡的一面。

第二点是管理规模增长带来的考验。

陆彬2019年年底的管理规模仅有6.73亿,而这个数字到2021年3季度末已经增长到272.13亿元。

随着规模的扩张,投资上也会受到很多限制——

以前能够基于对行业的理解去找一些机会,现在即使能找到机会,但可能买不到量;

对于对于变化较快的行业,买入后发现判断错了,之前可以快速卖掉,现在卖则会付出更高的成本;

三、投资是一场马拉松

历史无数次的证明,投资是一场马拉松,跑的再快,一旦中途掉队,市场就会将你抛弃;陆彬的起跑不错,你也能感受到他发自内心的希望自己能跑的更久、更稳。

陆彬经常会以写信的形式,跟投资者交流自己对市场的看法,这其实有着不小被打脸的风险,但他表示:“我的面子并不重要”。

很多的投资者喜欢追涨杀跌,最终因为持有期过短,导致长期下来基金赚钱,自己却赔钱。

陆彬希望通过写信的方式,真诚地跟投资者建立信任关系,从而帮助投资者更理性的看待波动,达到长期盈利的目的。

陆彬任职以来已经和投资人交流16 次,平均2个月交流一次。

陆彬最近的观点里,明确的表达了对部分资产的看好:

1、碳中和:碳中和是新一轮结构牛市的主线。

这里面有三个投资主线,第一个是能源电力相关的所有的行业,光伏、风、核电发电,新能源汽车、新能源电力传输等,整个行业都会发生质和量的变化,尤其是新能源车,在未来几个月里面会迎来一次系统性的一个估值中枢上移的投资的机会。

第二个是周期制造行业的龙头公司,同时要完成碳达峰和碳中和,那么这些行业的进入的门槛可能会大幅的提高,周期制造行业的龙头公司的盈利中枢的稳定性和估值中枢都会大幅的上移。

第三块是目前市场还没反应,未来可能发展潜力很高的环保科技公司。

2、金融地产:陆彬认为目前金融地产的估值和机构配比接近历史极值,即使没有政策的变化,行业龙头未来3-5年的隐含的投资回报率也比较高,如果等来一次政策积极的变化,行业基本面有望迎来拐点。

3、TMT:多产品驱动的计算机公司的PS的估值,处于历史比较低的位置,所以以计算机为代表的TMT的行业,可能在明年大的宏观经济的背景下,会有一次比较明显的机会。

他现在也管了四支产品,特点并不相同,我稍微梳理了一下几个产品的风格,有感兴趣的可以自己再深入研究。

汇丰晋信低碳先锋:主题基金,聚焦投资在低碳、碳中和或者是新能源行业。

汇丰晋信智造先锋:主题基金,聚焦在中游制造业。周期、高端制造和新能源都是制造行业,行业里的机会很多,所以配置方向也不会偏离。

汇丰晋信动态策略、汇丰晋信核心成长:选股会更自由,配置的行业会更多元化,更关注产品的回撤,所以也有一定仓位的择时。

最后,如果你认同陆彬的趋势判断、投资策略,那不如在投资的马拉松之旅中,根据自身的投资风格、风险承受能力选择合适的产品,同时陪伴陆彬的时间也久一些。