来源:老罗话指数投资

受疫情影响,假期期间(1月24日至1月31日),海外A50期货指数累计下跌7.04%。恒生指数累计下跌5.72%。

对于节后开盘第一天,A股会补跌,补跌空间可参照A50指数和恒生指数。对于2月3日的大跌大家也不必过于惊慌。真正大家需要考虑的是后续市场如何演绎,行情走势肯定围绕疫情发展不断变化,同时,疫情期间国内经济下行压力相对较大,货币政策在疫情发生期间将维持较为宽松的流动性环境。我们需密切关注疫情过后宏观经济走势,进而影响到货币政策的变动。

与武汉肺炎疫情最可比的事件是2002年年底到2003年上半年非典事件。我们复盘当时非典的影响,为判断当前A股及港股市场后续表现提供参考。

这里老罗分享天风证券策略研究团队的深度报告《疫情如何影响行业配置?——以“非典”为鉴,抓核心矛盾》。

1、复盘2003年“非典”:市场节奏及行业表现

2003年的“非典”,按疫情发展,大致上可分三个阶段:扩散期(2002年11月-2003年2月)、爆发期(2003年3月-2003年5月)、衰退期(2003年6月之后)。

但由于信息不透明等原因,在很长一段时间内A股对疫情的反应并不强烈。直到4月16日,世界卫生组织将中国多省市列为疫区并宣布SARS的致病原为一种新的冠状病毒,次日,中央作出全民抗击“非典”的号召,之后市场才开始了一波快速的调整。这波快速的调整持续了8个交易日,跌幅8.9%。4月28日,证监会宣布五一延长休市至5月12日,加上前一日香港感染人数下降,市场当日大反弹,但随后又进入大幅震荡状态。

行情的转折点,是在5月中旬之后,非典病例数开始回落的时候出现,市场弱反弹近1个月,涨幅6%左右。另外,香港由于经济体量较小、信息相对透明,指数受疫情的影响更大,从02年底持续回落至03年4月。

总结来说:

① 2003年A股受非典疫情冲击最明显的阶段,是发生在病例扩散加速、国际关注度提升且国内舆论升级之后;

② 疫情的冲击由4月16日延续至5月13日,共13个交易日、28个自然日;

③而行情的转折点是发生在疫情缓和、新增病例数下降的时候。

从行业表现看:

第一阶段:1/1-4/15日,疫情重视不足,市场持续上涨,受疫情影响小,银行、非银、汽车、钢铁、交运等金融和周期行业涨幅在前。核心因素是由于03年8月,国务院明确将地产作为支柱产业,地产长周期向上。全社会固定资产投资增速长时间维持在30%以上,传统的周期行业景气度极高。事实上,“五朵金花”在这段时间已开始第一阶段的上涨,比如长安汽车、宝钢股份、国投电力和上海石化等。

第二阶段:4/16-5/13日,疫情开始发酵,市场快速回落,造成阶段性恐慌,此时抗跌的行业是前期的强势行业,以及受疫情催化的医药股。

第三阶段:5/14-6/13日,疫情渐平息,市场小幅反弹,反弹的行业主要是前期跌幅大的行业,如休闲服务、家电、计算机、传媒、电子等;而在疫情升级时抗跌的行业此时涨幅垫底。而下半年市场的持续回落主要是对经济过热、通胀回升、流动性开始收紧(9月升准)、银监会监管加严等宏观因素的反应。这时市场深化结构性的“五朵金花”行情,即以有色、煤炭、电力、汽车、钢铁为主线的大盘蓝筹行情,其催化因素是7月份第一批QFII入市。

但事实上“五朵金花”在03年初已开始有很突出的表现,指数涨幅一般,但个股表现很精彩。直到年底,随着投资增速企稳,拉动经济阶段回升,板块涨幅才开始扩散,跨年行情开启。此时,科技股开始接力“五朵金花”上涨,而支撑科技行情的时代背景是家电、通讯设备等需求的崛起及其上游元器的国产替代。

可以说,03年全年是典型的结构性行情,上证涨幅10.3%,但上涨的个股仅占25%。在第二部分,我们将进一步讲到,所有持续性行情的背后都有业绩的强支撑,而“五朵金花”行情在04年的终结,也是由于业绩增速的回落。

总结来说:

①“非典”疫情对市场的冲击是阶段性的,且并未改变市场风格;

②疫情升级时,抗跌行业为前期强势行业及医药;

③疫情渐退时,反弹行业多为超跌行业;

④而后在较长一段时间内延续疫情前的景气主线(“五朵金花”所代表的大盘周期蓝筹)。

2、战略层面:03年全年行业配置的核心逻辑是什么?

《2020年哪些领域的景气有望显著改善?——兼论一年维度决定股价的核心变量》等报告中,我们通过历史规律分析,得出了比较重要的结论——

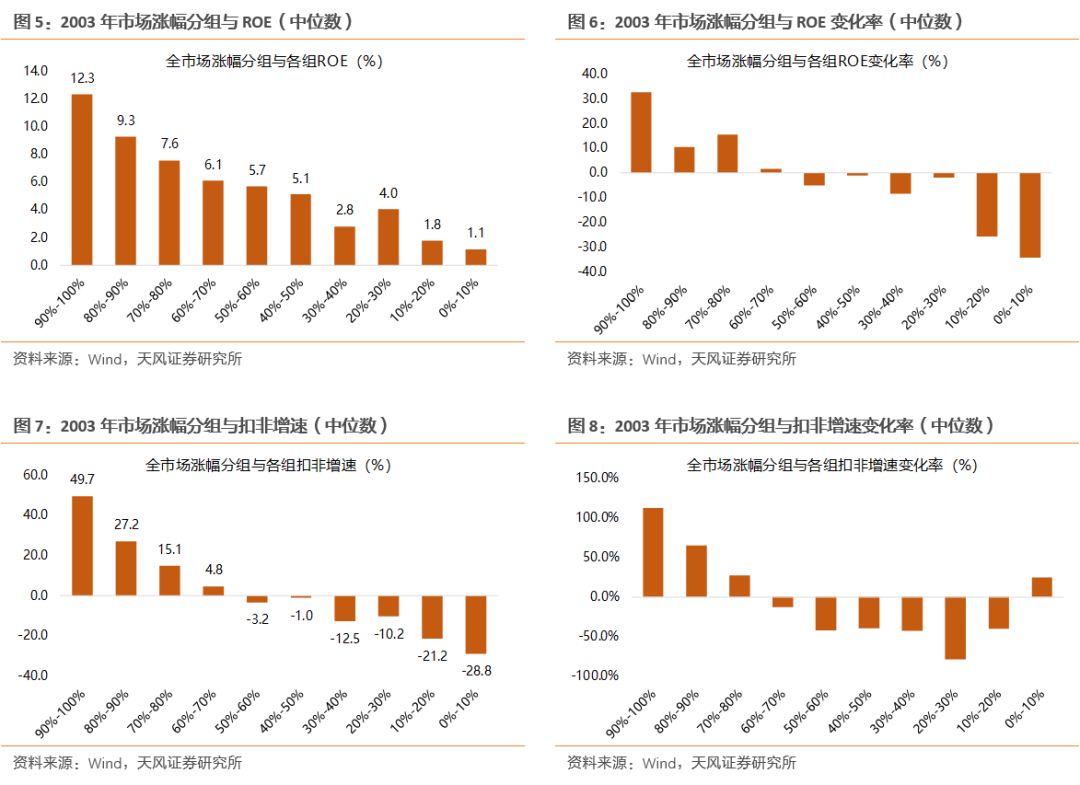

中短期投资很大程度上是景气度投资,中短期涨幅大小与盈利水平/盈利变化幅度的高低,呈现出线性正相关关系;而表现这种关系的财务指标主要有四组:ROE和ROE变化率、净利润增速和净利润增速变化率、营收增速和营收增速变化率、毛利率的变化率。

2003年,市场经历了较多的波澜起伏,对行情影响较大的事件有:年初的伊拉克战争、二季度的非典疫情(阶段性负面影响)、下半年的QFII入市(正面影响)、进入升准周期(03年9月-08年9月)等。

那么,这一年的市场涨跌是否仍符合景气投资的规律?与此前的分析方法一致:(1)将2003年个股涨幅分为10组:“90%-100%”代表涨幅最高的分组,“0%-10%”代表涨幅最低的分组;(2)统计每组成份股2003年的财务指标的中位数,财务指标来自2003年年报;(3)涨幅分组,由左到右(颜色由深到浅),涨幅分别由高到低。

首先,2003年市场的涨跌仍然符合景气投资的规律,即2003年全市场的涨跌幅大小与ROE和ROE变化率、净利润增速和净利润增速变化率、营收增速和营收增速变化率、毛利率的变化率四组财务指标,大致上表现出正相关性。

其次,2003年的涨跌幅大小与估值高低呈现负相关性,即低估值个股涨的越好,其核心也是由于当时低估值行业(钢铁、汽车、煤炭、电力、地产、银行等)景气向上。另外,02年底证监会颁布QFII制度、03年下半年QFII开始入市、03年银监会成立严查银行资金入市,市场第一次兴起了低估值价值投资的风潮。

另外,行业角度,2003年涨幅大的行业,绝大部分盈利趋势向上,即ROE、净利润增速和营收增速的环比变化为正。涨幅前四的行业(钢铁、采掘、公用事业、汽车),其ROE、净利润增速和营收增速三者的环比变化均为正。

3、战术层面:03年非典带来的消费板块超跌反弹的机会

由第二部分的分析可知,03年市场的涨跌依然符合景气投资的规律,涨幅大的行业,绝大部分盈利趋势向上,即ROE、净利润增速和营收增速的环比变化为正;涨幅小的行业,大部分盈利水平较低,或盈利趋势向下,比如休闲服务、商业贸易、家电、食品饮料等消费行业,而这些行业很大程度上是受到了“非典”疫情的冲击。

首先,从社会消费品零售数据看,03年2月-6月,有明显负面冲击的消费行业有:金银珠宝、食品烟酒、体育娱乐、办公用品、服装纺织、化妆品、书报杂志;影响不明显的行业有:家电音像、通讯器材、家具、汽车等;有正面效应的行业有:日用品、中西药品。

在疫情逐渐消退后,大部分消费行业盈利都恢复正常水平或自身行业逻辑。但受负面冲击的行业,大多数03年的业绩表现都较弱,因此这一年行业整体的涨幅也靠后。

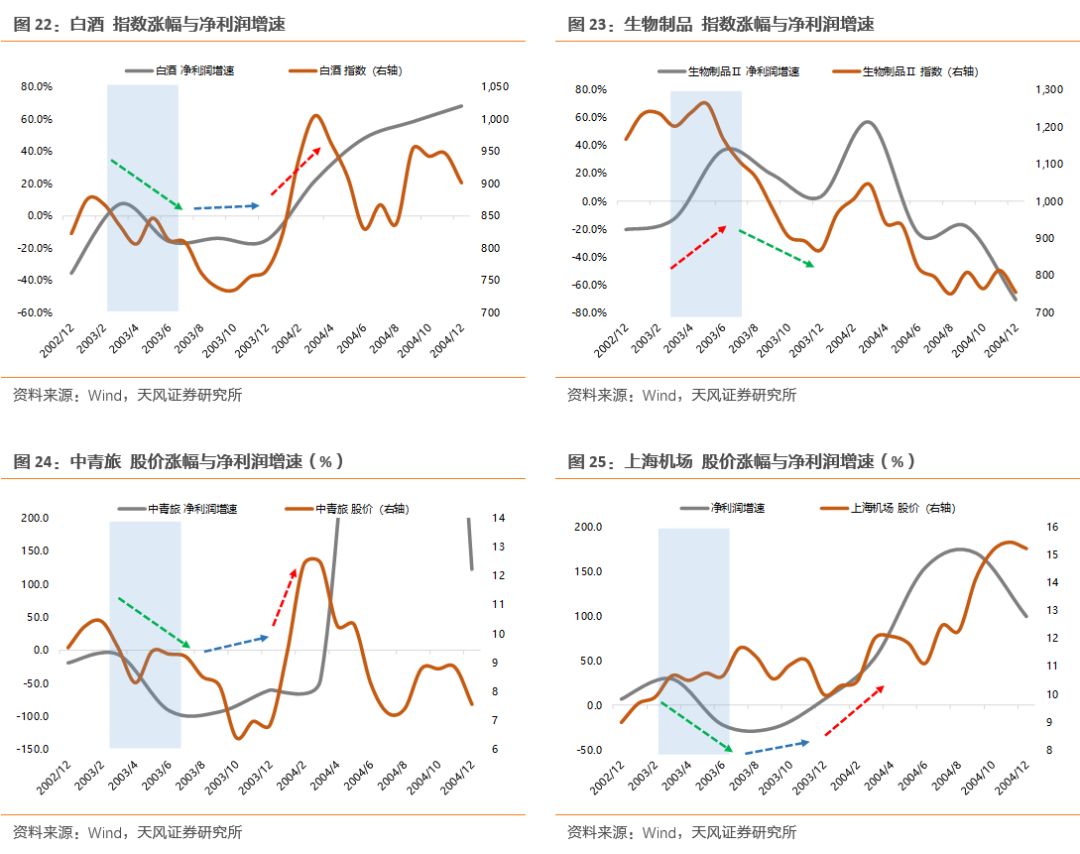

其次,从受疫情影响的消费行业的盈利增速和指数走势看,疫情对行业盈利的冲击大致上表现为:03Q2盈利大幅回落(冲击阶段)——03Q3-Q4盈利走稳或小幅回升(恢复阶段)——04Q1-Q2盈利大幅反弹(基数原因导致的回升阶段),而行业指数与盈利基本同步或稍领先于盈利。典型的行业,比如:酒店、旅游综合、一般零售、机场、白酒、百货等。另外,受疫情正面催化的行业,比如生物制品,盈利在03Q2大幅回升,但Q3-Q4增速有明显回落。

从具体个股走势看,也验证了上述行业整体的表现规律。比如旅游业的中青旅、交运业的上海机场、生物制品的天坛生物等,在非典疫情冲击后均出现超跌反弹的机会。

但疫情平息后,行业和个股能否持续上涨,取决于本身的景气周期。若景气周期向上(如机场、白酒),则指数进一步上涨;若景气周期走弱(如旅游、零售、医药),则指数仍可能再次走低,超跌反弹很短暂。

总结来说:①疫情对消费行业盈利的影响(不管是正面还是负面)主要体现在03年二季度,之后的盈利基本都恢复正常状态;②而疫情结束后,行业盈利反弹的持续性,取决于行业本身的景气周期;③若要布局受疫情冲击而被错杀的行业,短期介入时点,可选择疫情不再进一步恶化的时候(布局超跌反弹);长期介入时点,可选择盈利增速开始走稳的时候(景气投资)。

4、2020年肺炎疫情的市场冲击及应对

从以上回顾2003年非典疫情对当年市场和行业的影响可见:

(1)市场节奏:受疫情冲击最明显的阶段是发生在病例扩散加速、国际关注度提升之后,从4月16日至5月13日,共13个交易日、28个自然日;而行情的转折点是发生在疫情缓和、新增病例数下降时。

(2)行业节奏:“非典”疫情对市场的冲击是阶段性的,且并未改变市场风格。疫情升级时,抗跌行业为前期强势行业及医药;疫情渐退时,反弹行业多为超跌行业,但超跌反弹的持续性取决于行业的景气趋势;而后在较长时间内延续疫情前的景气主线(五朵金花)。

(3)消费行业:疫情对消费行业盈利的影响主要体现在03年二季度,之后的盈利基本都恢复正常状态;而疫情结束后,盈利反弹的持续性,取决于行业本身的景气周期。

(4)涨跌规律:2003年市场的涨跌仍然符合景气投资的规律。涨幅大的行业,绝大部分盈利趋势向上或保持了相对高增长,即ROE、净利润增速和营收增速的环比变化为正。

本次肺炎疫情虽然始发于19年12月,但真正引起广泛重视是在春节前一周,而市场也是在这时候开始调整,特别是节前最后一天出现恐慌杀跌。

向前看,我们有以下几点结论:

第一,受本次疫情影响,一季度宏观经济压力较大。如果疫情短期没有缓解,考虑到多省市交通管制、企业返工时点延后、消费活动的减少等因素,对实体经济的影响大概率从1季度就会开始显现。另外,由于春节错位,正常情况下今年应是1月数据较弱、2月数据较强,但如果节后返工延迟较长,则有可能2月数据也不会明显改善,后续走势取决于疫情的进展。如果疫情在二季度基本得到控制,一季度的消费和生产计划的后置则可能造成二季度数据出现较大反弹。

第二,对冲疫情的影响,逆周期调整政策可能延续到二季度(前期我们认为一季度是逆周期调节政策发力的窗口期,但二季度不确定)。2020年是诸多经济目标面临兑现的关键一年,肺炎疫情对经济的短期冲击,可能会加大后期稳增长政策的对冲力度,以及延长货币政策宽松的窗口期。

第三,从当前市场跌幅和非典时期最大跌幅比较来看,指数还有一定下跌空间,但幅度可能不大,若节后开盘出现明显低开,建议逐步布局。

第四,战略层面,把握核心矛盾,即全年景气主线:借鉴“非典”时市场表现,疫情对市场的冲击可能是阶段性的,且不改变市场的板块风格。疫情升级时,抗跌行业可能为前期强势行业(科技股)及医药。行情转折点可能发生在疫情开始缓和时,这时可阶段性布局超跌反弹。但疫情结束后,市场大概率仍遵循原来的景气主线,即科技股行情。

科技产业趋势是2020年最重要的主线,具体的配置行业,除了消费电子外,还包括:【新能源车】、【PCB】、【光伏】、【面板】、【传媒】等。我们在19年11月下旬开始的多篇报告中都有提到,逻辑也正在逐步兑现。详见