自2019年下半年以来,以科技为代表的成长股持续占优,春节后即使受到疫情冲击,也仅在首日回调后迅速回归市场主线,2月4日至2月13日,电子、计算机累计上涨12.12%、18.31%。但另一方面,持续强势上涨背后引发市场对于估值的思考,以科技股为代表的估值到底处在什么位置?向后看又能否进一步突破?

一、估值整体处在历史中枢,结构有分化

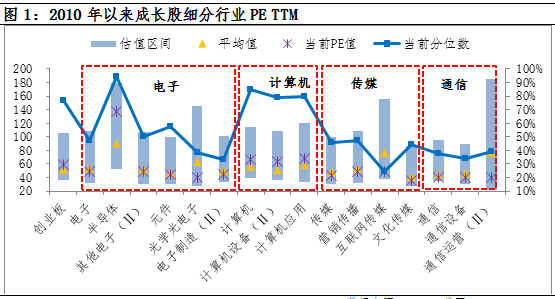

据wind数据显示,成长股整体处于历史均值附近,但结构中有分化。其中,电子当前PE为48.28倍,处于历史分位数47%,但细分行业中半导体估值处于历史高点,分位数为95%,光学光电子相对偏低;计算机估值当前PE为67.03倍,高于均值55.83倍;传媒估值为43.39倍,处于分位数45%,其中互联网传媒的估值略偏低,PE为48.80倍,仅处于分位数25%;通信估值相对较低,PE为39.34倍,处于分位数38%,其中通信设备相对略偏低。

数据来源:wind,截至2020-02-13

注:为了剔除异常值,取10分位与90分位区间的估值作为估值区间

二、以史为鉴,成长股估值扩张的动力源自哪里?

回溯市场,在2013年和2015年期间,成长股出现了两次估值中枢不断突破的行情,创业板指全年涨幅分别为82.73%、84.41%,同期沪深300为-7.65%、5.58%,但从DDM三因素拆解来看,两次的驱动力有所不同。

(1)2013年:业绩相对占优与风险偏好改善是主因。基本面上,相对业绩优势成为估值扩张的基础,创业板相对于沪深300净利润同比差值达到17.20%;同时,受益于4G带来的科创与并购周期带来科技股风险偏好持续改善;而流动性层面,2013年的金融条件收紧一度使得流动性环境恶化。

(2)2015年:相对业绩占优与流动性显著宽松是主因。基本面上,创业板相对于沪深300净利润同比差值依然占优,而源于14年末的宽松周期,持续的降准和降息叠加“两融”扩容与银行理财资金入市进一步助推估值上扬。

数据来源:wind,截至2019/12/31

三、站在当下向后看,能否突破?

延续前面的逻辑,创业板相对沪深300的业绩差已从2019Q2起趋势向上,而近期受新冠疫情影响,主板中与宏观经济相对敏感的行业短期盈利或受一定拖累,或将进一步扩大成长股的相对业绩优势;此外,随着5G驱动新一轮的科创周期以及并购重组政策的持续宽松,成长股的风险偏好有望进一步改善;流动性层面,海外负利率格局持续困扰,国内政策空间较大,“降低实体融资成本”仍是当前货币政策主要目标之一。考虑到目前的估值水平和货币政策,未来还有提升的空间,看好以科技创新为代表的成长行业。

数据来源:wind,截至2020-02-13