市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:西部利得基金

——01——

股市:板块间估值差有望缩窄,关注滞涨板块的春季躁动

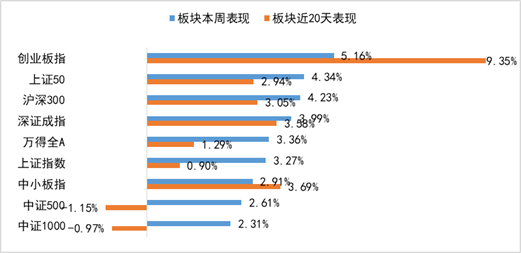

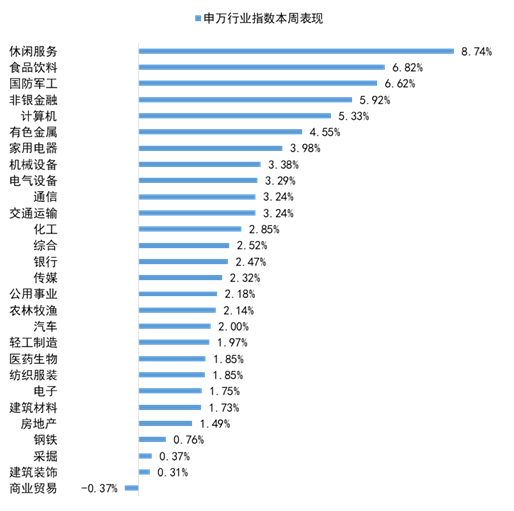

上周上证指数、深证成指、创业板指分别上涨3.27%、3.99%、5.16%,各大指数均呈现上涨趋势,2020年完美收官。从上周的行业涨跌幅看,休闲服务、食品饮料、国防军工涨幅领先,分别上涨8.74%、6.82%、6.62%。

一方面,以大消费、新能源等为代表的前期强势板块依然延续上涨趋势;另一方面,以计算机、通信为代表的TMT板块和大金融板块,在经历了前期调整之后也显露出触底反弹的迹象。

展望2021年,1月新基金发行可能步入小高潮,机构增量资金有望有序进场,1-2月行情仍可期待。因此,对一季度行业景气延续、或同比可持续改善的公司值得重点关注,投资者对这类公司的确定性给予了较多关注与估值溢价,如果出现调整可重点关注。同时,在结构性行情持续演绎背景下,估值剪刀差再次拉大,不排除前期调整较多或滞涨的行业,出现补涨的机会,板块间估值差有望缩窄。因此,可考虑均衡配置,关注前期调整较大的TMT板块的投资机会。

上周权益市场表现

上周各大指数涨跌幅情况

万得全A 3.36%、上证综指 3.27%、深证成指 3.99%、沪深3004.23%、创业板指 5.16%、中小板指 2.91%、上证50 4.34%、中证500 2.61%、中证1000 2.31%。

申万行业指数涨跌幅情况

申万一级行业表现最好的三个板块为休闲服务、食品饮料、国防军工,涨幅分别为8.74%、6.82%和6.62%;而商业贸易、建筑装饰、采掘排名靠后。

——02 ——

债市:基本面对债市压制边际缓解,债市预期震荡

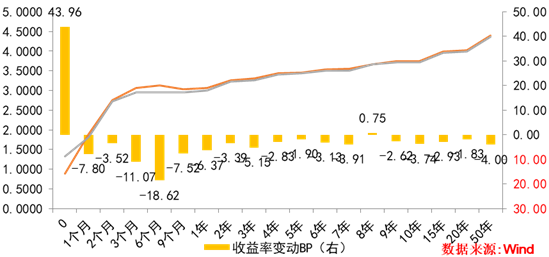

央行有力呵护跨年市场,经济基本面对债市压制边际弱化。近期,海外疫情爆发势头加强,国内疫情防控压力陡增,未来经济复苏的不确定性有所增加,此外,由于央行持续对流动性进行呵护,市场流动性整体充裕,上周债市收益率出现明显下行。周一到周三,央行持续进行千亿以上的大额净投放,资金面非常宽松,隔夜回购利率、七天等品种价格都处于历史低位。周四,由于央行净投放量有所收窄,新增流动性对于债市带动的边际作用有所减弱,叠加机构在熊市中仍然保持谨慎,收益率有小幅上行。周四尾盘由于市场的降准降息传闻带动情绪,尽管此消息可信度不高,但收益率有较大幅度下行。整体来看,疫情反复叠加流动性充裕,市场迎来久违的调整契机,机构做多情绪增多,短期调整幅度有所放大,但长期来看,大宗商品价格拐点可能未至,国内经济依然持续复苏,本轮调整的时间窗口预计相对有限。

关注再融资债券置换政府隐性债务情况。近期,部分地方政府在融资债券的用途较此前的“偿还到期政府债券本金”发生了一定改变,成为“偿还存量政府债务”,且不再披露被偿还债券的详细信息。再融资债券可能被用于偿还部分建制区县的隐性债务,而建制区县的名单则尚未披露。后续可关注再融资债券用途变化及发行量。

河南永煤事件后首单信用债发行成功。河南投资集团2020年第二期短期公司债成功发行,本次发行利率3.44%,全场认购规模16.8亿,认购倍数3.36。这表明永煤事件影响在逐步消退,河南省后续发行可能会有一定的好转,但短期内估值压力仍会存在,河南国企财务费用高企困境短期内可能仍然难以缓解。另外,市场消息称,交易所将根据各地政府债务率制定公司债务发行规则,分为红橙黄绿四档。红色区无法注册新额度,橙色区仅可借新还旧。需关注其后续实施标准及情况,可能会造成某些区域弱资质平台债券发行受阻,信用风险将会有所抬升。

利率债市场经过一轮快速下行,元旦后央行可能回笼流动性,债市预期震荡,可考虑多看少动。信用方面,信用评级机构受到监管约谈及触发,信用注水现象有望得到缓解,部分高杠杆信用主体一季度到期压力仍然巨大,同时信用债市场情绪也在逐步恢复,信用债市场风险与机遇并存。

上周债券市场表现

流动性跟踪

1)资金面:上周央行公开市场净投放950亿元。其中,净投放1750亿元,净回笼800亿元。1月1日,央行无回购操作,当日有400亿元逆回购到期,实现净回笼400亿元。12月31日,央行开展900亿元回购操作其中,7天期900亿元,中标利率2.2%,14天期无操作,当日无逆回购到期,实现净投放900亿元。12月30日,央行开展400亿元回购操作其中,7天期400亿元,中标利率2.2%,14天期无操作,当日无逆回购到期,实现净投放400亿元。12月29日,央行开展200亿元回购操作其中,7天期200亿元,中标利率2.2%,14天期无操作,当日无逆回购到期,实现净投放200亿元。

2)资金面:12月31日,R001加权平均利率为1.4548%,较前周涨59.42个基点;R007加权平均利率为2.5943%,较前周涨12.75个基点;R014加权平均利率为2.9156%,较前周跌24.32个基点;R1M加权平均利率为3.3163%,较前周跌64.91个基点。12月31日,shibor隔夜为1.093%,较前周涨30个基点;shibor1周为2.381%,较前周涨23个基点;shibor2周为3.025%,较前周涨19.6个基点;shibor3月为2.756%,较前周跌1个基点。

银行间国债二级市场收益率一周变动

国开债二级市场收益率一周变动

利率债跟踪

1)一级市场:上周一级市场发行23只利率债,实际发行总额879亿元,债券量与前周相比有所缩量。

2)本期银行间国债收益率不同期限多数下跌,各期限品种平均跌5.36bp。其中,0.5年期品种下跌13.84bp,1年期品种下跌13.57bp,10年期品种下跌4.49bp。本期国开债收益率不同期限多数下跌,各期限品种平均跌2.4bp。其中,1年期品种下跌6.37bp,3年期品种下跌5.15bp,10年期品种下跌3.74bp。

信用债跟踪

1)一级市场:上周非金融企业短融、中票、企业债、公司债合计发行362亿元,发行量与前周相比有所缩量。

2)二级市场:本期各信用级别短融收益率多数下跌,就具体信用评级而言,AAA级整体下跌4.99bp,AA+级整体下跌2.62bp,AA-级整体下跌0.62bp。本期各信用级别中票收益率多数下跌,其中5年期AAA级中票下跌3.4bp,4年期AA+级中票上涨9.32bp,2年期AA-级中票下跌2.05bp。本期各级别企业债收益率不同期限多数下跌;具体品种而言,1年期AAA级下跌3.95bp,3年期AA+级下跌7.31bp,15年期AA级上涨0.66bp。

好基推荐

乘宽基指数,享A股机会

国内市场短期震荡,长期向好,宜择机布局优质宽基指数。宽基指数行业分布较为分散,能够有效避免单一行业权重过高带来的行业性风险,同时成分股较为分散可以有效控制组合的非系统性波动。此外,指数基金费用一般较主动型基金更加低廉,产品透明性高,对于个人投资者而言,宽基指数基金是有望获取指数对应市场平均收益的一种方式。

在指数投资中可关注指数增强基金。因为普通指数基金均采用被动投资策略,目标就是复制指数的收益。指数增强基金追求则多一点点,有被动与主动的结合,力求超越指数的收益。

指数增强基金优势:

1)指数增强基金一般来说会将资产的80%以上投资于指数成分股,剩余资产可投向成分股之外的优质股票等其他资产。(具体投资范围及策略以基金合同约定为准)

2)投资于成分股的比例并不一定需要完全复制指数中的固定比例,而是根据指数增强模型的筛选进行比例优化,灵活配置成分股权重。(具体投资范围及策略以基金合同约定为准)

推荐指数增强实力派产品

推荐一:经典指数,聚焦A股一线核心龙头企业。以沪深300成分股为代表的核心资产长期以来受到外资青睐。Wind数据显示,截至 2020年7月14日,沪深300指数成分股的陆股通市值覆盖度达 78.50%,沪深 300指数有望将持续受益于外资增持中国资产的进程。西部利得沪深300指数(代码:A类673100,C类673101,风险等级R3),A类今年以来回报35.61%,近1年回报49.48%,同类排名7/77(排名数据为银河证券发布于2020/10/1,数据截至2020/9/30),近一年实现超额回报30.17%,在指数股票型基金中排名3/136(排名数据为海通证券发布于2020/10/1,数据截至2020/9/30)。

推荐二:重点覆盖新兴产业领域,具有较高的成长潜力。指数重点覆盖医药、科技、可选消费等新兴产业,对应国家经济转型升级新方向,具有较高的成长潜力与投资价值。典型产品推荐:500增强LOF(A类502000,C类009300,风险等级R3),自2020年2月19日转型以来A类回报29.11%,同期业绩比较基准回报9.02%。

推荐三:对标中证500指数,全市场选股的量化增强策略。西部利得量化成长混合(代码000006,风险等级R3)今年以来回报50.15%;近1年回报67.40%,同类排名91/478(排名数据为银河证券发布于2020/10/1,数据截至2020/9/30),自2019年3月19日成立以来回报81.98%。

扫二维码 领开户福利!