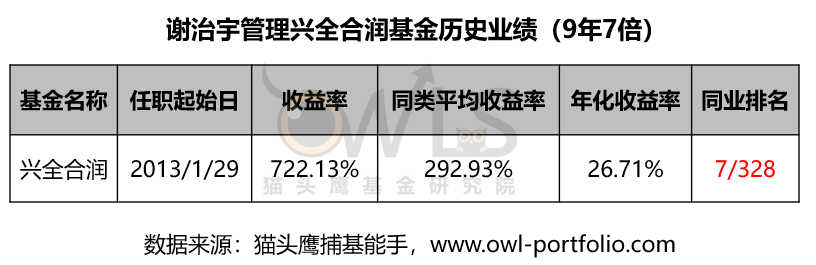

截至三季度末,谢治宇管理基金规模达938.07亿,位列主动权益基金管理规模top5。在公募界,谢治宇足够标杆吗?

《基金新势力》栏目的头两篇《谁是下一个张坤》和《谁是下一个朱少醒》。他们一个是流量之王,一个是终身成就奖。

而谢治宇在某种程度上,做到了一个类型的巅峰。

1.什么风格的基金长期业绩更好?

先抛出一个问题。基金的风格千奇百怪,什么风格的基金长期业绩更好?

成长型的基金长期业绩好于价值型。积极进攻型的基金长期业绩好于稳健防守型。长期来看,股市是上涨的,股价的上涨主要来自于利润增长驱动。基于这一基本逻辑,我们得出上面的结论。也就是说,积极成长型的基金,长期来看,业绩大概率要强于稳健、保守的价值型基金。

那么第2个问题来了,站在基金经理的角度,他的最佳策略是采取何种风格呢?

A. 积极成长风格。因为这种风格长期涨幅更大。

B. 适合于自身性格、禀赋的风格。因为这样做得会比较舒服。

猫头鹰访谈过众多基金经理。不难发现其中一些,会积极地往成长上去靠。

他们可能是周期或者制造研究出身的基金经理,在拓展能力圈的时候,较多的意愿和拓展路径是:消费——医药——科技。

是的,成长是一个好词。一个新人基金经理,还没有形成什么框架,可能还有点习惯追涨杀跌,不好界定风格。这种时候,做基金研究员的我们会笼统地把他称作“成长风格”。

所以像谢治宇这样的风格比较难得。不是很成长,也不是很进攻,也不是很主流的消费医药科技。但是,业绩比那些进攻的、成长的、主流的都好。

所以对于第2个问题,谢治宇会选B。

在自己的风格下,做最适合于自己的投资,是可以比做主流的成长股投资,获得更高的投资收益的。

三百六十行,行行出状元。谢治宇是一例顽强的佐证。

2. 方法上有鄙视链吗?

再讨论一个问题:公募投资,在方法上有鄙视链吗?

或许不是非常显性地被提上台面,但是明确地感受到是有的。比如自下而上选股的,鄙视自上而下做配置的;长期持股陪伴企业成长的,鄙视做所谓景气度投资的;对估值不萦于怀的,鄙视还看估值的。

每种投资方法都有其有效的市场环境,做投资要努力往鄙视链上游走吗?谢治宇很明确地给出了答案:大可不必。

大部分股票自下而上选出,并不妨碍从配置角度做一些决策。他买的地产不是地产,是放水环境下的低估。关注企业的成长,并不妨碍他买一些景气趋势向上的公司,高效地获取收益。

至于估值,谢治宇表示:虽然相比于以前,现在没有那么在意“性价比”了。但对估值的考虑,在体系框架中will never off the table。

我们研究院头脑风暴了谢治宇。

院长说,谢治宇和兴证全球,是会买又会卖,择时择结构,替持有人做资产配置的管理人。

投资总监说,谢治宇有一定景气趋势特征;但很奇怪,他似乎从未被公司明确定位过。

医药研究员说,兴全买的医药股,既不主流,还有暴雷,不知道他们赚到了什么钱。

3.如何定义谢治宇?

总结下来,如果要定义谢治宇:

1)他是一个难得一见地以稳健、略偏价值的风格,以制造属性行业为主要投资方向,还能把长期业绩做到顶尖的基金经理。

2)方法论上,他是一个综合选手,既很擅长基本面选股,自上而下的能力也很强。

3)他拥有所有成功投资者都必须具备的素质:独立思考,对自己诚实。

4)性格温和,不张扬。基如其人。

关于第4)点,可以贡献一个来自实业的案例。

我们聊过XX药业的董事长,他接待过许多大牌医药基金经理的调研,也包括谢治宇。“这个人话很少,他自己坐在角落里,也没问什么问题,就很认真地在听、记录和观察。后来我才知道,满屋子人七嘴八舌,角落里的他买的最多。”

对于很多基金经理,谢治宇是一个很好的鼓励和标杆。

投资可以是一件很朴实和很私人的事情。

认真去做研究,看好就是看好。不用管别人。

做好投资,不需要你多强大,你只需要努力做好自己。

4.做投资,有舍有得

这世界上只有一种成功。就是I did it my way。

人,无法通过变成另外一个人,来获得真正的成功,和内心的平静。投资尤其如此。有的股票能赚钱,但让你夜不能寐;有的股票亏了钱,但是你能够欣然接受。

我们认为,谢治宇有一定GARP的思想,而我们调研过的博时基金的陈鹏扬也是如此。GARP策略一度受到推崇,却也受到诟病。它全称是Growth at Reasonable Price。相比于成长主义强调成长型多于估值,价值风格强调低估多于成长性,GARP采取了一种折中的策略——既要一定的成长性,又要在合理的价格范围内。

因为深耕制造、擅长选股,陈鹏扬在2019年挖掘到的隆基股份、宁德时代、药明康德,早于太多人。

因为GARP,他在早期就卖出了这些公司,或仅以较低的仓位旁观了全程。没有享受到主升浪带来的涨幅。

就像谢治宇说:我从未真正享受过股市的泡沫,从未。

陈鹏扬也是如此。谈到失败投资案例,别人是买错了,他是赚少了。

简直令人啼笑皆非。陈鹏扬也是凭借“做自己”获得了成功吗?是的。

他性格踏实沉稳,研究汽车出身。旁观他5年以来的重仓股,几乎都与抱团股无缘。买的创新药是贝达药业,买的新能源是风电,买的地产是金科股份。

GARP策略让陈鹏扬在牛市丧失了些许进攻性,但是在熊市他能够最大限度地守住果实。

穿越牛熊过后,陈鹏扬在5年的周期上取得了同业前15%的排名,对于一个偏防御的基金经理来说难能可贵。这是坚持的力量,陈鹏扬也由此获得了大量基民的申购和社保的认可。

做投资,有舍有得。

做投资,不需要你多强大,你只需要做好“舍得”,做好自己。

5.有没有“下一个谢治宇”?

生在兴证全球,长在兴证全球,我们当然希望在兴证全球基金找一找,有没有“下一个谢治宇“。

结果,我们找到了两位。青睐制造业,对景气判断有前瞻性,要公司成长性的同时,对估值要求有很高,我们发现乔迁和任相栋都有这个特点。

乔迁,人称QQ总,在机构中的认知度已经不低了,我们认识的不少同仁确实也认为她很像谢治宇。

任相栋,机械和汽车研究员出身,在到兴证全球之前,管理的基金是交银先进制造,当时几乎只能买制造类行业。

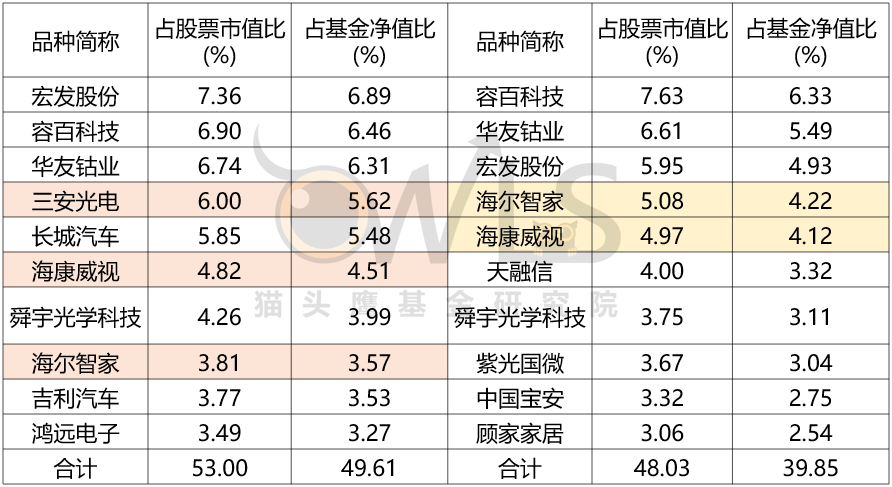

像不像,先拉持仓看一看。

下面是乔迁的持仓,有金融、家居家具、食品、娱乐、电子、服饰、仿制药、家电,分门别类,大家品一品,毫无疑问跟谢治宇一样,是典型的成长价值均衡型风格。

我们再看看任相栋的持仓,尽管没有乔迁重合的那么多,但是我们却认为形不似、神更似。任相栋的成长价值的均衡性,独爱制造业的选股标准,综合广泛的行业选择,在成长股中相对严格的估值要求,其风格绝对是谢治宇第二。

兴证全球的乔迁、任相栋,都很可能成为下一个谢治宇。由于不少基民和机构已经很熟悉乔迁,我们这里只讨论任相栋。

猫头鹰的创始合伙人矫健与任相栋在交银施罗德曾经同事过3年。据他说,任相栋看起来比他实际年龄要来的稳重,做事情四平八稳,为了搞清楚一个行业或者公司,会反反复复看资料、调研、算估值合不合算、判断是否快要出现业绩拐点……在不熟悉的人眼中,他甚至有点优柔寡断。少年老成的任相栋有一股选股的热情,似乎股票就是他整个世界。

性格上稳重,任相栋给矫健的印象跟谢治宇给矫健的印象完全一致……

任相栋常常谈论投资行为和框架的进化,他认为投资框架需要不断打破和重构,这是机构们最喜欢的一类基金经理,谦虚而持续进化。

他跟谢治宇一样,在精确的选择买入时点上比较执着,记得他曾经说过,尽可能做一点逆向,但最好不要等待太久,尽可能买好公司,但最好不要太贵。当然,做逆向很难,但这是管理大钱的必要条件,做趋势很容易,但这就成了规模的敌人。

我们认为,经常精准前瞻做出买卖决策的谢治宇信奉的投资逻辑跟任相栋类似。

制造业的特点,长牛股比较少,因此对买卖点都有要求。而过去医药和消费的公司常常表现出低波动持续上涨,擅长医药和消费的基金经理对买卖点把握的要求可能相对就低些。

——任相栋

一个人的投资框架非常大程度上,是相对有限经验的总结。因此,估值这条弦,在制造业类基金经理里面一直绷的比较紧,这锤炼了比较好的绝对收益能力。

——任相栋

世界的运行是复杂的,我回顾历史上有一些寄予比较高成长性的期望,但是最终没有达成。我觉得最根本出现的问题,并不是因为研究没有太细致,也并不是因为盲信了某某人的话,而是因为本身的商业模式,它很难支撑这么快速的成长。所以,我现在对于高成长性的股票,我会把商业模式和管理层质地的权重会提高很多。

——任相栋

我们认为任相栋是一个善于深度思考、勤奋、对估值有要求、稳重而谦虚的基金经理,他很像谢治宇,认认真真“做自己”。

6.“良心基金公司”

谢治宇所在的兴证全球基金,也是一家“做自己”的基金公司。它风格独树一帜,在业内口碑非常好,被称为“良心基金公司”。

基金公司追求的是什么?做大规模,收管理费。兴全全球之所以“良心”,是因为他常常站在基民的角度,为基民考虑问题。甚至把基民的收益放在自己的短期利益之前。

举个例子。

2020年底,基金发行火爆,市场冲得也很猛。但这也许是持续两年牛市的最后一波上涨。

牛市中,基金公司的标准动作是——密集发行新产品。这甚至是过去20年来,基金公司做大规模的唯一方式。但这同样是行业顽疾——“基金赚钱,基民不赚钱”的主要原因。

猫头鹰做过一个统计,在牛市过后,中大型基金公司发行的产品都怎样了。多数在牛市高点发行的基金,之后净值都会跌到1以下,给基民造成亏损。只有兴证全球基金公司,只发行了1只基金。这只基金牛市高点过后,仍然维持1.03的净值。

在牛市高点发行产品能够做出较好收益的,前七强是:

兴证全球:发行一只基金,偏股混合的养老FOF。

东证资管:压根就1只基金都没有发行

中欧基金

嘉实基金:发行数量较多,建仓较合理

交银施罗德

景顺长城

鹏华基金

看到这里,是不是觉得兴证全球这家公司,有点非主流。

还有更强悍的例子。

兴证全球基金是唯一一家在牛市高点反其道而行之——“苦劝”基民赎回的基金公司。这不仅把基民利益放在公司短期利益之先,而且极体现公司的策略判断能力。

2015年4月,兴全基金公司几乎所有的一季报中,都传达出一个观点:我们对A股市场当前的热度比较担忧,对下半年的股市表现较为悲观。随后的6月,市场以股灾结束了牛市。

时针回拨至2007年,A股站上6000点,市场狂热之时,兴全发出公开信,劝大家赎回基金。

足够良心,足够专业。

兴证全球基金,选择了一条更难走的路。

海通证券数据显示,截至9.30,兴全主动管理基金有效规模已经达到2335.61亿元,行业排名第11。

尽管规模距离头部仍有差距,但兴证全球以稳健、偏价值的风格,树立在前十的基金公司名单中。被称为“会买又会卖的基金公司”。兴证全球用他的方式取得了成功。

7.谁是下一个谢治宇?

回到题目,谁是下一个谢治宇?

正如投资大师有巴菲特也有索罗斯,有彼得·林奇也有詹姆斯·西蒙斯一样。人能够发挥自身的天赋与潜能,即使风格并不主流,也能够创造巨大的价值。谢治宇、陈鹏扬、任相栋和乔迁们用他们的风格取得了成功。兴证全球用他的方式取得了成功。

而你,也同样可以。

责编:林根