市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:富荣基金

投资者可以通过构造期权的组合策略来表达对市场波动率的看法,通过交易波动率达到对波动率认知进行变现。这个系列文章将会从时间序列和横截面等角度去复盘A股期权市场的波动率特征。时间序列特征聚焦于波动率指数(VIX),将其作为市场整体特征的代理变量;横截面特征则聚焦在波动率微笑曲线形态上,我们至少希望知道当市场整体特征发生变化时,曲线形态率先发生什么变化。

我们将按年对期权市场的波动率进行复盘,2015年将选取上证50ETF期权对应的波动率指数作为回顾分析对象。结合A股市场特征,参考CBOE的VIX指数的算法计算上证50ETF期权波动率指数。

1

概况

上证50ETF期权于2015年2月9日上市,标的资产为上证50ETF(510050.SH)。上证50指数的成分股是沪市A股中规模大、流动性好的最具代表性的50只股票,最新的行业分类上大金融股占据半壁江山,此外食品饮料和医药生物权重也较大。

上交所对上证50ETF期权合约设计如表1,主要信息包括行权价格间距、基准行权价格、初始行权价格。上市初期,50ETF期权的行权价格较少,单个月份初始行权价格只有5个,2018年1月2日起增加至9个。

表1:上证50ETF期权合约基本条款节选

数据来源:上交所官网、富荣基金量化组整理

期权上市初期为保证流动性,行权价间距大,数量少,计算波动率指数时候可能出现虚值合约数量不够甚至没有虚值合约的情况,因此波动率指数具有较大的离散误差、截断误差。2015年后市场波动率逐渐正常,市场流动性提高、行权价数量增加,波动率指数计算结果得到改善。

2

波动率概况

波动率指数与标的价格的变动关系在不同的市场状态下似乎有所区别。这也是我们经常强调分析A股市场波动率变动要区分其变动的主要因素是什么,是因为市场情绪还是因为风险偏好发生变化。市场情绪或变好或变坏,但总体而言变动速度快,风险偏好变化则需要较长的调整时间窗口。

2015年是疯狂的一年,股市延续2014年的牛市行情,然后在杠杆资金的疯狂推动下,上证综指相继突破3300点、4500点、5000点压力位,指数估值也不断创出新高,泡沫不断放大。6月证监会开始清理非法场外配资,泡沫破裂,指数迅速下挫,先后经历两次大的调整之后,重新回到年初的位置,然后维持了一个季度的震荡。

表2:2015年主要宽基指数涨跌幅

数据来源:Wind、富荣基金量化组整理

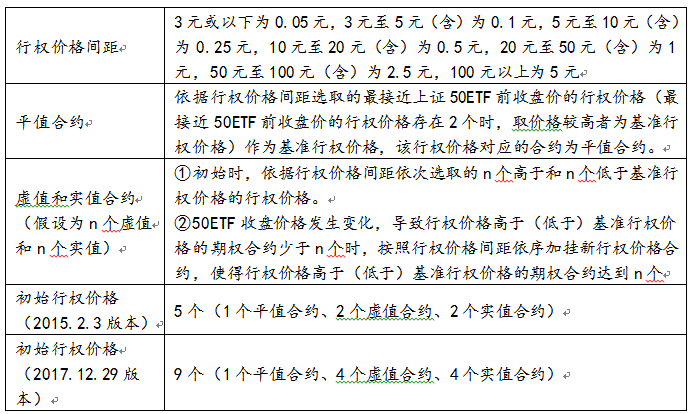

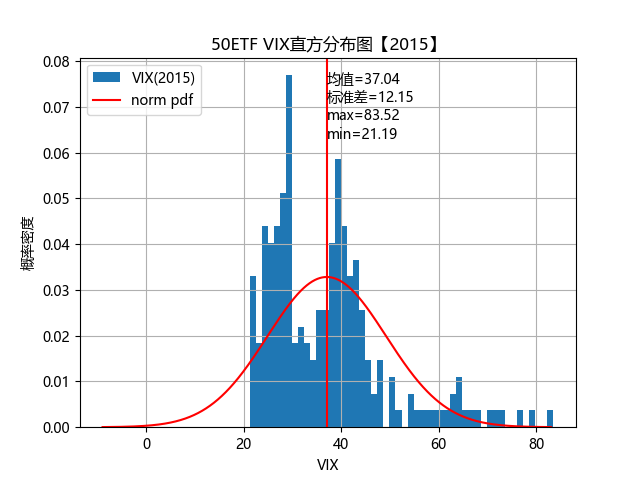

从波动率视角来看,首先从统计特征上(如图1),全年的波动率处于较高的水平,均值为37,标准差为12.15(2015.2.9至2020.12.10的VIX均值为22.6,标准差为9.91);波动率最大值为83.52(8月25日),上证50指数处于全年最低点的位置;波动率最小值为21.19(2月13日),如图2所示。

图1:2015年50ETF期权的VIX直方分布图

数据来源:Wind、富荣基金量化组整理

图2:2015年50ETF和期权VIX时间序列图

数据来源:Wind、富荣基金量化组整理

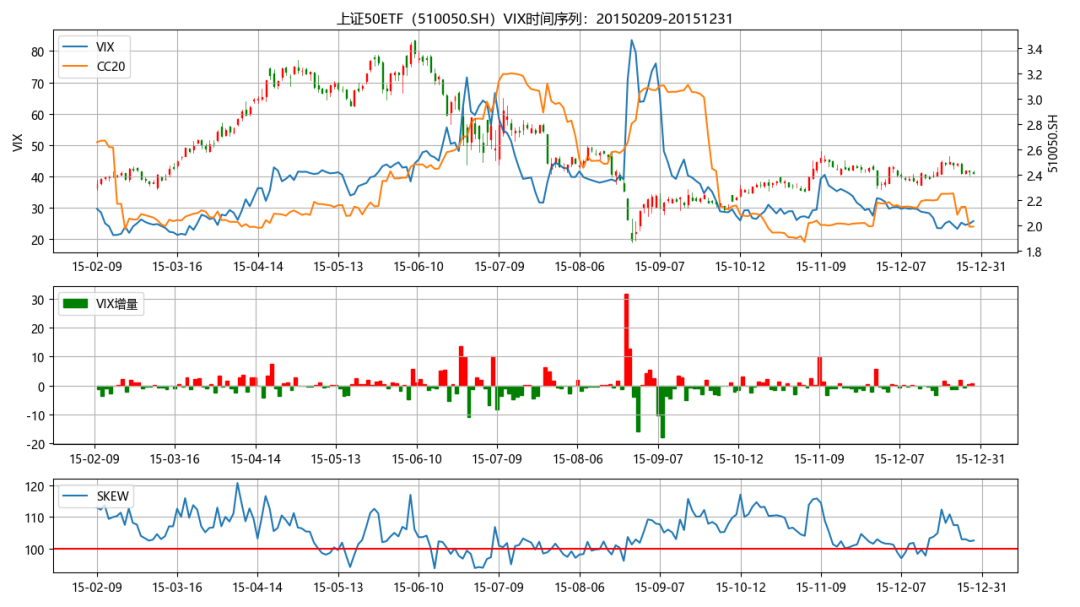

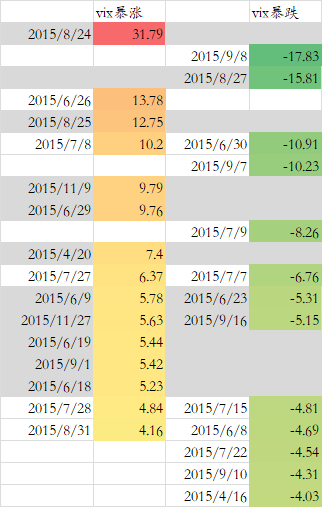

重点观察50ETF期权波动率异常点,我们计算出波动率指数每天的变化(以下称dVIX,如图3),可以发现,dVIX的均值接近0,一定程度上可以反映波动率均值回复的特征。dVIX最大值为31.79(8月24日),当天标的跌停;最小值为-17.83(9月8日),可视为8月末市场触底反弹之后恐慌情绪的释放。

图3:2015年50ETF期权的dVIX直方分布图

数据来源:Wind、富荣基金量化组整理

统计波动率变化大于一个标准差(dVIX绝对值大于4)的时间点(图4),我们发现波动率指数暴涨暴跌的区间主要发生在6月至9月这段时间,其中经历了两轮变化:①6月波动率上升,7月波动率下降;②8月末波动率上升,9月初波动率下降。

图4:2015年50ETF期权VIX异常点

数据来源:Wind、富荣基金量化组整理

3

事件回顾

2014至2015两年间,长端收益率十年期国债到期收益率从4.60%降至2.82%(图5),流动性的泛滥滋生资产价格泡沫,2014年11月的超预期降息,直接引爆了股票行情。

图5:十年国债到期收益率

数据来源:Wind、富荣基金量化组整理

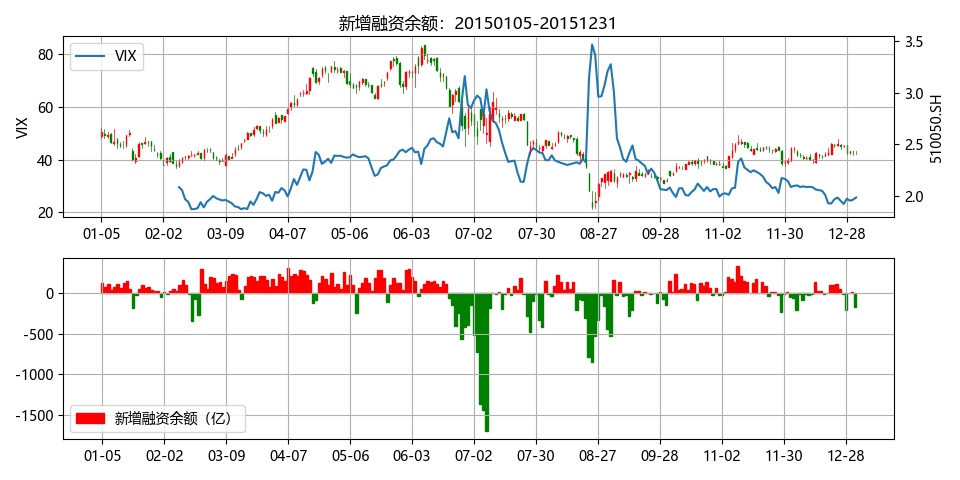

2015年,市场热情在政策利好下快速引燃,上证指数在短期内快速突破3300点、4500点、5000点。在这次上涨中,杠杆资金发挥了很明显的作用,投资者通过场内、场外配资等方式加杠杆进入股市。从图6中可以发现,伴随着指数不断向上,新增融资余额热情不断,波动率指数与标的同涨,投资者持续追涨的情绪高亢。

图6:新增融资余额

数据来源:富荣基金量化组整理

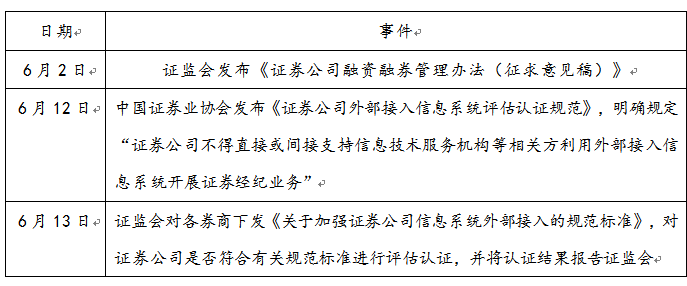

A股市场此时已经与理性和逻辑脱钩,泡沫越来越大,杠杆资金则加快了泡沫扩大的速度,尤其是非法场外配资,监管层意识到需要规范杠杆资金的入市,从6月2日开始,监管层相继发文开始清理非法场外配资(表3)。

表3:证监会清理场外配资

数据来源:富荣基金量化组整理

从6月15日开始至7月8日,指数一路下行,这也导致了杠杆资金不断被强平(如图6所示),螺旋效应导致市场严重的踩踏事故,剧烈波动。波动率指数快速拉升,和标的走势大致呈负相关态势,此时波动率指数的上涨表示投资者的恐慌情绪加大。

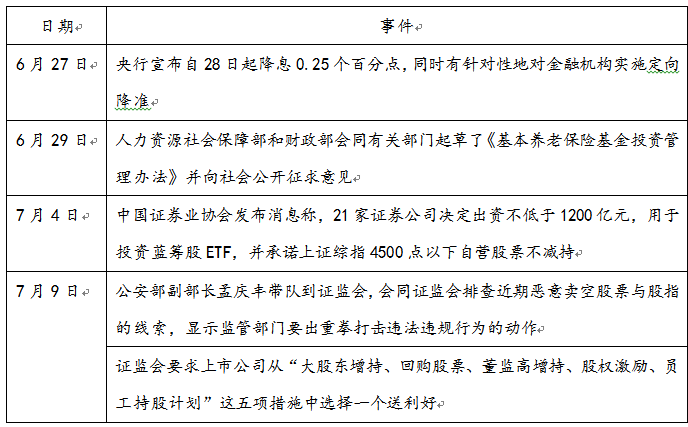

市场下跌的速度超过预期,为稳定市场相关措施快速推出(表4)。7月9日,指数止住跌势,波动率开始下降,市场恐慌情绪迅速下降(图6)。标的进入横盘整理状态,波动率虽然有反复,但总体也保持在较低水平。

表4:监管层出手“救市”

数据来源:富荣基金量化组整理

8月11日,央行改革人民币汇率中间价报价机制,市场担忧人民币贬值将导致资本外流,银行结售汇数据显示逆差急剧扩大。同时,海外市场的大幅调整加剧了市场的恐慌情绪。多个因素下,市场的下跌速度远大于6月,波动率指数出现连续暴涨的情形,8月24日和25日波动率指数分别增加32个点、13个点,直接飙升至83.52的高位。

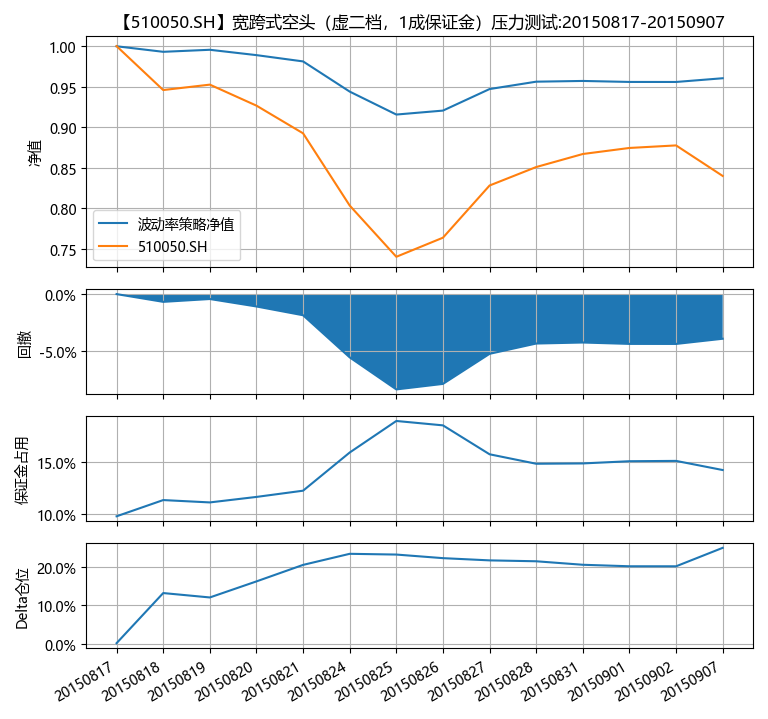

表5:股汇双杀

数据来源:富荣基金量化组整理

监管层再次果断出手平抑市场波动,包括养老金入市、降准降息,提高股指期货做空成本等手段,市场情绪逐渐平稳,波动率指数大幅下降。8月27日波动率指数下降15.81个点,市场逐渐恢复正常波动。接下来的四季度,指数呈横盘整理状态,波动率指数变化不大,市场情绪较为中性。

表6:监管层再度出手“救市”

数据来源:富荣基金量化组整理

4

压力测试

2015年新生的期权市场平稳运行,监管制度不断修正成熟。无论是产品创新还是监管制度改进,2015年值得计入A股市场发展历史。相比往年的牛熊周期,杠杆资金的出现加快了行情演化的速度,在快速加杠杆中股市暴涨,快速去杠杆也让股市暴跌。事后来看,杠杆资金的监管在当时尚未完善,这次股市异动之后,监管做了很多制度上的完善,2015年暴涨暴跌式的行情再次出现的概率大大减小。从策略优化的角度出发,2015年剧烈波动有特殊的背景,大概率是不会再次发生了,对于策略回测来说意义一般,但剧烈的震荡市场非常适合策略的压力测试。

压力测试的策略我们选择卖方策略,以常见的宽跨式多头为例,合约选择上虚二档,保证金仓位上分别按照一成、两成、三成、四成仓位(保证金计算不考虑组合保证金,仅简单将两边相加,实际交易过程中占用的保证金可能更少)为例,建仓时保持Delta中性,随后不进行操作,仅为展示极端行情下的风险敞口和收益变化。

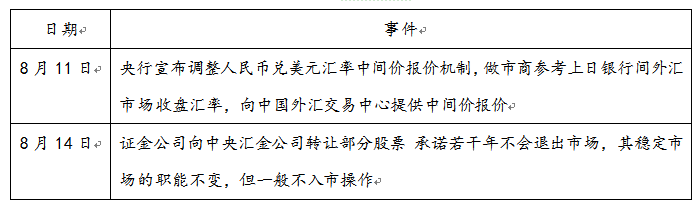

2015年8月17号至2015年8月25日市场大跌,波动率飙升,在8月17日收盘占用一成保证金情况下,策略最大回撤为8.4%,保证金占比会扩大到19%,如图7所示。

图7:2015年8月17号至2015年9月7号压力测试(一成保证金)

数据来源:富荣基金量化组整理

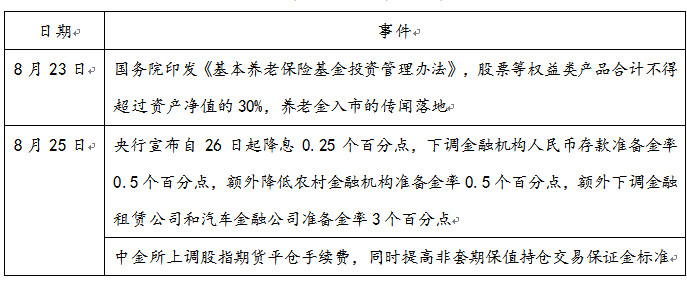

在8月17日收盘占用两成保证金情况下,策略最大回撤为16.8%,保证金占比会扩大到42%,如图8所示。

图8:2015年8月17号至2015年9月7号压力测试(两成保证金)

数据来源:富荣基金量化组整理

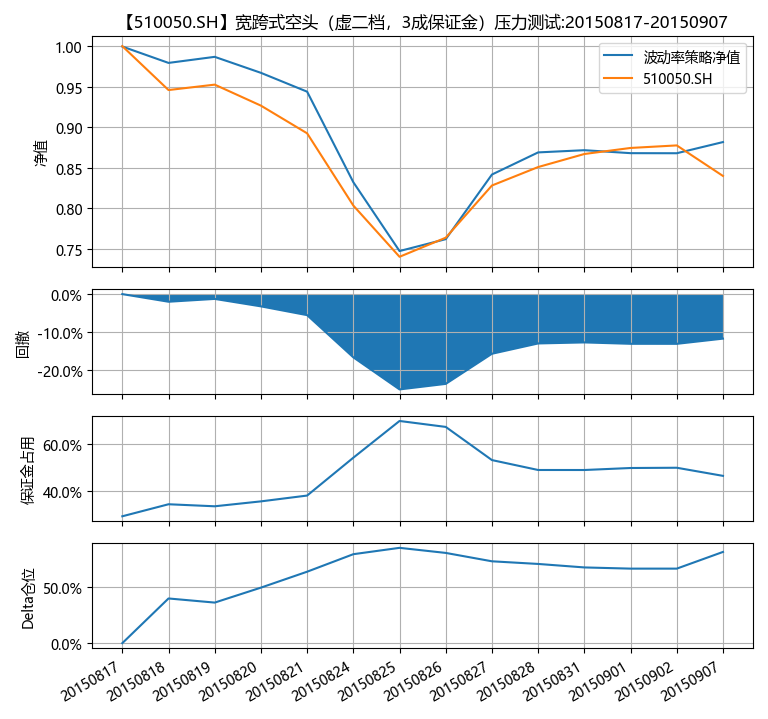

在8月17日收盘占用三成保证金情况下,策略最大回撤为25.2%,保证金占比会扩大到70%,如图9所示。

图9:2015年8月17号至2015年9月7号压力测试(三成保证金)

数据来源:富荣基金量化组整理

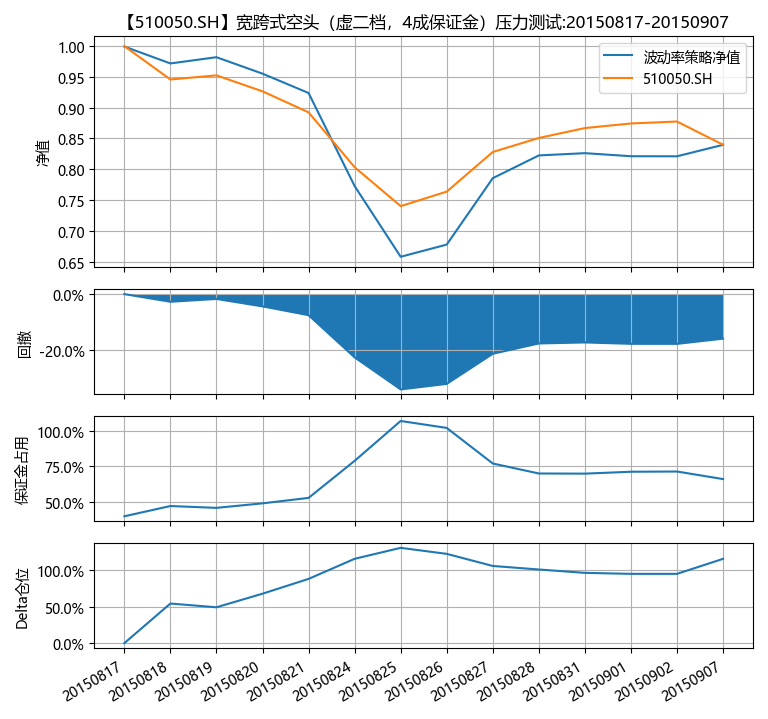

在8月17日收盘占用四成保证金情况下,策略最大回撤为34.2%,并需要追加保证金,如图10所示。

图10:2015年8月17号至2015年9月7号压力测试(四成保证金)

数据来源:富荣基金量化组整理

综上,可以发现在遭遇极端行情下,事前做好仓位管理,避免被强制平仓,使得自己留在市场永远是第一要义。

5

小结

2015年行情的发生有其特殊性,随着监管的不断完善,类似行情再次出现的概率不断减小,但这段行情却为我们提供了一个良好的压力测试样本,从第五节中我们可以发现,控制住仓位,留有一线,才能让自己永远留在市场。预测尾部风险很难,碰到时调整的时间窗口有限,所以无论使用什么策略最重要是有严格的事前、事中风控流程。

风险提示:1、本报告中的信息均来源于我们认为可靠的已公开资料和合作客户的研究成果,但本公司及研究人员对这些信息的准确性和完整性不作任何保证,也不保证本报告所包含的信息或建议在本报告发出后不会发生任何变更,且本报告仅反映发布时的资料、观点和预测,可能在随后会作出调整。2、本报告中的资料、观点和预测等仅供参考,在任何时候均不构成对任何人的个人推荐。市场有风险,投资需谨慎。

扫二维码 领开户福利!