来源:投基家

2019年恒天财富联合吴晓波频道推出《2019—2020中国高净值人群财富报告》,探讨高净值人群的财富观和投资观究竟是如何形成的,以及他们会选择哪些财富管理机构实现财富增值。

改革开放40多年以来,中国经济高速增长,在这段不算漫长的时间中,高净值人群积累起可观的家庭财富,也同时面临着家庭财富管理的困扰。一方面,就环境而言,中国的经济增长模式正在发生根本性的变化;另一方面,就自身而言,高净值人群也开始面临财富创造和财富管理、财富传承之间的重心取舍问题。

2019年,对中国的高收入/高资产家庭是一个别有意义的年份。根据瑞士信贷《2019全球财富报告》,截至2019年年中,中国有1亿人财富名列全球前10%,首次超过美国,后者为9900万人。

高净值人士通过这份报告,可以更从容地应对自身家庭财富管理的难题。

高净值人群的家庭资产

600万~1000万元是达标的门槛,约六成高净值家庭的可投资资产位于这一区间。

1000万元以上,则呈现财富量级和人群数量的指数级分布,1000万~3000万元、3000万~1亿元、1亿元以上的比例,分别为27.9%、9.8%和2.7%。

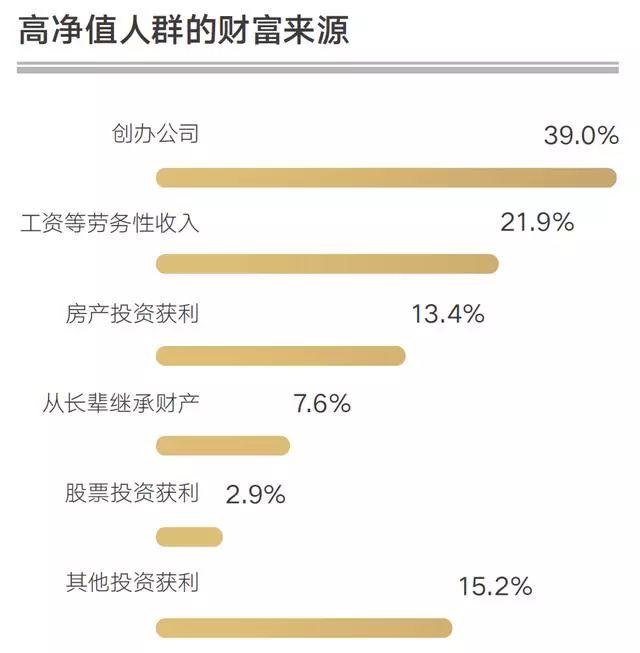

高净值人群的财富来源

高净值人群的财富来源,前三位依次为创办公司(39.0%)、工资等劳务性收入(21.9%)、房产投资获利(13.4%)。

与大众直观印象相符的是,中国人买房创富的概率远远高于买股票创富,体现在高净值人群的财富来源上,即是依靠房产投资成为高净值人群的比例,是依靠股票投资人群(2.9%)的4.6倍。

高净值人群的职业分布

企业家是中国高净值人群的绝对多数,在大部分传统行业,尤其是制造业当中,高净值人群的主要构成是企业家。而在2008年,中国迈入中等收入国家,高附加值行业在社会经济中的占比开始大幅上升,体现到职业上,则是企业管理层,以及部分非管理层和商业服务业的职场人士,开始成批次地通过常规的职业发展路径,即可进入高净值人群的序列中。

高净值人群的财富观和投资观

高净值/新中产人群财富的价值感认知:财富是衡量个人价值重要的标准吗?

在财富的价值感上,高净值人群和新中产人群是接近同构的。两个人群对这一问题的平均认可度和高认可度(6分以上)比例,相差不大,高净值人群分别为6.81分和73.3%,新中产人群则是6.35分和65.8%。

无论是高净值人群还是新中产人群,他们都认为财富对于个人价值的体现具有重要意义。这是高净值人群在财富观上的普适性特点。

高净值人群的投资理财风格

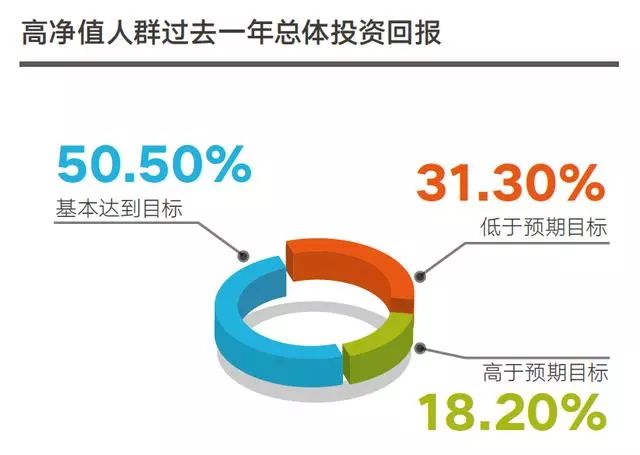

尽管经济形势并不令人感到轻松,但过去一年中,高净值人群的投资回报总体上还是达到预期了。并且,他们大多认为未来一年,家庭财富仍将以较为稳健的速度增长。

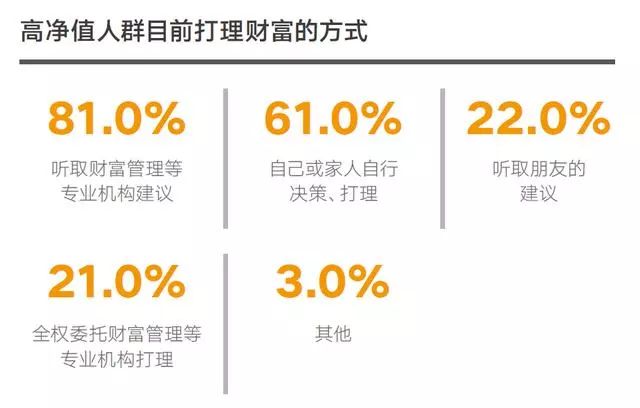

高净值人群在决策参考上,相当依赖小圈子(私人理财顾问和社交圈),在打理财富的方式上,高净值人群的主要方式是听取建议,但自我操盘,这与全权委托专业机构进行托管式管理,还有相当大的差异。

随着财富量达到了一定的规模,高净值人群的家庭资产负债率非常低,接近四成毫无家庭负债,另有超过四成负债率在10%以上。

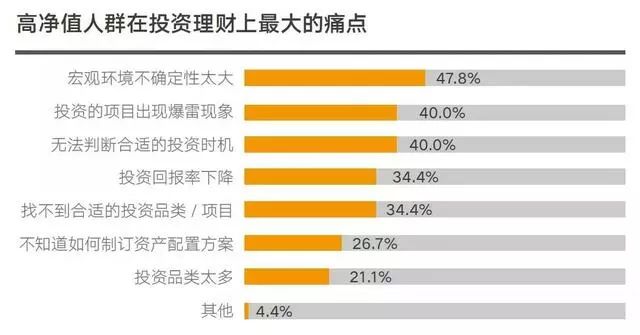

在投资理财上,高净值人群最关心的宏观环境,包括经济环境和国际政治环境等,其次是最近1~2年频繁出现的爆雷事件。

可以预见,随着“去刚兑化”的进一步深入,高净值人群的类似烦恼,不会在未来几年中减少。

绝大部分的高净值人群,看好中国经济的转型和进一步发展。

海外资产是一类高净值人群将大量增加的资产,不过从家庭整体的资产结构而言,“国内为主,国外为辅”仍然是主流,并且主、辅之分还相当明显。而海外资产配置的原因,主要是风险分散和实际使用需要(子女求学和海外移民),其次才是高回报。

高净值人群的财富管理机构选择

理财已然成为一种习惯,一种自觉的生活方式。当大多数家庭将理财意识付诸实施的时候,面对瞬息万变的财富市场,“让专业的人来做专业的事”越发成为人们的共识。他们开始选择专业的财富管理机构量身打造资产配置方案,这个比例达到了71.4%。将半数以上的财富交由机构打理的群体也占到了所有人的36.2%。

机构理财作为中产阶级资产配置方式中的重要构成,已经是一个进入大部分人视野的选项。机构的专业性往往能够帮助个体或家庭在理财之时,减少主客观因素的干扰。

鸡蛋最好不要放在同一个篮子里。市场上的财富管理机构为数众多,如何甄别判断,选出最适合自己、最值得信任的机构是首要问题。

所谓过犹不及,合作的机构或多或少都容易失之偏颇,财富管理的收益与合作机构的数量并非直接相关,如何把控风险和收益之间微妙的平衡?

86.7%的人所选的机构在1~4家之间,只有极少数人会同时接触5家以上的机构。

关于财富管理机构的类型,在调查数据中不难看出,高达81.1%的人选择了第三方财富管理机构。接近三成的人会选择私人银行或券商/保险资管机构。这些专业化的机构在财富管理领域“出镜率”最高,有较为良好的信赖基础,因而成为多数人的选择。也有不到5%的人设置了“家族办公室”,以组织化的方式统筹资产配置事宜。

财富管理的最直接目的就是财富增值。在选取财富管理机构的过程中,专业性成为首要的衡量标准。而判断专业与否,机构的品牌与投资回报满意程度是两项最为关键的指标。接近半数的人还会考虑机构的隐私保密性、管理规范和客户经理服务等因素。显然,为了获得客户的认可,机构必须不断进化,全方位提升服务的专业度和有效性。

高净值人群的财富传承

在中国,财富往往以家庭为单位存续“,富不过三代”像一句魔咒让一些人耿耿于怀。因此,家庭理财的特殊性也为财富管理机构所重视,进而演化出更具针对性的财富管理策略。

在未来可能考虑的方式中,遗嘱、家族信托、家族财富办公室、企业股权或管理权等途径是大部分人的选择。除了买房、买保险等一般操作,更具丰富性和专业性的家族财富传承方案逐渐被人们接受。

正如“未雨绸缪”在大多数人眼中是一个褒义词,多达72.2%的人已对系统性安排家庭财富传承有所考虑。32.2%的人将在未来三年内着手进行,四年后以及较长时间后进行安排的比例在18.9%。

高净值人群寻求的财富管理服务

财富管理服务的类型不仅是机构能力的体现,更关乎普通人的切身利益。什么样的服务与人们靠得更近?数据最能反映市场的声音,比如,近七成的人希望财富管理机构能够提供高质量的拳头产品,他们也普遍对于资产配置的规划和建议表现出兴趣。

此外,丰富的产品类型和投资理财以外的家庭金融服务也是人们关注的重点。

结语

随着中国经济进入了新常态,中国人面对的“财富”命题,也随之更新到了新的版本。过去,财富在中国人眼中,大多是一个增量命题;现在,中国人的财富体量已经相当可观,增量固然很重要,但存量也同样重要,甚至更为重要。

部分高净值人群会亲自打理家庭/家族财富,但更多人则会选择财富管理机构来处理相应的事务—至少是关于财富的一部分事务。“财富管理,让专业的人来做专业的事”的观念已经广为接受。

展望下一个五年,高净值人群的规模将进一步增长,这意味着财富管理在未来有着广阔的发展前景。而高净值人群对于财富管理的需求也将变得更为多元化。除了家族财富保障和传承、家族资产的长期增值等较为常规和传统的事务,他们还需要更多与财富相关的服务,包括子女教育和培养、高品质生活、家族税务规划和咨询、家族企业的投融资服务、境外资产的配置等,这也需要财富管理机构提供更高水准的服务。

基金产品缭乱复杂,如何挑选好基金?关注投基家后,投基君带你拨开云雾,研究分析合适你的基金,筛选出有道德的专业管理人,为你的基金投资组合保驾护航。

投基家

实战分析,客观中立

来源:WEALTH财富管理