股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

来源:基尔摩斯

我发现一件有意思的事,好多家基金公司的公众号在宣传自家大消费基金时,对基金经理的标签都是【消费女神】,

突然产生要把这些女神们放在一起比较看看的想法。

一、基金经理任职时间

银华基金张萍,2018年11月6日开始做基金经理;

华安基金陈媛,2018年2月26日开始做基金经理;

富国基金王园园,2017年6月16日开始做基金经理;

华夏基金黄文倩,2016年2月3日开始做基金经理。

基金经理从业年限上,黄文倩以近五年的经验,完胜。

二、首只产品业绩

目前四位基金经理都还管理着最初任职基金经理时的产品,

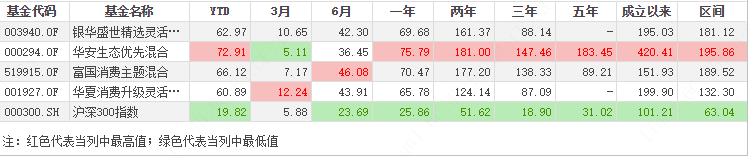

张萍的银华盛世精选,自2018年11月6日以来,截至2020年11月12日,累计回报163.23%,年化回报61.29%;

陈媛的华安生态优先混合,自2018年2月26日以来,截至2020年11月12日,累计回报144.78%,年化回报39.01%;

王园园的富国消费主题混合,自2018年7月11日以来,截至2020年11月12日,累计回报139.79%,年化回报45.13%;

黄文倩的华夏消费升级灵活配置A,自2016年2月3日以来,截至2020年11月12日,累计回报199.90%,年化回报25.81%。

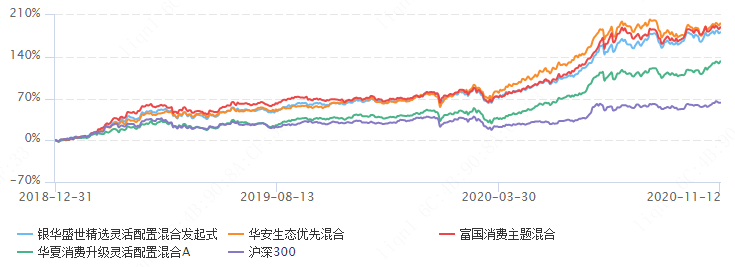

由于四位基金经理任职时间不同,我们统一对比了自2019年1月1日以来的累计收益率走势,能明显的看出,相对于沪深300指数,四只基金都是明显跑赢的,

数据来源:Choice,截至20201112

整个区间段(2019年1月1日-2020年11月12日)华安生态优先混合以195.86%的收益领先,但从累计收益率走势图上能看出,华安生态优选混合并不是一直领先,在2020年3月30日以后有一段明显的收益率上行,这和产品的重仓持股有一定关系。

数据来源:Choice,截至20201112

三、各季度前十大重仓股

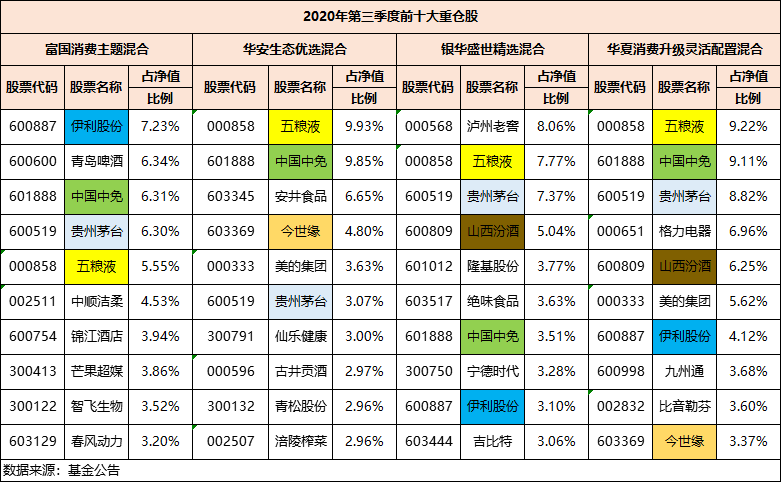

2020年三季报前十大重仓股中,被四只基金同时重仓的有中国中免、贵州茅台、五粮液,

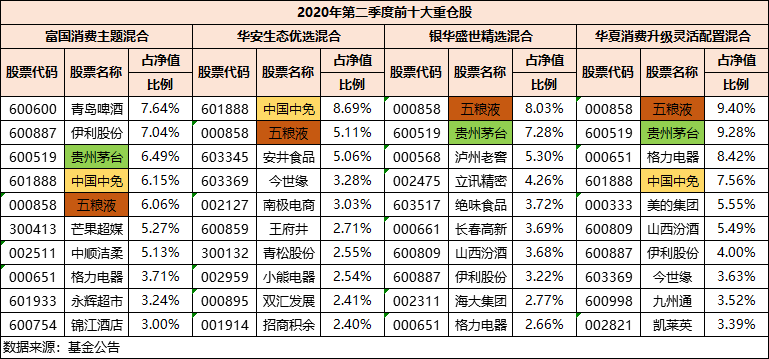

2020年二季度前十大重仓股中,只有五粮液被四只基金均持有,富国消费主题混合、银华盛世精选混合、华夏消费升级混合还同时持有贵州茅台、中国中免,

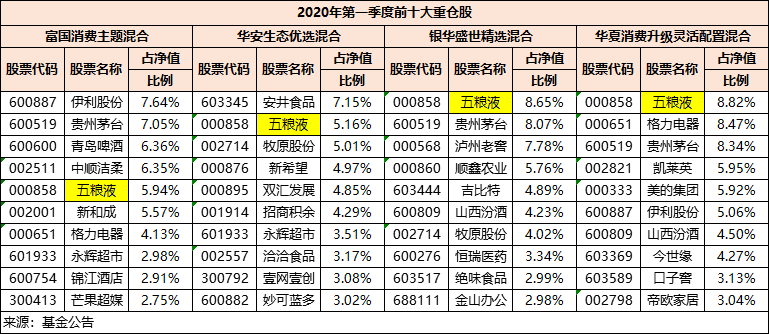

2020年一季报,依旧只有五粮液被共同持有。

Choice统计显示,截至2020年9月30日,五粮液今年以来的涨幅是68.39%。

事实上,从2020年一季度、二季度、三季度的前十大重仓股,我们就能发现,王园园、陈媛、张萍、黄文倩四位虽然都精耕于大消费,但是,选股逻辑却是迥然不同的,这就导致她们所管理的基金重合持仓股并不多。

四、选股思路

张萍,采用景气度趋势投资法,自下而上精选优质成长股。

首先,她把投资筛选范围缩小至未来一年以上增速向上,且景气度维持在高位的行业;

其次,将目光锁定在高景气行业中业绩增速最快的公司;

最后,对公司估值与业绩增速进行比较,挑选出两者匹配度最高的公司。

在上述选股思路中,张萍更偏爱经历过行业低谷后二次创业成功的企业,在她看来,这些公司未来应对危机时会更加沉着,也更懂得把握行业机会,具有旺盛的生命力。

王园园,比较偏向自下而上挖掘具有持续成长能力的个股。

她投资框架有两条,

第一条是,找到EPS(盈利)能够持续成长的企业。A股市场虽然自身有较大的波动性,但是这一批具有持续成长能力的公司,是大概率能够穿越市场波动的。

第二条是,要买在一个好价格。特别是A股市场由于情绪所带来的超买或超卖经常会发生,买入的价格也很重要。

整个投资框架涵盖四个特点:1)优选行业;2)精选个股;3)深度研究;4)动态调整。其中前两条是最重要的。

黄文倩,从定量和定性两个方面对标的股票进行“自下而上”分析,然后筛选出行业中具备核心竞争优势、发展空间大、有持续成长潜力的公司;

定量分析方面,主要关注成长性、研发能力、估值水平等,参考选股指标包括但不限于主营业务收入增长率、主营业务利润增长率、净资产收益率(ROE)、毛利率等;定性分析方面,侧重于考察标的公司行业地位、所处行业前景、产品技术含量、技术发展前景、财务管理和治理结构等方面的能力。

彼得林奇的零售业选股之道是逛街,“如果你喜欢一家上市公司的商店,可能你也会喜欢上这家公司的股票”,是他的投资法则之一,陈媛,便是这样一位基金经理。

她擅长从女性视角出发,主张从中观行业景气度出发,寻找景气度向上、具有持续成长性的行业。在行业中,自下而上挖掘行业逻辑和收入端均有支撑的龙头企业和优质企业。

在个股选择上,有着自己的选股偏好,

一是ROE在15%以上的公司,长期来看,这些公司盈利能力稳定,以合理的价格买入并持有足够长的时间,带来的投资回报也将较可观;

二是看ROE的来源,企业的ROE来源大致可分为利润、周转和杠杆,更青睐高周转带来的ROE,因为这往往意味着企业拥有强大的管理体系和较高的管理效率,可视为一家企业真正的壁垒。

从2020年一季度、二季度、三季度的前十大重仓股,我们能看出,她变动性比较大,当多只消费基金都配置贵州茅台时,她没有,她偏向新兴消费板块的配置,注重新消费的高成长性,比如妙可蓝多、小熊电器。

五、当前情况

五、当前情况

截至发稿,张萍在管7只基金(不同份额分别统计),总规模253.58亿;

陈媛在管5只基金,总规模103.93亿,其中华安新兴消费混合(A010554;C010555)还没开始募集,要等到11月26日,是一只潜在爆款消费类基金。

王园园在管4只基金,总规模91.17亿;

黄文倩在管3只基金,总规模84.23亿。

除了本文说到的四位专注大消费的女神们,业内还有多位,比如国泰基金谭丽、工银瑞信基金袁芳、农银汇理基金徐文卉、博时基金蒋娜……

你心目中的“大消费女神”还有谁?欢迎留言补充~