跨年行情如何布局?【立即开户,领取福利!】

日常与投资者交流过程中,小欧发现大多数客户都是我司比如“中欧时代先锋、中欧新蓝筹、中欧医疗健康、中欧创新成长…”等等这些人气基金的持有者。它们规模大、成立时间较长、过往业绩好,自然被关注度也特别高。

事实上,中欧还有不少“小而美”的基金产品——规模不大,但过往业绩却很出色的。今天,小欧就给大家揭秘其中的几只

~1

主投新能源车+光伏板块

——中欧先进制造

今年新能源车概念火的不要不要的,很多投资者在寻求一只主投新能源车板块的基金,中欧先进制造(A类:004812,C类:004813)就是!

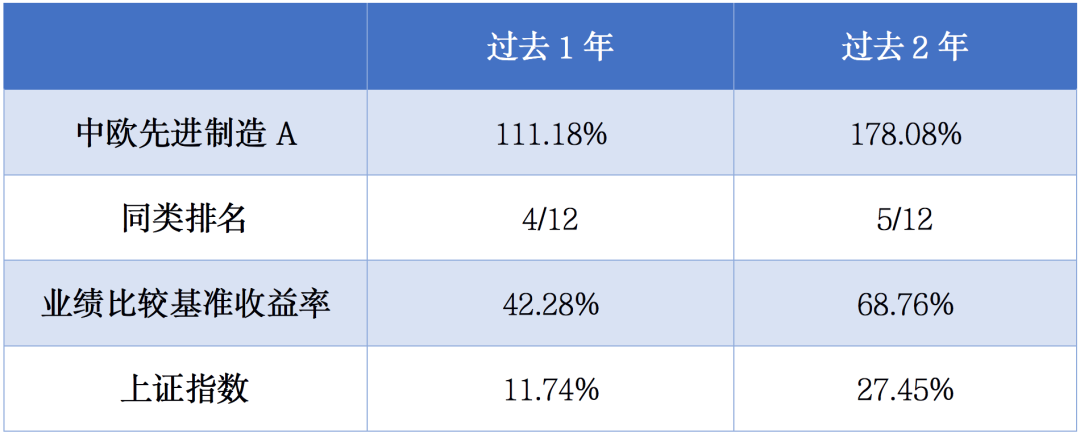

中欧先进制造成立于2018年1月份,截至今年三季度末规模是1.71亿元(来源基金3季报),规模是真的不大,但业绩也是真的出色。中欧先进制造A在过去1年、2年收益率都实现了翻番,分别为111.18%、178.08%,在同类基金中排名第4、5,相比同期业绩比较基准和上证指数,超额收益非常显著。

(来源:银河证券,截至2020/11/6,同类基金:装备制造行业股票型基金A类)

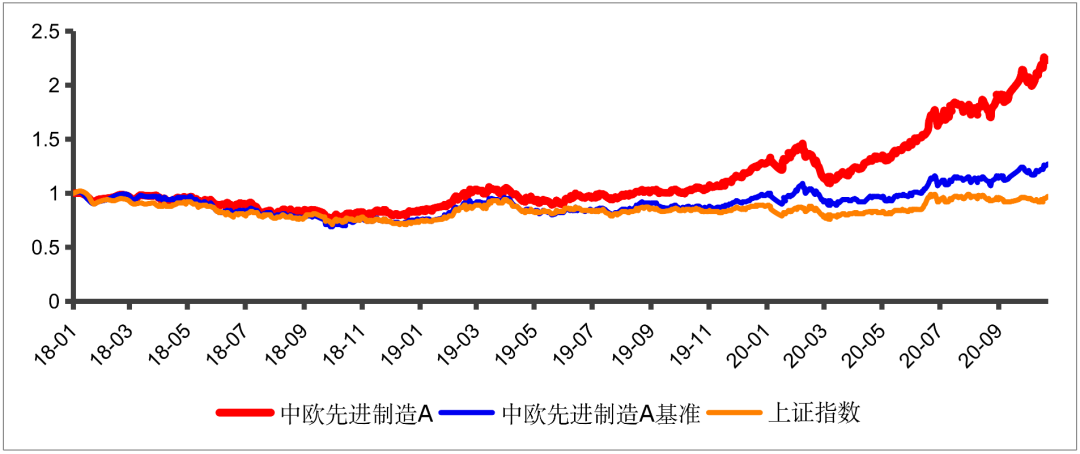

事实上,中欧先进制造成立之初刚好是A股大幅下挫的阶段,净值有近1年左右时间在1元以下,但随时市场向好,基金在2019年3月份以后一路高歌猛进,把基准和大盘指数(上证指数)远远甩在后面。市场不好时蓄力,市场好时发力,大概说的就是它了。

(来源:中欧基金根据托管行复核净值计算、wind,2018.1.19-2020.11.9)

中欧先进制造的现任基金经理卢纯青,她认为新能源头部公司体现出了全球领先的技术、产品、成本竞争力,随着行业景气度上行,存在非常优质的投资机会。

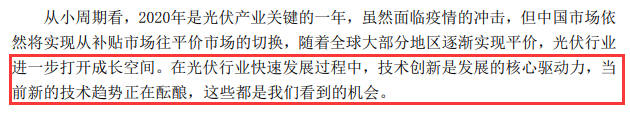

此外,她对光伏板块的观点是“虽然2020光伏受到疫情冲击,但中国市场依然将实现从补贴市场往平价市场的切换,随着全球大部分地区逐渐实现平价,光伏行业进一步打开成长空间。”

以上转自基金经理在中欧先进制造2020年3季报最新观点,供大家参阅。

2

老将周蔚文的一只月度定开基

——中欧精选

今天提这只基金稍稍有点晚了哈,中欧精选上周五刚刚结束本月的开放期。中欧精选是每月月初不超过5个工作日的开放期,关注的小伙伴可以留意下个月开放期。

很多人知道周蔚文管理的“中欧新蓝筹”、“中欧新趋势”甚至“中欧瑞丰”,但知道中欧精选的朋友似乎不多。其实这也是老将隐藏的一只过往业绩优秀的好基金。

2016年12月份,上证指数点位在3300左右,如今还是3300点上下;而周蔚文从2016年12月1日接管“中欧精选”,管理至今任职总回报135.65%,超越同期基准108.36%。

(数据来源:中欧基金根据托管行复核净值计算、wind,统计区间:2016/12/1-2020/11/9)

值得一提的是,这只基金带给客户的盈利体验非常好!如果你从中欧精选任意开放期首日买入这只基金,持有至今,获得正收益率的比例是100%,平均收益率是82.95%(数据来源:中欧基金根据托管行复核净值计算,持有截至时间2020/10/19,买入统计区间为2016/12/1-2020/4/1,2020年5-10月买入持有至今收益数据不满6个月,业绩按法规要求不予展示。)

截至今年3季度末,中欧精选的规模还不到30亿元,对于老将而言,这真真是只小而美的基金。

基金经理周蔚文擅长把握景气度高、成长快的好行业、好公司,对于中欧精选这只基金的布局,老将更看好科技、医疗、消费、周期等板块,此外,周蔚文还跟投了100万份中欧精选,与投资者利益捆绑,风险共担。

3

回撤控制“百里挑一”的稳健基

——中欧琪和

全市场公募基金超7000只,如果按照“近3年每年度收益率超5%+基金规模大于1亿+近3年最大回撤低于3%”的严格标准筛选的话,满足这些条件的基金仅有11只,中欧琪和(A类:001164,C类:001165)就位列其中。

如果将中欧琪和2017/2018/2019每年的业绩与同类基金对比,它的收益并不靠前,但如果加上回撤,恐怕结果又不一样了。中欧琪和的回撤控制得非常好,2017-2019这三年中欧琪和的最大回撤分别为-0.68%、-1.85%、-0.46%。(来源:中欧基金根据托管行复核净值计算,2017.1.1至2019.12.31)

特别是在2018年下跌市场,大部分偏股型基金净值下挫严重,回撤很大,灵活配置型基金中能获得正收益也实属不易。中欧琪和不仅近三年每年收益超5%,且回撤控制在2%以下,更是稀缺。换言之,中欧琪和是一只风险收益性价比非常高的基金。

中欧琪和,定位“固收+”策略的投资思路,即以较大比例投资债券类固收资产作为底仓,以期获得相对稳定的收益, “+”部分可能投资转债、股票、波段操作、打新等等以增厚整体基金收益。

从详细运作看,该基金在过去的三季度中,债券方面组合坚持票息策略,尽可能避免了长端利率债交易损耗,降低了债券部分收益波动;股票方面,组合三季度顺应市场趋势,持仓结构进一步强调均衡,期间组合重点配置了部分周期板块优质个股,取得了较好的收益。除此之外,组合还积极参与股票打新和可转债交易,有效增厚了组合收益。这也是中欧琪和今年跑赢同期业绩比较基准收益率的原因所在。(来源:中欧琪和A2020年3季报)

4

新锐基金经理执掌

——中欧时代智慧

提到中欧时代智慧,不少老粉可能有印象,成立时是人气基金经理周应波管理的基金,2018年1月份成立的,在2019年6月份增加了同一个团队的另一位基金经理成雨轩一起管理,目前这只基金已经完全由成雨轩独立管理。

我们从今年以来、近1年、近2年、成立以来等各区间来看中欧时代智慧的业绩,都跑赢同期偏股混合基金平均水平和沪深300指数,特别是在今年一波三折的市场,中欧时代智慧超额收益非常突出!

(基金业绩数据来源:中欧基金根据托管行复核净值计算;指数来源:wind;截至2020/11/9)

现任基金经理成雨轩,可以算是周应波带来的掌舵者,成雨轩自2019/6/1开始管理以来任职总回报121.00%,超越基准回报99.8%,年化高达73.01%。(数据来源:中欧基金根据托管行复核净值计算;指数来源:wind;截至2020/11/9)

充分说明成雨轩的投资能力不一般。

在基金运作上,她的投资框架也比较清晰。举个例子,今年三季度中,她按照“自下而上”的总体思路,一是淡化宏观,不做择时,继续保持仓位的稳定;二是聚焦行业和优质个股,继续提升集中度,集中度的提升将使得组合长期收益率得到更好的保证,同时对风险也将更可控。

在具体选股中,从行业空间、成长性、商业模式、竞争环境、企业管理层素质、财务情况等多维度去评估,挑选出多元化的、能持续产生现金流、超越平均回报的优秀企业,并且长期持有,充分享受行业和企业成长带来的红利。

在基金管理中,成雨轩还会清楚把握干扰因素,例如市场估值的宽幅波动、短期风格的极致化、自身定力的不足、相对排名的压力等等。

以上来自中欧时代智慧最新的3季报关于产品的运作策略分析,基金经理逻辑非常清晰,是位值得关注的后起之秀!

扫二维码 领开户福利!